"Non sei iscritto alla nostra Newsletter?"

Unisciti a 8.000+ investitori che ogni settimana si affidano alla nostra visione per navigare i mercati con chiarezza e precisione. Unisciti a loro e ricevi gratis ogni sabato la nostra newsletter — un’analisi essenziale per cogliere opportunità che il mercato non vede.

Al momento dell’iscrizione, riceverai la nostra analisi approfondita di un titolo azionario, selezionato per il suo potenziale di crescita asimmetrica.

Prima di passare al topic della newsletter di oggi, voglio fare mie le parole del mio amico e socio Gian Massimo Usai, scritte martedì scorso.

Nell’ultimo anno, l’interesse per il nucleare è aumentato, con le grandi aziende tecnologiche che hanno firmato diversi accordi di acquisto di energia nucleare, mentre la politica statunitense punta a uno sviluppo accelerato dell’industria.

L’inferenza sarà un fattore primario nell’aumento della domanda di energia nei data center di IA.

La domanda di energia per queste attività è proiettata a crescere a un CAGR del 122% fino al 2028, poiché i fornitori lavorano per servire miliardi di richieste e processare centinaia di trilioni di token. Le grandi aziende tecnologiche stanno già mostrando segni di una crescita esplosiva nell’inferenza, con una generazione di token in aumento da 5x a 9x su base annua.

Mentre i data center di IA spingono per fonti di energia scalabili e pulite, l’energia nucleare sta ricevendo rinnovata attenzione nonostante i costi più elevati e alcuni dei tempi di attivazione più lunghi nell’industria.

Nella newsletter di oggi voglio condividere la nostra visione sul potenziale dell’energia nucleare per supportare la crescita della domanda di energia nei data center, i suoi vantaggi e svantaggi, oltre all’aumento dell’interesse delle grandi aziende tecnologiche nel nucleare, e altro ancora.

Abbiamo affrontato il tema nucleare in termini di opportunità di investimento già nel 2024 durante i nostri TP Future Insight, ovvero il webinar tenuto ogni lunedì alle 18:00, dedicato all’analisi di mercato a medio-lungo termine e all’investimento sui leader tecnologici tematici.

Partecipa al prossimo: clicca QUI e scopri R.A.P.T.O.R. e THÉMA ora: preparati ad investire nella nuova era tecnologica.

Le GPU hanno fame di energia

Già lo scorso anno avevamo discusso di quanto rapidamente il consumo di energia stesse aumentando con le nuove GPU. Questa tendenza è destinata a continuare con Nvidia che punta a un obiettivo finale di rack di server da 1 MW, ovvero 8 volte superiori ai rack GB200.

La linea Blackwell di Nvidia porta già un aumento significativo nel consumo di energia, quasi il doppio dei 70 kW dell’H200, con 120 kW per il GB200 NVL72 e 140 kW per i prossimi rack GB300.

Oltre Blackwell, la futura linea di design di Nvidia mostra continui aumenti nel consumo di energia. La generazione Rubin dovrebbe aumentare il TDP del 50% rispetto a Blackwell, fino a 180 kW per rack, con la successiva Vera Rubin che raddoppierà a 360 kW per rack entro il 2027. Nella sua configurazione più grande, il Vera Rubin NVL576, soprannominato rack “Kyber”, potrebbe consumare fino a 600 kW (0,6 MW), ovvero 5 volte quello del GB200 NVL72 in un arco di tempo di progettazione di soli due anni.

Questo sta aprendo la strada verso rack di server GPU da 1 MW entro i primi anni 2030. Sebbene non si sappia molto sulla generazione Feynman di Nvidia, è probabile che porti un TDP più alto rispetto a Rubin, e un possibile passaggio dal raffreddamento diretto al chip al raffreddamento a immersione per gestire le enormi esigenze termiche. Inoltre, i ricercatori del KAIST prevedono che l’industria degli acceleratori potrebbe vedere rack di server fino a 1,54 MW entro il 2032, ovvero una crescita di oltre 12 volte rispetto ai GB200 in sette anni.

Questo ciclo continuo di aggiornamento verso GPU più potenti probabilmente aumenterà ulteriormente la domanda di elettricità nei data center a causa dell’aumento del TDP che ogni generazione porta, combinato con un percorso verso cluster di dimensioni maggiori. Tuttavia, passare a server da 1 MW e oltre richiederà probabilmente significativi avanzamenti nella tecnologia di raffreddamento e una commercializzazione su larga scala del raffreddamento a immersione per gestire queste intense esigenze termiche.

Le previsioni mostrano una crescita significativa della domanda di elettricità

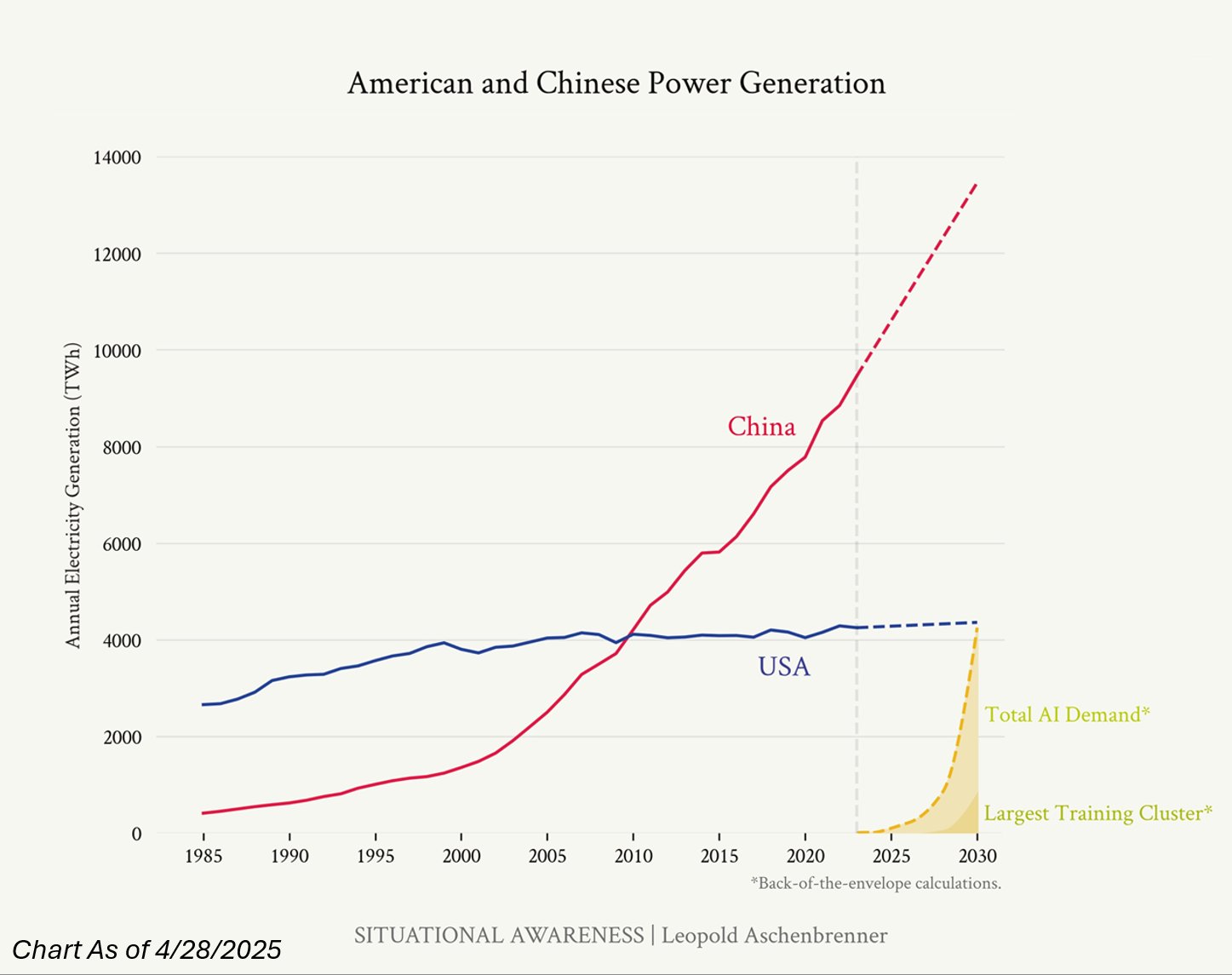

Spinta dall’esplosione della domanda di IA negli ultimi due anni, questa attuale accelerazione nell’inferenza e GPU sempre più energivore, la domanda di elettricità dei data center di IA è prevista aumentare vertiginosamente nei prossimi anni. Abbiamo diverse prospettive e proiezioni che, pur differendo leggermente nei tempi e nell’ambito, convergono tutti verso la stessa conclusione.

Innanzitutto, mettiamo in prospettiva quanta energia richiedono i data center.

Ad esempio, il data center Stargate di OpenAI ad Abilene, Texas, dovrebbe avere una capacità di 1,2 GW con la sua seconda fase in costruzione, sufficiente per alimentare circa 1 milione di case. Quando si considera che Nvidia dichiara di avere visibilità su decine di gigawatt di progetti, ciò equivarrebbe a decine di milioni di case che la rete elettrica dovrà presto tenere in considerazione.

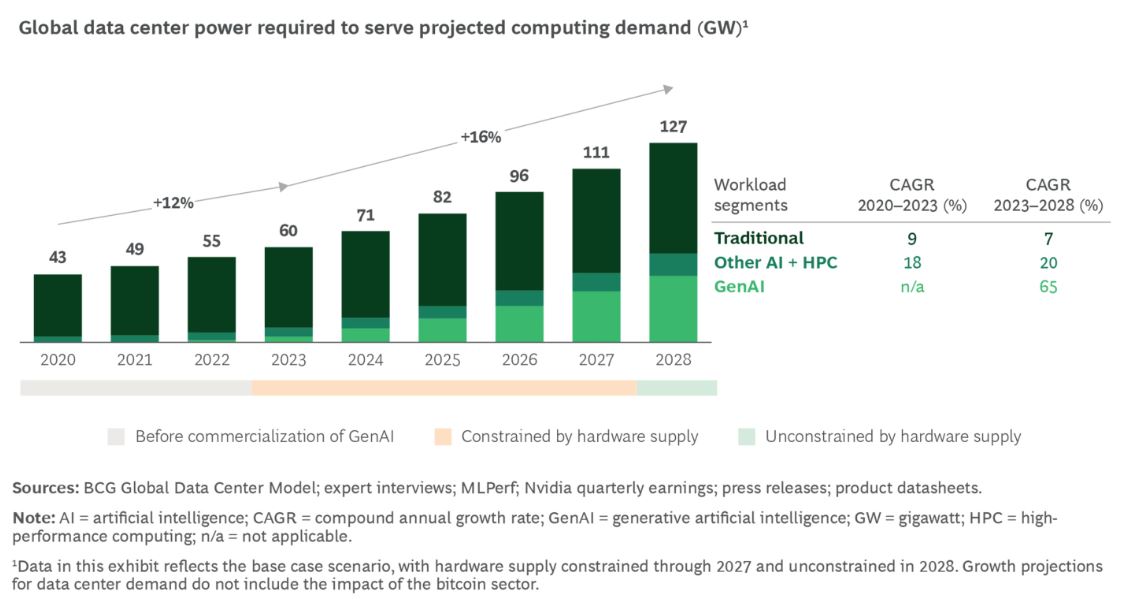

In una prospettiva a breve termine, Boston Consulting Group prevede che la domanda globale di energia dei data center aumenterà a un CAGR del 16% dal 2023 al 2028, accelerando da un CAGR del 12%. Si prevede che gli hyperscaler rappresenteranno il 60% di questa crescita della domanda.

All’interno della previsione di BCG, la domanda di energia per l’IA generativa è stimata crescere a un CAGR del 65%, con l’addestramento di IA che aumenta a un CAGR del 30% e l’inferenza che cresce rapidamente a un CAGR del 122%. Entro il 2028, BCG stima che l’IA generativa rappresenterà oltre un terzo della domanda globale di energia dei data center.

Deloitte prevede una crescita simile per la capacità di energia negli Stati Uniti, con una crescita di 5 volte nei prossimi dieci anni. L’azienda ha stimato che la capacità di energia dei data center negli Stati Uniti aumenterà del 24% da 33 GW nel 2024 a 41 GW nel 2025, prima di triplicare a 120 GW entro il 2030 e crescere ulteriormente a 176 GW entro il 2035.

Goldman Sachs ha stimato l’uso globale di energia dei data center a 55 GW all’inizio del 2025, ben al di sotto della cifra di 82 GW di BCG. Tuttavia, GS prevede che l’uso di energia raggiungerà 84 GW nel 2027 e aumenterà ulteriormente a 122 GW entro il 2030.

Quota della domanda di elettricità dei data center IA a due cifre

In termini di quota di elettricità, l’IA rappresenterà una proporzione molto maggiore della domanda entro il 2030, specialmente nelle regioni con alta concentrazione di data center.

L’Electric Power Research Institute prevede che i data center possano più che raddoppiare il consumo di elettricità entro il 2030, rappresentando il 9% della domanda totale di elettricità degli Stati Uniti. A livello globale, un rapporto di SPhotonix stima che i data center potrebbero rappresentare il 13% della domanda totale di elettricità entro il 2030.

Il Dipartimento dell’Energia prevede che la domanda dei data center potrebbe quasi triplicare entro il 2028 nello scenario di fascia alta, rappresentando il 12% della domanda totale degli Stati Uniti, rispetto al solo 4,4% nel 2023. Lo scenario di fascia bassa prevede che i data center raggiungano il 6,7% della domanda totale. Soddisfare questo aumento della domanda in così poco tempo potrebbe richiedere tra 33 GW e 91 GW di nuova capacità di generazione.

Tuttavia, in regioni con una presenza concentrata di data center, come la Virginia del Nord, la domanda di elettricità dei data center potrebbe essere molto più alta e mettere ulteriormente sotto pressione la rete locale. Ad esempio, la Virginia del Nord ha più di 5,9 GW di data center in funzione, 1,8 GW in costruzione e altri 15,4 GW di progetti pianificati. Secondo l’EPRI, i data center rappresentano già il 25% della domanda di elettricità della Virginia, amplificando le preoccupazioni che questa domanda supererà l’offerta e causerà blackout a rotazione. Questo non tiene nemmeno conto della crescita tripla dei data center basata sul backlog di progetti pianificati.

I perché del binomio nucleare-data center IA

Dato che il tempo di attivazione è stato recentemente indicato come un vincolo dai dirigenti di Big Tech, è importante toccare il motivo per cui il nucleare viene nominato per affrontare l’aumento della domanda di energia, considerando che altre fonti di combustibile possono avere tempi di attivazione molto più rapidi.

Il nucleare potrebbe aggiungere decine di GW alla rete per soddisfare le esigenze dei data center, con una capacità fino a 174 GW potenzialmente retrofitabile presso siti di centrali esistenti.

Rispetto ad altre fonti di combustibile come carbone, solare ed eolico, il nucleare offre alcuni vantaggi chiave per i data center focalizzati sull’IA:

- Fonte di energia affidabile: a differenza del solare, dell’eolico e del gas naturale, il nucleare fornisce ai data center un accesso a un’energia di base altamente efficiente e affidabile. Il fattore di capacità del nucleare (rapporto tra output elettrico e capacità massima) può superare il 92,5%, superando di gran lunga altre fonti di energia rinnovabili o preferite, incluso l’eolico con un fattore di capacità del 35%, il solare al 25% e il gas naturale al 56%. Il nucleare non dipende dalle condizioni meteorologiche e riduce le interruzioni che potrebbero verificarsi con l’eolico o il solare.

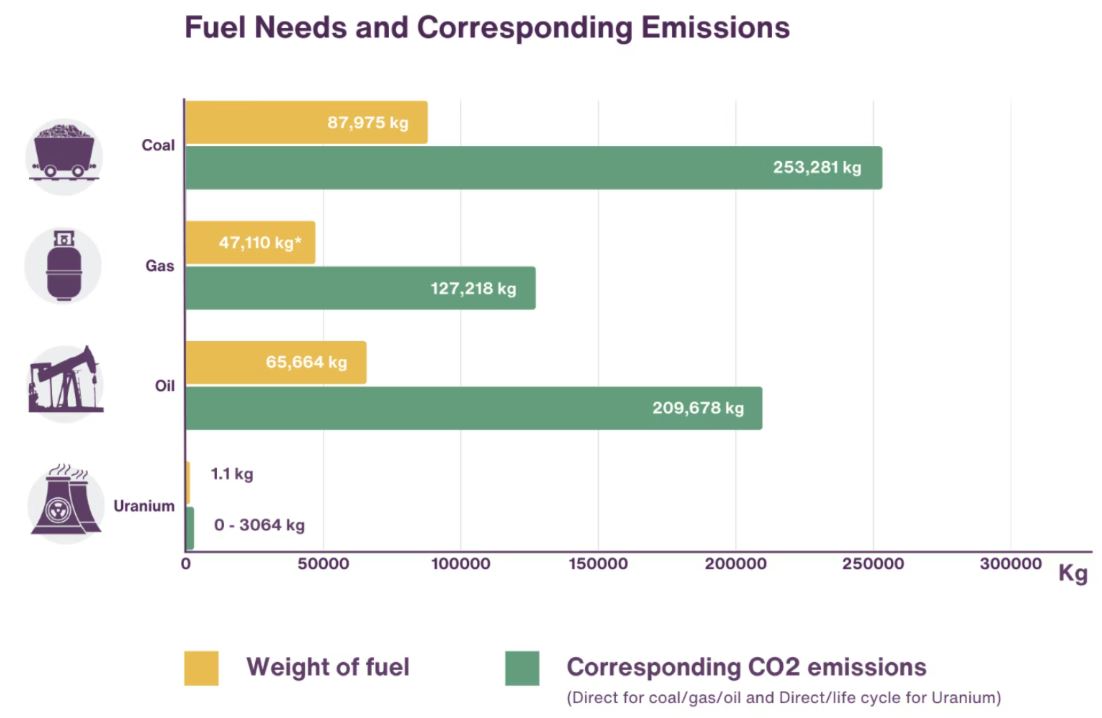

- Alta densità energetica ed emissioni zero: il nucleare è altamente denso, con le centrali nucleari che producono in media circa 1 GW, sufficiente per cinque data center da 200 MW per impianto. Il nucleare è anche praticamente privo di emissioni, aiutando i Paesi o i fornitori a soddisfare la crescente domanda di elettricità mentre si allineano agli impegni di zero emissioni nette. Come mostrato nel grafico sotto, basato sull’uso medio per persona di 235.000 kWh/anno, i requisiti di combustibile del nucleare sono inferiori al 2% rispetto ad altre fonti di combustibile comuni con emissioni molto inferiori. Il nucleare richiede molto meno combustibile rispetto a carbone, petrolio o gas naturale per produrre un output equivalente, con emissioni minime.

- Scalabilità: grazie alla sua alta densità, l’elevato output per impianto del nucleare lo rende una scelta adatta per i data center più grandi, poiché un singolo reattore potrebbe soddisfare le esigenze di un grande campus di data center iperscalabili o alimentare più data center più piccoli se utilizzato esclusivamente per questo scopo.

- Stabilità della rete ed esigenze in loco: la co-localizzazione del nucleare con i data center di IA può ridurre lo stress sulla rete, poiché l’alto output del nucleare potrebbe limitare la dipendenza dall’infrastruttura di rete esistente, mentre l’energia in eccesso generata potrebbe essere restituita alla rete. I reattori modulari promettono anche una facilità di fornitura di energia in loco, sia on-grid che off-grid. Nel caso della Virginia del Nord, il nucleare potrebbe alleviare la pressione sulla rete dato il notevole backlog di progetti pianificati nella regione.

- Impronta già esistente: una quantità significativa di energia nucleare potrebbe provenire dal retrofit di siti esistenti, con gli analisti di Goldman Sachs che stimano che tra 60 GW e 95 GW di nuova capacità potrebbero utilizzare siti esistenti, riducendo costi e tempi di costruzione. Si stima inoltre che tra 128 e 174 GW di capacità nucleare potrebbero essere retrofitati presso centrali a carbone operative o dismesse.

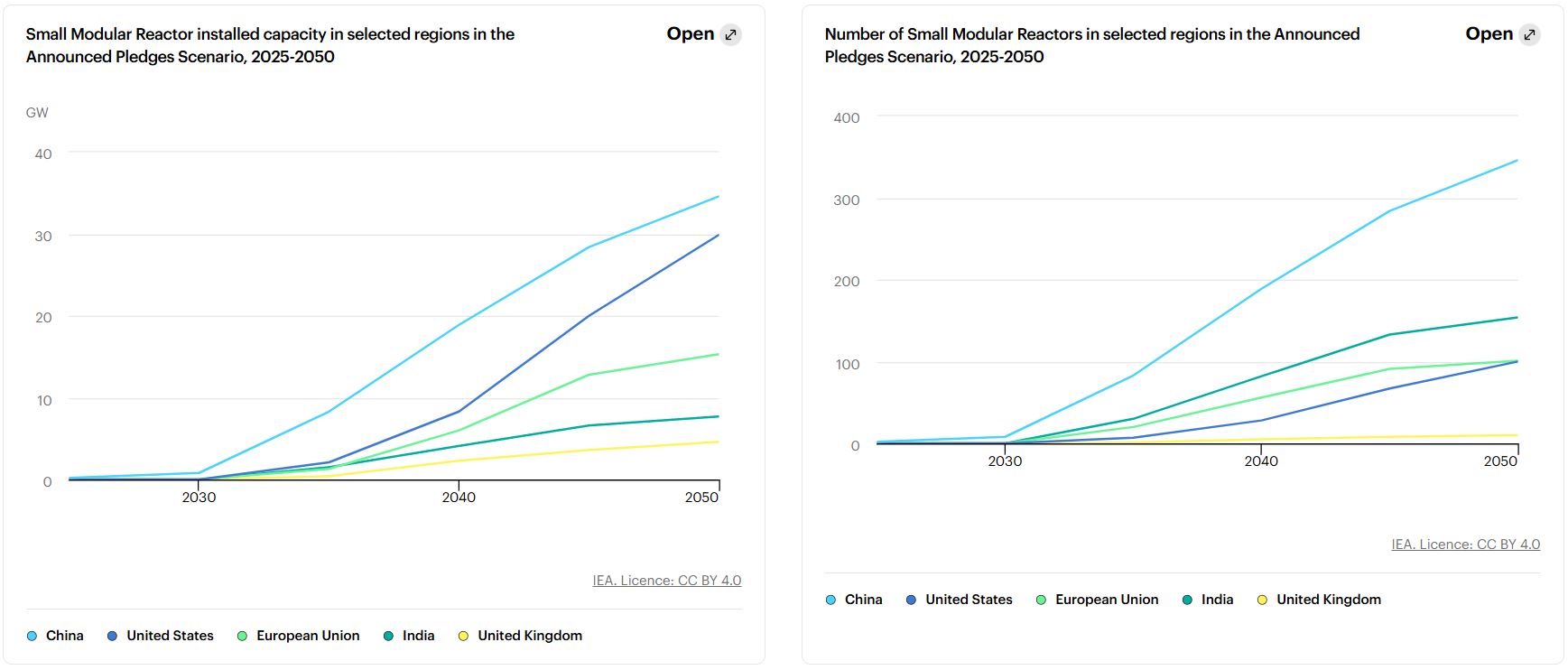

- Tecnologia dei reattori modulari piccoli (SMR): gli SMR stanno emergendo poiché promettono tempi di attivazione più rapidi con tempi di costruzione più brevi e costi inferiori, offrendo maggiore flessibilità nella distribuzione rispetto a un impianto su larga scala. Gli SMR potrebbero offrire fino a 300 MW di capacità, in grado di alimentare campus di data center più grandi senza infrastrutture di supporto.

L’ora del Rinascimento Nucleare

- Metalli: essenziali per la costruzione di data center e reti elettriche.

- Estrazione: risorse critiche come litio e cobalto, di cui la Cina controlla già il 70% delle terre rare globali.

- Infrastrutture: centrali nucleari, reti elettriche moderne e megabatterie per garantire stabilità.

Non solo vantaggi: i minus del nucleare

Sebbene il nucleare stia guadagnando terreno per le esigenze dei data center di IA, ci sono alcuni svantaggi, in particolare il tempo di attivazione e il costo:

- Elevati requisiti di capex: il capex per le centrali nucleari è stimato essere da 5 a 10 volte quello dell’uso del gas naturale, con il nucleare che costa tra $6.417 e $12.681 per kW rispetto a $1.290 per kW per il gas naturale. Deloitte afferma che il riavvio di impianti dismessi può ridurre significativamente il capex rispetto alla nuova costruzione, con un costo stimato di circa $6,2 miliardi per tre impianti con capacità di 2 GW rispetto a $37 miliardi per la stessa capacità in nuova costruzione.

- Lungo tempo di attivazione: il nucleare affronta lunghi tempi di costruzione, con reattori di grandi dimensioni (1 GW) che richiedono tra cinque anni e quasi 11 anni dal momento dell’inizio dei lavori alla connessione alla rete. Sebbene leggermente più veloci, gli SMR possono comunque richiedere tempi di quasi quattro o sei anni.

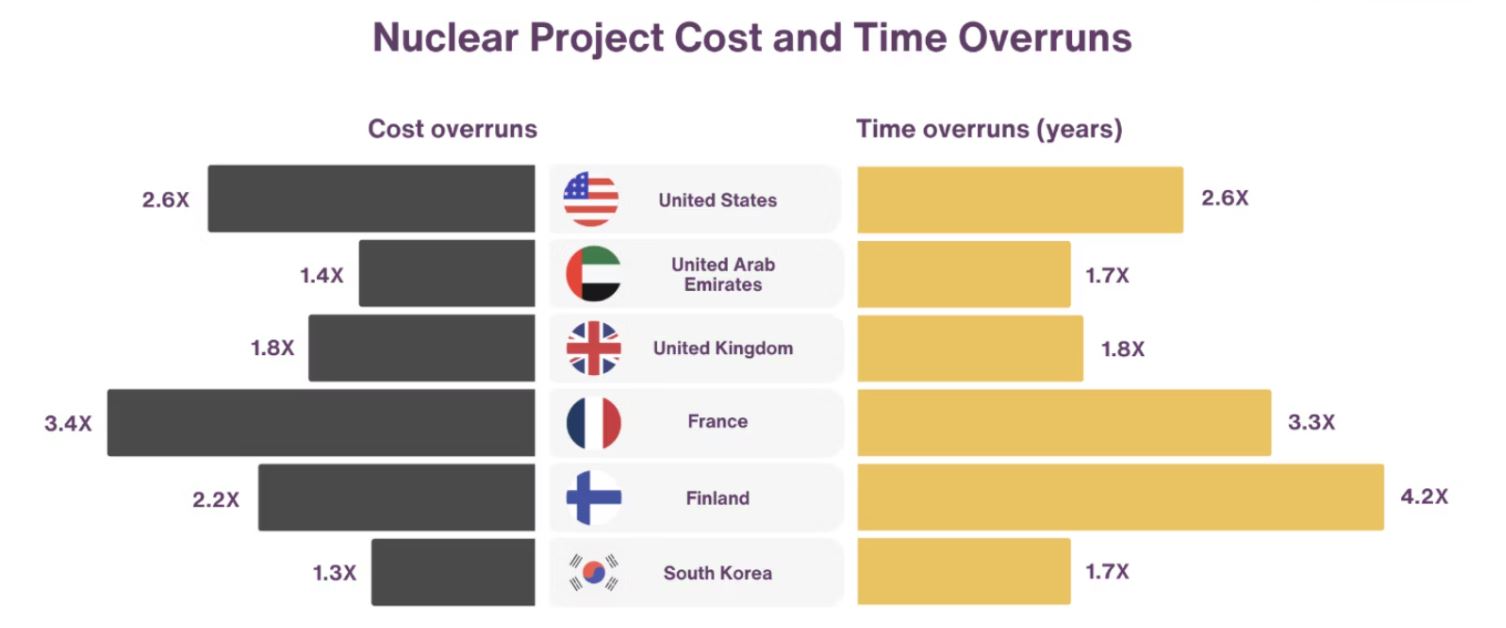

- Superamenti di costi e tempi: i progetti nucleari spesso vedono ritardi e costi superiori alle aspettative, e questo non è isolato agli Stati Uniti. Secondo l’IEA, i progetti nucleari negli Stati Uniti spesso vedono superamenti fino a 2,6 volte su costi e tempi in anni, mentre la Francia vede superamenti superiori a 3 volte. Il punto di pareggio per le nuove costruzioni tende a essere circa 30 anni dopo l’inizio dei lavori, con superamenti che potrebbero spingere questo ancora più lontano nel futuro. I progetti di centrali nucleari spesso affrontano significativi superamenti di tempi e costi, prolungando i già lunghi tempi di costruzione e aggiungendo a costi elevati.

- Bassa efficienza termica: nonostante abbia un alto fattore di capacità, il nucleare ha un’efficienza termica piuttosto bassa, il che significa che più della sua energia viene persa in calore. L’efficienza termica del nucleare è tipicamente tra il 33% e il 40% a seconda del tipo di reattore, paragonabile al gas naturale al 35% al 42% su una turbina a gas a ciclo semplice. Tuttavia, quando si utilizzano turbine a gas a ciclo combinato, il gas naturale potrebbe vedere la sua efficienza termica fino al 62%, rendendolo più efficiente.

La nuova partnership tra utility e Big Tech

Il Big Tech sta mostrando un’inclinazione naturale a sostenere il nucleare, firmando diversi grandi contratti per molteplici GW di capacità solo nell’ultimo anno.

Meno di due settimane fa, Amazon e Talen Energy hanno ristrutturato ed espanso la loro partnership in quello che sarebbe il più grande accordo di acquisto di energia nucleare (PPA) nella storia.

Le due aziende hanno finalizzato un accordo di 17 anni da $18 miliardi che scala fino a 1,92 GW di energia dall’impianto Susquehanna di Talen. Amazon aveva precedentemente acquisito il data center co-localizzato da Talen per $650 milioni nel 2024, sebbene venti contrari regolatori avessero ostacolato il PPA. Il nuovo accordo vedrà Talen fornire energia al data center di Amazon fino al 2042, mentre le due esploreranno anche l’espansione dell’output o lo sviluppo di SMR in futuro.

All’inizio di giugno, Meta ha firmato un PPA di 20 anni con Constellation Energy per acquistare 1,1 GW di energia dall’impianto dell’Illinois di Constellation per soddisfare le crescenti esigenze. L’accordo entrerà in vigore nel 2027, anche se non alimenterà direttamente i data center di Meta, ma piuttosto restituirà energia alla rete. Questo è anche separato dalla più ampia spinta di Meta per avere 1-4 GW di nuova capacità nucleare negli Stati Uniti a partire dai primi anni 2030.

Questo segue un simile accordo PPA di 20 anni tra Constellation e Microsoft l’anno scorso per ripristinare l’unità 1 di Three Mile Island entro il 2028, fornendo circa 0,84 GW di energia per i data center di IA di Microsoft. Constellation ha fornito un aggiornamento mercoledì mattina, dicendo che TMI potrebbe riavviare entro il 2027, quasi un anno in anticipo rispetto al programma.

Mentre i più grandi accordi fino ad oggi sono stati PPA con fornitori di energia, Big Tech sta anche esplorando gli SMR con startup, anche se questi sono più focalizzati su tempistiche di implementazione oltre il 2030.

A maggio, Google ha collaborato con Elementl Power per fornire capitale per tre siti di progetto per reattori nucleari avanzati, ciascuno producendo fino a 0,6 GW. Google ha anche collaborato con Kairos Power l’anno scorso per implementare una flotta di SMR da 0,5 GW entro il 2035. Entrambi fanno parte dell’obiettivo del gigante della ricerca di portare online 10 GW di capacità nucleare entro il 2035.

L’anno scorso, Amazon ha annunciato partnership con Energy Northwest, X-Energy e Dominion per esplorare lo sviluppo di SMR attraverso gli anni 2030. X-Energy dovrebbe implementare quattro reattori per 0,32 GW di energia a metà degli anni 2030, con l’obiettivo di portare online 5 GW entro il 2039.

Alla fine del 2023, la società di gestione di server Standard Power ha selezionato la tecnologia SMR di NuScale Power per due strutture che stava pianificando di sviluppare in Pennsylvania e Ohio per alimentare i data center nella regione. NuScale dovrebbe fornire 24 unità di moduli SMR da 77 MWe per una capacità combinata di 1,85 GW, anche se non c’è una tempistica stabilita per la consegna. Il modulo da 77 MWe ha appena ricevuto l’approvazione della NRC alla fine di maggio

Non solo nucleare: il ruolo del gas naturale

Stack energetico IA e opportunità nel mercato azionario

- Cameco ($CCJ): la fonte dell’uranio

Senza uranio arricchito, non esistono centrali nucleari moderne. Cameco si afferma come leader indiscusso nella fornitura upstream, paragonabile a TSMC nel settore dei semiconduttori. Con la domanda di energia per piccoli reattori modulari (SMR), reattori di quarta generazione e data center in rapida crescita, ogni modello IA alimentato a energia nucleare dipende dal combustibile di Cameco. Altre aziende nella filiera dell’uranio, come BHP, Uranium Energy, NexGen Energy ed Energy Fuels, stanno capitalizzando su questa domanda crescente.

- Constellation Energy ($CEG): la spina dorsale a zero emissioni

Con la più grande flotta nucleare degli Stati Uniti (21 reattori, 45.582 GWh prodotti nel primo trimestre), Constellation è il fornitore di energia di base pulita e affidabile per gli hyperscaler dell’IA. La sua capacità di garantire energia a zero emissioni di carbonio la rende il partner ideale per i data center che richiedono sostenibilità e continuità operativa.

- Vistra ($VST): l’affidabilità della tradizione

Vistra modernizza le infrastrutture di generazione tradizionali per fornire energia costante e immediatamente disponibile. Non si tratta di promesse future, ma di capacità comprovate. Posizionandosi come un attore essenziale, Vistra è l’equivalente energetico di Oracle: una base tradizionale che si evolve per l’era dell’IA, indispensabile per la stabilità della rete.

- Talen Energy ($TLN): il partner strategico per il nucleare

Talen Energy, produttore indipendente di energia e azienda infrastrutturale, gestisce un portafoglio diversificato che include impianti nucleari, fossili, solari e a carbone, oltre a sviluppare progetti di accumulo a batteria. Un recente accordo con Amazon.com Inc. ($AMZN) rafforza la sua posizione nel settore. L’11 giugno 2025, Talen ha annunciato l’espansione della sua collaborazione con Amazon per fornire energia nucleare senza carbonio dall’impianto di Susquehanna in Pennsylvania ai data center di Amazon Web Services (AWS). L’accordo prevede la fornitura di 1.920 megawatt di energia nucleare fino al 2042, con opzioni per ulteriori estensioni, consolidando Talen come partner chiave per l’IA e l’energia pulita.

- Oklo ($OKLO), Nano Nuclear Energy ($NNE) e NuScale ($SMR): l’innovazione modulare

Oklo rappresenta una scommessa audace: con un accordo da 12 GW con Switch, leader nella progettazione di data center, potrebbe diventare il “NVIDIA distribuito” del nucleare, alimentando l’IA al confine della rete. NuScale, con un reattore da 77 MWe approvato dalla Nuclear Regulatory Commission (NRC) e un primo ordine cliente atteso nel 2025, si concentra su SMR connessi alla rete per campus locali. Entrambi offrono soluzioni locali ed efficienti, come le “GPU di confine” dell’energia. Nano Nuclear, invece, sviluppa quattro design di microreattori, con commercializzazione prevista non prima del 2030.

- BWX Technologies ($BWXT): il fornitore strategico

BWX produce componenti critici, dai microreattori alla propulsione navale fino al combustibile arricchito, ed è un partner chiave per la sicurezza nazionale. Fornisce sistemi complessi e insostituibili, essenziali per la filiera.

- GE Vernova ($GEV) e Vertiv ($VRT): gli stabilizzatori dell’infrastruttura

GE Vernova, con 40 reattori ad acqua bollente in funzione e investimenti in SMR, ottimizza la distribuzione e il consumo energetico nei data center. Vertiv si afferma come l’AVGO dell’infrastruttura fisica per l’IA, gestendo flussi di energia, carichi termici e continuità operativa. Ogni implementazione hyperscale dipende da loro per mantenere i data center operativi e a temperature ottimali.

- Dominion Energy ($D): il pioniere regionale

Centrale nella Virginia del Nord, Dominion collabora con Amazon per esplorare lo sviluppo di SMR, rispondendo alla domanda di energia pulita per i data center. Duke Energy ($DUK) invece, con una presenza dominante nel Sud-est, dedica oltre la metà della sua coda di progetti ai data center, consolidando il suo ruolo strategico.

Portafoglio THÉMA già investito nel Rinascimento Nucleare

Il nostro portafoglio tematico THÉMA, guidato dal principio “rethink contrarian®” – radicato in dati ed evidenze, non in emozioni – ti offre l’opportunità di cavalcare la rivoluzione energetica senza i rischi di un investimento concentrato su un singolo titolo o la dispersione di una diversificazione inefficace che produce nel migliore dei casi rendimenti mediocri.

Il portafoglio THÉMA include già diversi titoli legati alla trasformazione geopolitica, energetica e tecnologica in atto, e altri sono pronti a entrare non appena si presenteranno le condizioni ideali, forse già nelle prossime settimane.

Non perdere l’occasione di guadagnare dalla rivoluzione che sta definendo il Nuovo Ordine Mondiale: difesa AI, nucleare, bitcoin, robotica, economia dello spazio, intelligenza artificiale e tecnologie innovative offriranno opportunità di guadagno irripetibili a chi sapra coglierle.

Efisio Garau

Head of Fundamental Analysis

Trend Positioning Invest

Condividi il post

Chi è Efisio Garau?

Responsabile dell’Analisi Fondamentale e Economista presso il Trend Positioning Invest, con oltre dieci anni di esperienza nel settore.

Prima di co-fondare TPRI, ha maturato oltre 10 anni di esperienza tra Credit Suisse – una delle banche d’investimento più grandi al mondo – e Accenture, una delle più importanti società di consulenza.

La sua expertise si concentra sull’analisi di banche centrali, politiche monetarie, tassi di interesse, inflazione, PIL e trimestrali aziendali, trasformando questi dati in informazioni strategiche per massimizzare i profitti, con un focus su potenziali outlier di mercato.

Insieme a Gian Massimo Usai, condivide la visione di promuovere una comprensione obiettiva del mercato, dei suoi meccanismi e delle sue anomalie. Le sue aree di competenza includono strategia di mercato, consulenza strategica, tecnologia dell’informazione e gestione aziendale.

Quando sei pronto, ecco come possiamo aiutarti:

Il Libro Trend Positioning

La focalizzazione è la valuta che muove i mercati moderni. Scopri il DNA delle Super Stocks per trasformare la direzione del tuo portafoglio.

Ricerca modello R.A.P.T.OR.

THÉMA

Nota: il Trend Positioning Invest conduce ricerche e formula conclusioni operative per il proprio Portafoglio Tematico Tecnologico THÉMA . Le informazioni condivise con i lettori non garantiscono performance delle azioni né costituiscono consulenza finanziaria. È consigliabile consultare il proprio consulente finanziario prima di investire.Vi invitiamo a fare le vostre analisi prima di acquistare azioni delle società eventualmente citate nei nostri canali.

Letture consigliate:

Tesla: I Margini Ai Massimi per il Leader nell’AI

MEMOS DA GIAN MASSIMO USAI: La Rivoluzione delle Criptovalute e la Nuova Era dell’Investimento

Nvidia: Blackwell e il Data Center da 200 miliardi di dollari

$NVDA diventerà un’azienda da 10 TRILIONI di capitalizzazione

Le azioni di Palantir salgono grazie alla piattaforma di intelligenza artificiale