Da tempo lo ripeto, ma sembra che la Federal Reserve stia dando la caccia a un mostro immaginario, un “fantasma” che esiste solo nei loro incubi.

Secondo il presidente della Fed, Jerome Powell, la banca centrale vuole “maggiore certezza” che l’inflazione si stia raffreddando. E non si tratta solo dei numeri generali, ma dei settori chiave come i servizi di base e l’edilizia abitativa, dove l’inflazione si è rivelata ostinatamente “appiccicosa”.

Non sorprende, quindi, che anche durante l’ultimo FOMC di maggio la Fed abbia deciso di mantenere invariati i tassi d’interesse di riferimento.

E non è certo uno shock scoprire che sono ancora in modalità “aspettiamo e vediamo”. Ma questo non toglie che stiano commettendo un errore madornale.

Il motivo, in breve? L’impatto delle tariffe sui prezzi è gonfiato oltre misura.

Come ho già detto, gran parte delle tariffe di base al 10% sarà assorbita da un dollaro sempre più forte. E ora che praticamente ogni Paese si sta sedendo al tavolo delle trattative, il risultato finale non sarà solo un commercio più libero, ma anche più equo per gli Stati Uniti. Scusate se è poco.

Certo, ci vorrà un po’ di tempo, non illudiamoci.

Deve essere chiaro: la Fed deve svegliarsi e iniziare a tagliare i tassi ora, non fra un secolo. La realtà è che siamo nel bel mezzo di un collasso globale dei tassi d’interesse, e la banca centrale prima o poi dovrà correre ai ripari.

CPI: la Fed deve smetterla di perdere tempo

Il rapporto sul CPI di martedì è l’ennesima prova di ciò che vado ripetendo da mesi: l’inflazione sta rallentando, e la Federal Reserve farebbe meglio a tagliare i tassi d’interesse principali subito, prima di ritrovarsi a rincorrere il treno che ha già lasciato la stazione.

Ad aprile, i prezzi al consumo sono aumentati solo del 2,3% rispetto all’anno precedente, in calo rispetto al 2,4% di marzo e sotto le aspettative degli economisti, che si aspettavano un 2,4%. È il ritmo più lento da febbraio 2021. Su base mensile, l’aumento è stato di appena lo 0,2%, inferiore allo 0,3% previsto.

Il Core CPI, che esclude cibo ed energia, è cresciuto dello 0,2% ad aprile, con un incremento annuo del 2,8%, in linea con le attese per l’anno ma sopra le previsioni mensili di un misero 0,1%.

Scavando un po’ più a fondo, l’indice dell’energia è salito dello 0,7%, spinto dall’aumento del gas naturale (+3,7%) e dell’elettricità (+0,8%). Nel frattempo, dopo un +0,4% a marzo, i prezzi dei generi alimentari sono scesi dello 0,1%, con i prezzi dei cibi consumati a casa in calo dello 0,4%. Cinque dei sei principali indici dei gruppi alimentari nei supermercati sono diminuiti ad aprile.

E, dopo mesi di prezzi delle uova alle stelle, ad aprile abbiamo visto un crollo del 12,7%. Finalmente, verrebbe da dire.

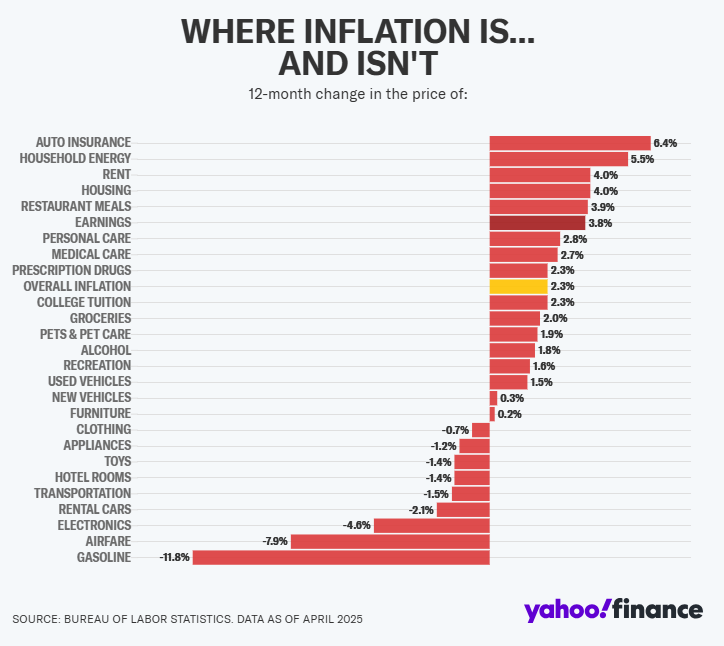

Il grafico sotto mostra chiaramente dove l’inflazione morde ancora e dove, invece, sta mollando la presa.

I costi abitativi sono il chiodo fisso della Fed, e ad aprile sono saliti dello 0,3%, rappresentando oltre la metà dell’aumento totale del mese. Un altro pretesto per la Fed per restare con le mani in mano, mentre il mondo va avanti e l’inflazione si raffredda sotto i loro nasi. La Fed dovrebbe stamparselo e appenderlo in ufficio, perché continuare a rimandare i tagli dei tassi è come aspettare che il sole tramonti a mezzogiorno: pura follia.

Il rapporto sul PPI di giovedì è stato una doccia fredda per chi si aspettava l’ennesimo pretesto per rimandare i tagli dei tassi. A sorpresa, l’indice dei prezzi alla produzione è crollato dello 0,5% ad aprile, contro le previsioni di un aumento dello 0,3%. È il calo mensile più marcato dei prezzi all’ingrosso in oltre cinque anni, dai tempi della pandemia.

Il PPI “core”, che esclude cibo, energia e commercio, è sceso dello 0,1%, con un incremento annuo del 2,9%. Gli economisti? Si aspettavano un +0,3%. Sbagliato, di nuovo. La vera sorpresa è stata il crollo dei costi dei servizi all’ingrosso, giù dello 0,7%, il calo più ripido dal 2009.

Guardando più a fondo, i prezzi dei beni all’ingrosso sono saliti di un timido 0,2%, mentre i prezzi alimentari sono scesi dell’1% e quelli dell’energia dello 0,4%.

In sintesi, il PPI urla una verità che la Fed sembra ignorare: nonostante il caos commerciale, i prezzi all’ingrosso stanno crollando. Colpa di un’attività economica più lenta e di un surplus di merci riversate in America in previsione delle tariffe.

Vendite al dettaglio: sorpresa per i veicoli

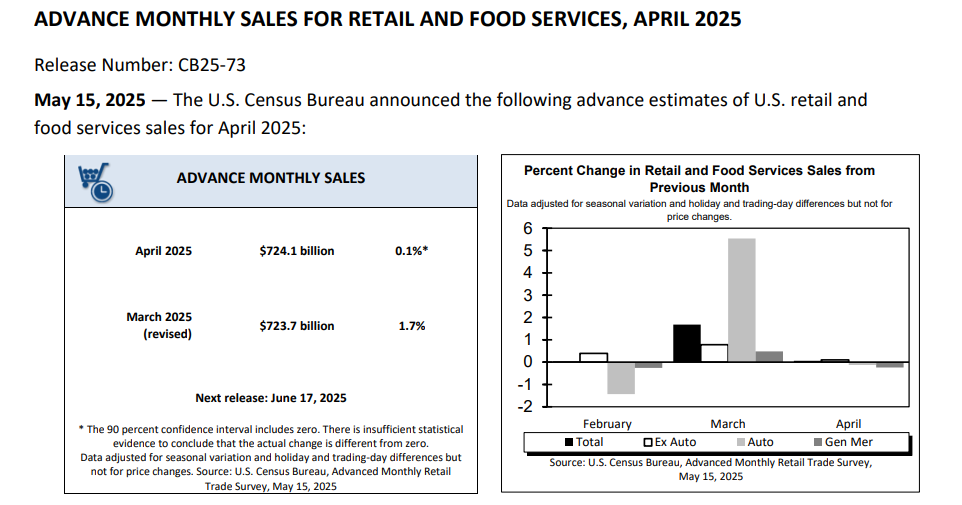

Le vendite al dettaglio sono aumentate solo dello 0,1% ad aprile, un dato modesto, sebbene i numeri di marzo siano stati rivisti al rialzo, passando dall’1,4% inizialmente riportato all’1,7%.

Analizzando i dettagli del rapporto, emergono alcuni segnali positivi:

Tuttavia, non mancano le note negative. Le vendite nelle stazioni di servizio sono diminuite dello 0,5%, un calo attribuibile alla riduzione dei prezzi del carburante. Sorprendentemente, anche le vendite di veicoli sono scese dello 0,1% ad aprile. Diversi rapporti avevano suggerito che i consumatori stessero acquistando automobili per anticipare l’introduzione di dazi, ma questo dato sembra smentire tale ipotesi, sebbene potrebbe aver influenzato i numeri di marzo.

In sintesi, il rapporto di aprile si presenta come piuttosto disordinato. Le vendite online sono aumentate solo dello 0,2%, mentre i grandi magazzini, gli articoli sportivi e altre categorie simili hanno registrato cali significativi. Questo evidenzia un consumatore volubile, ma il fatto che le spese nei bar e ristoranti siano in crescita rappresenta comunque un segnale incoraggiante.

Complessivamente, solo 5 dei 13 settori monitorati dal Dipartimento del Commercio hanno registrato un aumento. In conclusione, il rapporto sulle vendite al dettaglio di aprile non offre un quadro chiaro e potrebbe essere semplicemente messo da parte, in attesa di dati più coerenti.

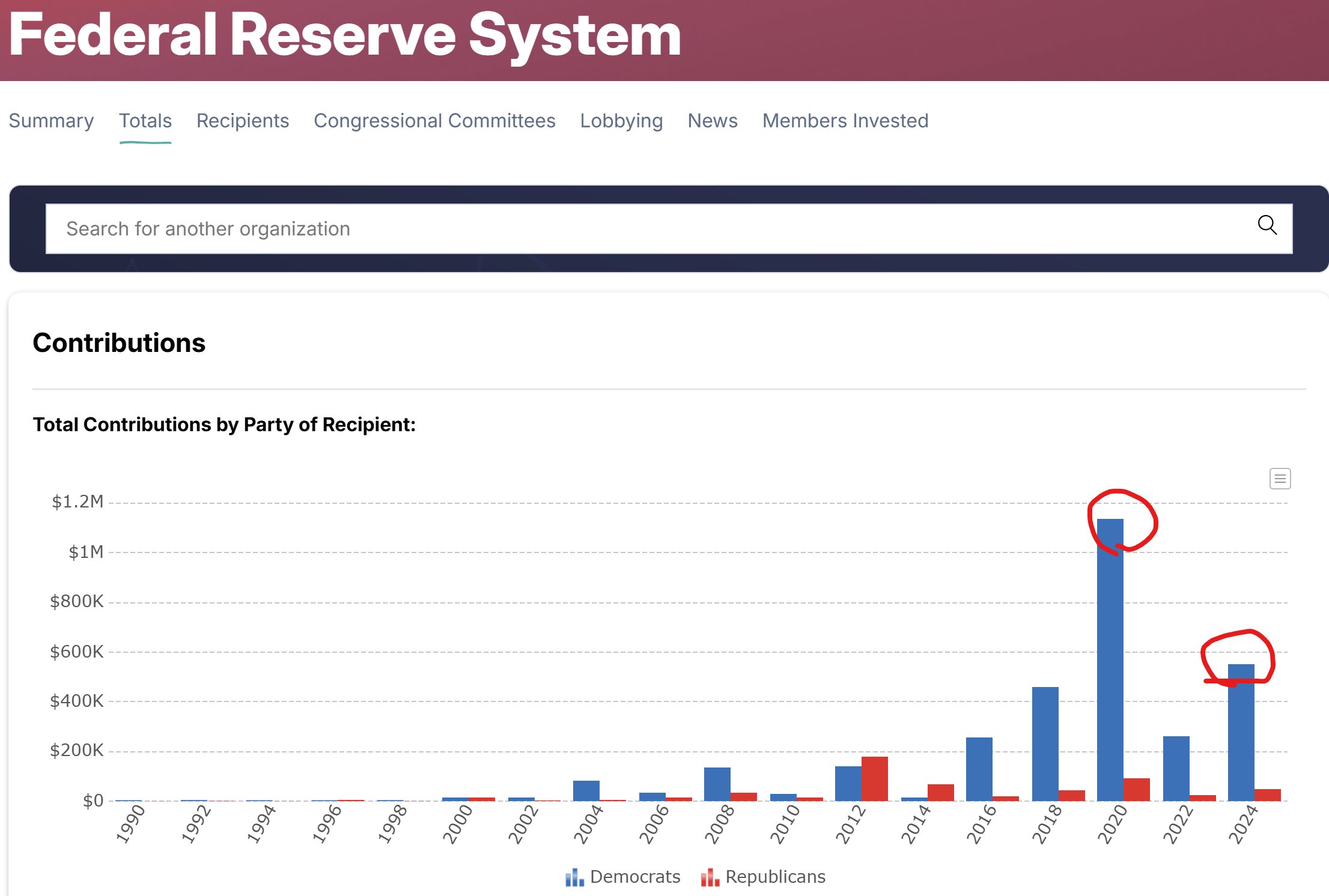

L’idea che la Federal Reserve (Fed) sia un’istituzione indipendente è una favola che non regge più. Altro che ente imparziale: la Fed si comporta come un’appendice del Partito Democratico, e ci sono prove lampanti che lo dimostrano.

Prima di tutto, le donazioni politiche dei dipendenti della Fed vanno in modo schiacciante ai Democratici, un segnale chiaro di dove risiedano le loro simpatie. Poi c’è il caso dell’ex presidente della Federal Reserve Bank di New York, che non si fa scrupoli a scrivere editoriali suggerendo politiche anti-Trump, come se la Fed fosse un’arma politica. Non è finita: ex presidenti e vicepresidenti della Fed, come se niente fosse, si sono ritrovati in ruoli di spicco nell’amministrazione Biden, un passaggio che puzza di favoritismo. E che dire di Jerome Powell, che prima appoggia con entusiasmo le politiche fiscali di Biden e poi fa finta di niente quando le cose si complicano?

La Fed si spinge anche oltre, immischiandosi in questioni politiche come le regolamentazioni climatiche per le banche e producendo ricerche su temi come il cambiamento climatico e la DEI (diversità, equità, inclusione), che non hanno nulla a che fare con la sua missione. È evidente: la Fed non è un’entità neutrale, ma un attore politico che pende vistosamente da una parte. Per servire davvero il pubblico, dovrebbe essere politicamente equilibrata, ma siamo ben lontani da questo ideale.

La Fed ha fallito nel suo mandato e continua a farlo, senza subire conseguenze grazie alla sua presunta “indipendenza”. Ma non c’è nulla di indipendente in un’istituzione che si piega alle pressioni politiche e serve gli interessi di una parte.

Il deputato Thomas Massie ha proposto una legge per abolirla, e non ha torto: un sistema monetario basato su riserve bancarie al 100% eliminerebbe corse agli sportelli, inflazione e cicli economici distruttivi.

Senza la Fed, l’economia potrebbe finalmente prosperare, libera dalle manipolazioni di burocrati che pretendono di pianificarla. Se il Congresso non ha il coraggio di abolirla, almeno ammetta che la Fed non ha veri mandati e può agire come vuole, ignorando i bisogni degli americani.

I recenti rapporti economici dimostrano che molti analisti stanno completamente sbagliando bersaglio. La maggior parte di loro sembra fraintendere la situazione attuale: sono così concentrati sulle tariffe doganali da non cogliere i segnali dell’ economia che si indebolisce, di consumatori più incerti e, soprattutto, di un crollo globale dei tassi di interesse.

La Banca Centrale Europea taglierà nuovamente i tassi chiave, dopo averlo già fatto sette volte nell’ultimo anno. I tassi più bassi si registrano in Cina, dove l’economia è in seria difficoltà, alle prese con una diffusa deflazione. Si parla persino di una possibile svalutazione della moneta, poiché i tassi sono così bassi da non lasciare altre leve da azionare.

La pressione, quindi, sta aumentando. Spero che i dati di questa settimana spingano la Federal Reserve a tagliare i tassi, ma ho i miei dubbi: la Fed sembra ostinatamente immobile. La migliore speranza è che il taglio globale dei tassi di interesse trascini al ribasso i rendimenti del mercato obbligazionario statunitense, costringendo la Fed ad agire.

Un ulteriore motivo per auspicare un taglio dei tassi al più presto è che molte persone sono attualmente disorientate. Sono preoccupate per l’impatto delle tariffe, i tassi d’interesse stanno pesando sui loro bilanci familiari e, soprattutto, non hanno la minima idea di ciò che sta realmente accadendo dietro le quinte dell’economia.

Puoi scoprire come filtrare il caos macroeconomico di questo 2025 e capitalizzare dalla Quarta Rivoluzione Industriale grazie al nostro Libro Trend Positioning dove viene illustrato il nostro metodo di investimento, basato su una ricerca durata 10 anni e su un campione di 100 anni di mercati azionari.

Efisio Garau

Head of Fundamental Analysis

Trend Positioning Research Institute