Niente Federal Reserve o macroeconomia in questa newsletter di mezza estate.

Andiamo invece sul “fondamentale” stretto: voglio infatti cogliere l’occasione per sottolineare i recenti progressi di un titolo definito dal mio socio Gian Massimo “quasi efisiano”.

Il “quasi” deriva dalla crescita non ancora propriamente growth rispetto ad altri nomi da noi preferiti, ma che potrebbe comunque portare l’azienda nel “One Trillion Club” di Wall Street.

Parlo di Oracle.

Oracle è un titolo che, nell’era del cloud, è stato a lungo trascurato, eclissato dai giganti del settore come Microsoft, Google e Amazon, oltre che da numerose aziende growth di prim’ordine.

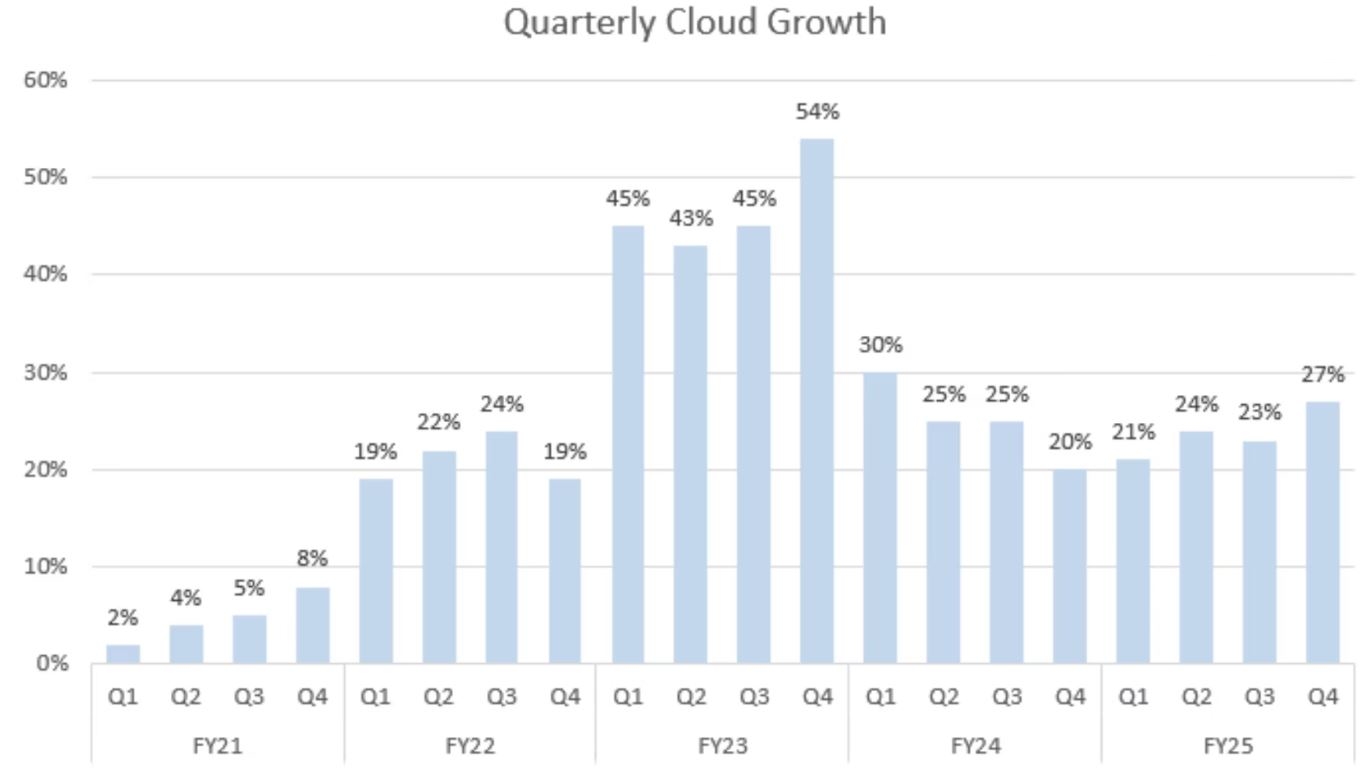

Per anni ha faticato a registrare una crescita significativa, con alcuni esercizi in perdita e altri con incrementi raramente superiori al 5% durante il periodo d’oro del cloud.

Oggi, tuttavia, Oracle punta a essere riconosciuta come un protagonista di peso nell’intelligenza artificiale, posizionandosi rapidamente per competere con Microsoft, Amazon e Alphabet nella crescita del cloud guidata dall’AI nei prossimi anni.

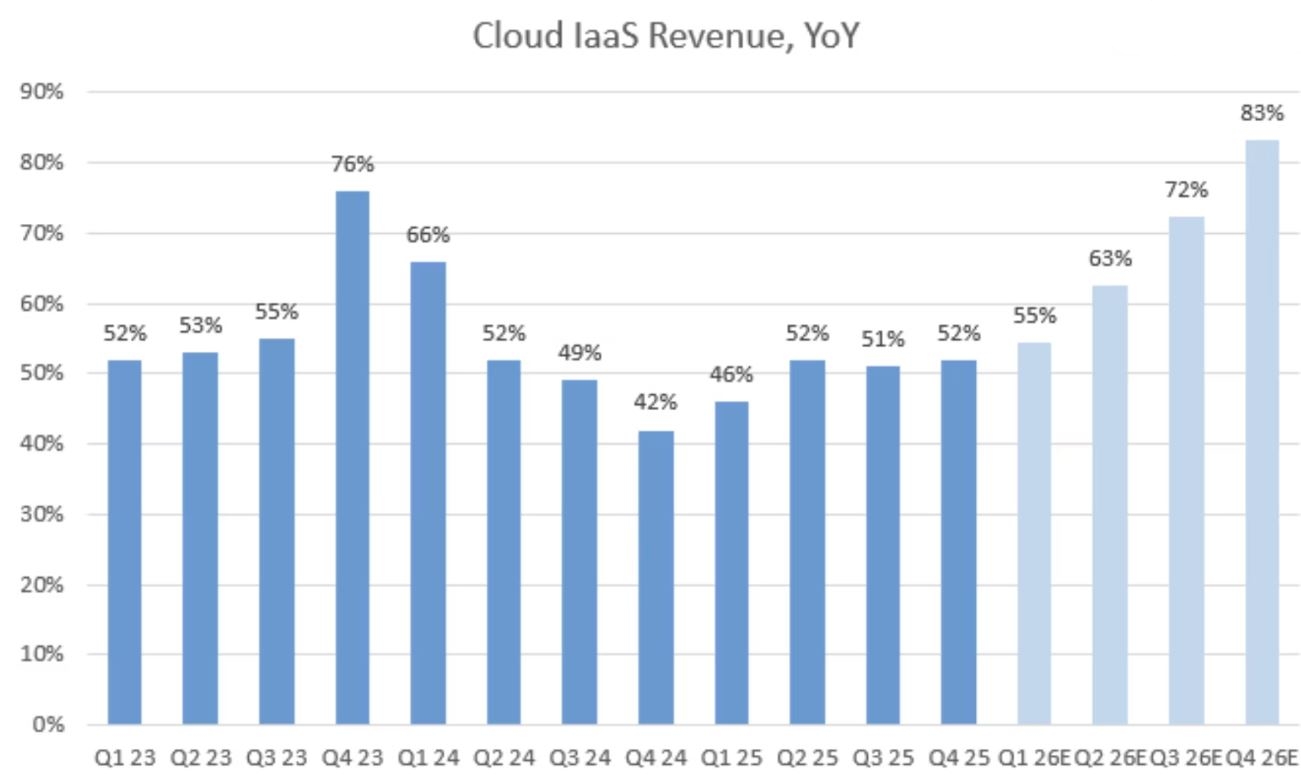

Il titolo ha registrato un notevole rialzo dai minimi di aprile, spinto da previsioni di crescita importanti annunciate a giugno, che includono un’accelerazione di 20 punti percentuali nella crescita dell’infrastruttura cloud (IaaS), con un tasso annuo superiore al 70%.

Tuttavia, un singolo report sugli utili non basta per convincere il mercato della capacità di Oracle di mantenere questo slancio nel lungo termine.

Di seguito, condivido la ricerca su questo colosso IT, a lungo considerato “la bella addormentata” del settore tecnologico, per valutare se Oracle abbia le carte in regola per competere con le aziende più specializzate e le big, che stanno investendo decine di miliardi per rafforzare le loro posizioni in una corsa agli armamenti sempre più intensa nel campo dell’AI.

Durante i nostri TP Future Insights, il webinar settimanale del lunedì alle 18:00 dedicato all’analisi di mercato a medio-lungo termine, abbiamo esplorato opportunità di investimento nell’ambito della corsa globale all’intelligenza artificiale.

Partecipa al prossimo webinar: clicca QUI e scopri R.A.P.T.O.R. e THÉMA ora: preparati ad investire nella nuova era tecnologica.

Pur non avendo investito direttamente su $ORCL, il titolo ha senza dubbio la storia e le potenzialità per far parte di un portafoglio che cerca costanza e maturità nel medio termine. Oltre che questione di modello di investimento, la scelta ad un certo punto diventa personale.

All’inizio di luglio, OpenAI ha siglato un accordo con Oracle per l’affitto di una capacità di data center di 4,5 GW negli Stati Uniti, segnando uno dei più grandi contratti di locazione di data center nella storia.

Questa capacità rappresenta circa il 25% della capacità operativa attuale dei data center negli USA.

Secondo stime precedenti relative al data center Stargate di Abilene, un’espansione di 4,5 GW potrebbe richiedere fino a 2,25 milioni di GPU, equivalenti a circa 94 miliardi di dollari in rack Nvidia GB200 NVL72.

Gli analisti di BNP Paribas stimano che questa capacità possa generare per Oracle ricavi annuali compresi tra 30 e 60 miliardi di dollari, a seconda dei prezzi di noleggio orario delle GPU.

Tuttavia, un’infrastruttura da 4,5 GW ha costi elevati. BNP Paribas valuta il progetto tra 180 e 225 miliardi di dollari, sottolineando che non è chiaro se Oracle finanzierà l’operazione autonomamente o se i partner di Stargate, come Microsoft e SoftBank, contribuiranno economicamente.

A fine maggio, Oracle avrebbe acquistato circa 400.000 GPU Blackwell per 40 miliardi di dollari per espandere il data center di Abilene a supporto di OpenAI, un investimento che rappresenta probabilmente solo una frazione di quanto necessario per questo nuovo accordo di portata colossale.

Pochi giorni prima dell’annuncio relativo alla capacità di 4,5 GW, Oracle ha reso noto di aver siglato diversi contratti per servizi cloud, tra cui un accordo di rilievo destinato a generare oltre 30 miliardi di dollari di ricavi annuali a partire dall’anno fiscale 2028.

Per contestualizzare, questa cifra rappresenta un incremento di quasi il 25% rispetto all’intero business cloud di Oracle nell’anno fiscale 2025 e il triplo del suo attuale fatturato derivante dall’infrastruttura cloud.

Gli analisti di Jefferies hanno evidenziato che le stime attuali del mercato prevedono per il 2028 ricavi da infrastrutture cloud (IaaS) pari a 46 miliardi di dollari, su un totale di 93 miliardi di dollari di fatturato complessivo.

Questo nuovo contratto, da solo, rappresenta i due terzi dei ricavi IaaS previsti.

Jefferies ha aggiunto che, sebbene l’implementazione richiederà anni, l’entità dell’accordo apre la possibilità di revisioni al rialzo per l’obiettivo di fatturato di Oracle per l’anno fiscale 2029, fissato a 104 miliardi di dollari.

Oracle non ha rivelato il nome del cliente, ma si ritiene che OpenAI sia il principale attore dietro questo lucroso contratto.

In base alla scala di 4,5 GW, ogni GW di capacità genererebbe circa 6,67 miliardi di dollari di ricavi annuali, equivalenti a circa 555 milioni di dollari al mese.

Crescita dell’IaaS di Oracle Cloud prevista al 70% per l’anno fiscale in corso

Nel suo rapporto del quarto trimestre, pubblicato all’inizio di giugno, Oracle ha previsto un’accelerazione significativa del proprio business cloud per l’anno fiscale 2026, trainata dalla forte domanda di intelligenza artificiale e dal crescente utilizzo dei servizi cloud.

La crescita complessiva del segmento cloud (IaaS e SaaS) è attesa superare il 40% nell’anno fiscale 2026, rispetto al 24% registrato nell’anno fiscale 2025, generando ricavi per 34,2 miliardi di dollari.

Questo implica che il segmento potrebbe chiudere l’anno fiscale 2026 con una crescita anno su anno vicina al 50%. In particolare, l’Infrastructure as a Service (IaaS) di Oracle Cloud (OCI) è prevista accelerare a oltre il 70% nel 2026, rispetto al 50% dell’anno precedente, con ricavi stimati a 17,5 miliardi di dollari.

Se la crescita sequenziale dei ricavi sarà più sostenuta nella seconda metà dell’anno, i ricavi IaaS potrebbero accelerare ulteriormente, raggiungendo un intervallo compreso tra l’80% basso e medio.

I ricavi derivanti dal consumo di Oracle Cloud Infrastructure sono attesi crescere a un ritmo superiore al +62% anno su anno riportato nel quarto trimestre.

Oracle prevede di mantenere un’accelerazione dei ricavi IaaS per tutto il 2026, sebbene i tassi di crescita effettivi possano variare in caso di una prima metà dell’anno più forte rispetto alla seconda.

La capacità di Oracle di offrire un’intelligenza artificiale a bassa latenza e ad alte prestazioni su larga scala le conferisca un leggero vantaggio nel settore del cloud.

Le funzionalità di vettorizzazione di Oracle si distinguono, grazie alle sue radici nel settore dei database, e l’azienda prevede che il database cloud sarà il terzo motore di crescita dei ricavi nell’anno fiscale 2026, dopo l’IaaS e il SaaS strategico.

Questo è particolarmente significativo, considerando che la maggior parte della presenza di Oracle nel settore dei database rimane ancora on-premise.

La crescita del database cloud, con un aumento del 31% su base annua, supera quella del SaaS, pur partendo da una base relativamente piccola, pari a 2,6 miliardi di dollari annualizzati nel quarto trimestre, ovvero circa 650 milioni di dollari trimestrali.

All’interno di questo segmento, si registrano aree di crescita rapida: i ricavi del database MultiCloud nel quarto trimestre, derivanti da Azure, AWS e Google Cloud, sono aumentati del 115% rispetto al trimestre precedente.

Per l’anno fiscale 2026, Oracle prevede che la crescita a tre cifre dei ricavi del database MultiCloud proseguirà, capitalizzando il forte slancio del quarto trimestre.

L’azienda ha annunciato l’intenzione di raddoppiare e triplicare i data center dedicati al cloud: attualmente opera 23 data center MultiCloud e punta a costruirne altri 47 nei prossimi 12 mesi, triplicando così la capacità.

Inoltre, Oracle intende raddoppiare la presenza dei data center Oracle Cloud@Customer, passando da 29 centri attivi a un totale di 59, con 30 ulteriori strutture in costruzione nell’anno fiscale 2026.

La direzione ha sottolineato che i ricavi dei data center Cloud@Customer sono cresciuti del 104% su base annua, e il raddoppio della capacità apre la strada a una crescita sostenuta nel 2026.

Data la forte presenza on-premise, gli analisti hanno interrogato la dirigenza sul contributo del database cloud all’obiettivo di crescita dell’IaaS del 70% e sulle opportunità derivanti dalla migrazione al cloud.

Sebbene non sia stato fornito un dato preciso sul contributo per il 2026, il CTO e presidente Larry Ellison ha suggerito che ogni miliardo di dollari di ricavi da supporto database potrebbe generare fino a 5 miliardi di dollari nel cloud, grazie alle tariffe associate a calcolo, rete, storage e altri servizi legati ai database cloud.

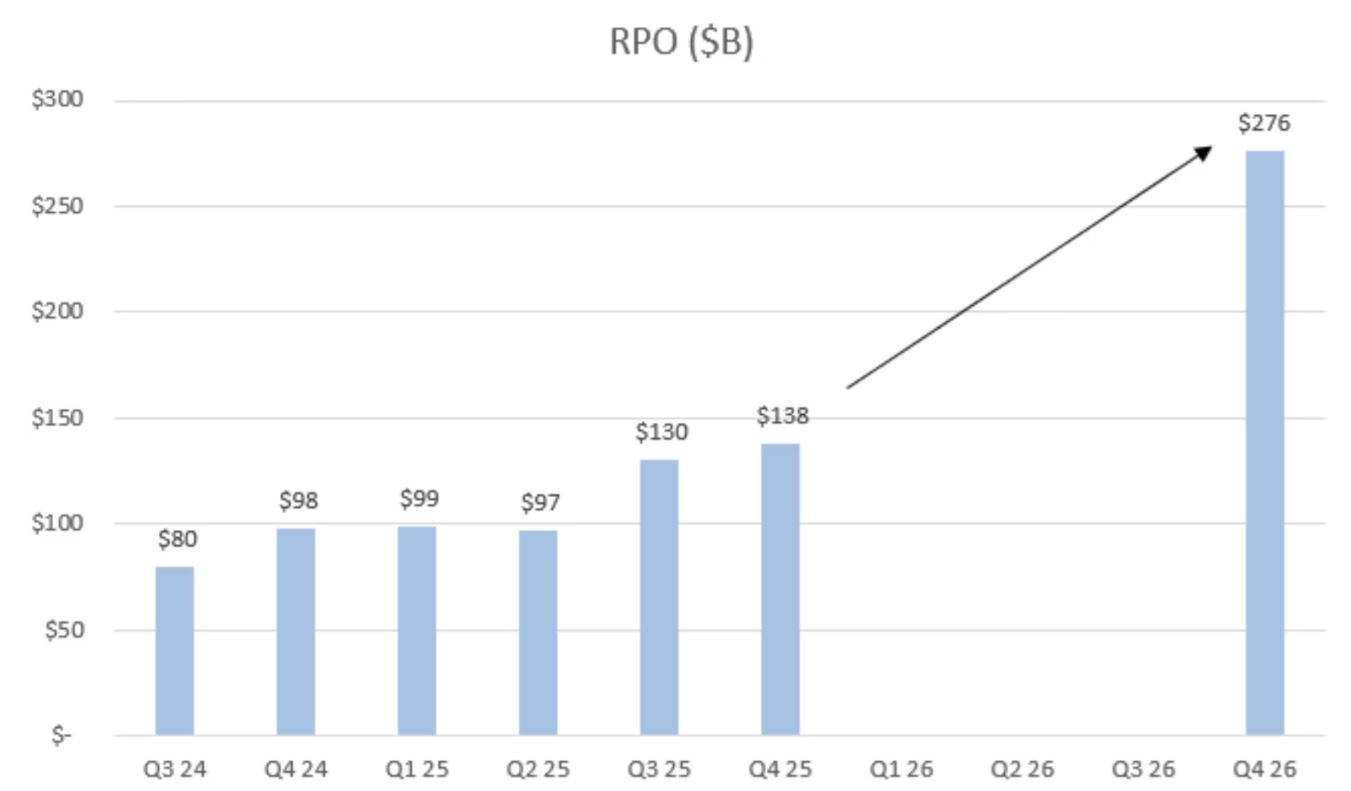

Oracle prevede un raddoppio dell’RPO, superando il quarto di trilione

Una delle previsioni più rilevanti emerse dai risultati del quarto trimestre di Oracle è l’obiettivo di crescita dell’RPO (Remaining Performance Obligations) per l’anno fiscale 2026.

La dirigenza ha dichiarato che l’RPO dovrebbe più che raddoppiare nel prossimo anno fiscale, superando i 250 miliardi di dollari. Nel quarto trimestre, Oracle ha riportato un RPO di 138 miliardi di dollari, con un incremento di 8 miliardi rispetto al trimestre precedente e una crescita del 41% su base annua.

Pertanto, la previsione della dirigenza indica un RPO compreso tra circa 275 e 280 miliardi di dollari, un aumento significativo rispetto ai 40 miliardi di crescita annua registrati nell’anno fiscale 2025.

Oracle ha spesso sottolineato come i suoi servizi AI a costi competitivi e il supporto per database multi-cloud le abbiano permesso di aggiudicarsi contratti più rilevanti, un fattore chiave per l’ambizioso obiettivo di RPO per il 2026.

Il segmento cloud ha mostrato una crescita robusta e sarà probabilmente il principale motore per raggiungere tale guidance, ulteriormente sostenuto dal coinvolgimento di Oracle nel progetto Stargate.

L’RPO cloud ammonta a circa 110 miliardi di dollari, con un incremento del 56% su base annua nell’anno fiscale 2025, dopo una crescita dell’80% nell’anno fiscale 2024.

Questo ritmo di crescita supera quello di Amazon, il cui backlog è aumentato del 20% su base annua a 189 miliardi di dollari, e di Microsoft, che ha registrato un incremento del 33% a 315 miliardi di dollari.

Gli analisti hanno interrogato la dirigenza sull’impatto di Stargate sull’RPO e sulla crescita dell’offerta IaaS.

Sebbene le risposte siano state piuttosto vaghe, il CTO e presidente Larry Ellison ha dichiarato: “Se Stargate si rivelerà all’altezza delle aspettative, allora abbiamo sottostimato la nostra crescita dell’RPO”.

Ciò suggerisce un potenziale ulteriore oltre i 250 miliardi di dollari, qualora Stargate continui a espandersi verso il suo investimento previsto di mezzo trilione di dollari.

Inoltre, l’RPO di Oracle offre una chiara visibilità sui ricavi per l’anno fiscale 2026, con il 33% dell’RPO totale atteso essere riconosciuto nei prossimi 12 mesi.

Questo implica che Oracle convertirà circa 45,5 miliardi di dollari del suo backlog, pari al 68% dei 67 miliardi di dollari di fatturato previsti per l’anno.

La strategia di Oracle nel contesto di una domanda in forte crescita

Per l’anno fiscale 2026, Oracle prevede di mantenere elevati i propri investimenti in capitale fisso (capex), con una spesa superiore ai 25 miliardi di dollari, in aumento di circa il 18% rispetto ai 21,2 miliardi del 2025.

Questo incremento è guidato dalla necessità di potenziare la capacità produttiva per rispondere alla crescente domanda, con aspettative di un aumento degli ordini inevasi (RPO) di oltre 130 miliardi di dollari nel corso dell’anno.

Inoltre, l’espansione pianificata di 4,5 GW comporterà costi che potrebbero variare da decine a centinaia di miliardi, a seconda del contributo diretto di Oracle.

È significativo notare che i 21,2 miliardi di dollari spesi nel 2025 hanno superato le previsioni iniziali di Oracle, che in chiusura del terzo trimestre fiscale stimavano un capex di circa 16 miliardi.

Questo scostamento è dovuto a un’impennata del 55% su base trimestrale nel quarto trimestre, con investimenti che hanno raggiunto i 9,1 miliardi di dollari.

Durante la conference call del quarto trimestre, l’amministratore delegato Safra Catz ha sottolineato che la previsione di 25 miliardi per il 2026 potrebbe essere persino sottostimata.

La sfida per Oracle è chiara: come soddisfare una domanda che include un portafoglio ordini da un quarto di trilione di dollari e un accordo da 30 miliardi, pari a oltre dieci volte l’attuale dimensione del suo business cloud?

La crescita accelerata del settore cloud, insieme alla già limitata capacità disponibile, suggerisce che gli investimenti potrebbero dover essere ulteriormente incrementati per supportare questi grandi contratti.

Sebbene i 25 miliardi di dollari di Oracle possano sembrare modesti rispetto ai 105 miliardi previsti da Amazon per il capex nello stesso anno, la spesa di Oracle è rilevante in rapporto alla sua dimensione aziendale.

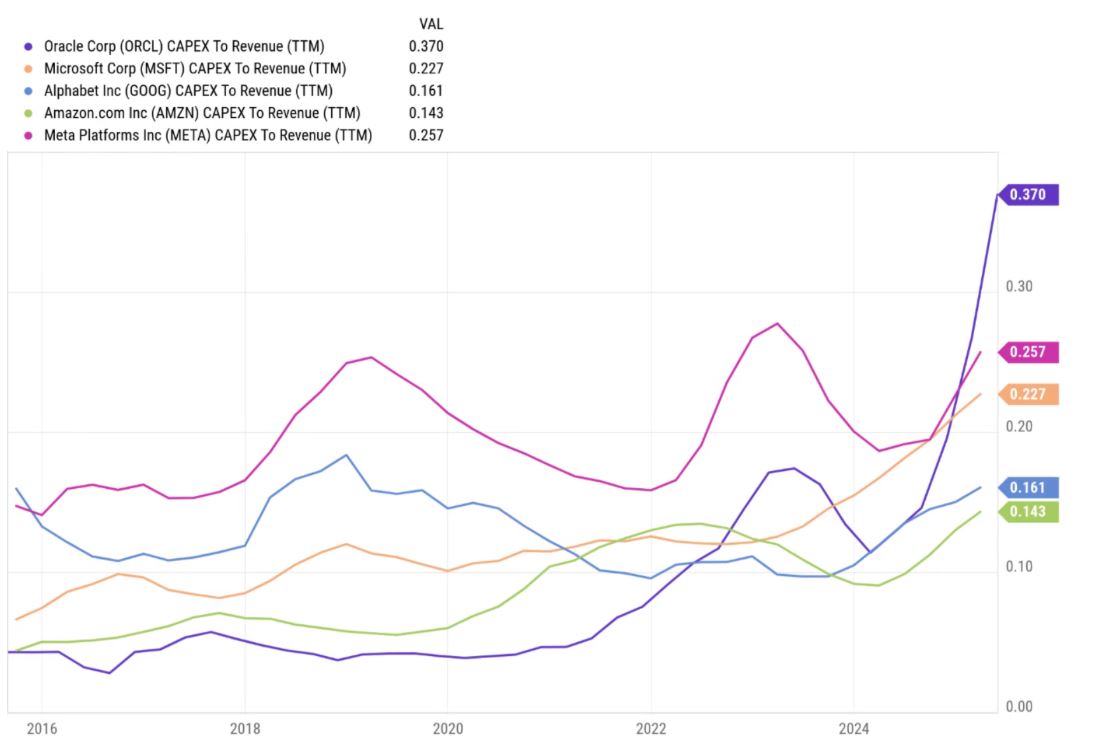

Nel 2022, Oracle destinava solo il 9% dei suoi ricavi al capex, il livello più basso tra i giganti tecnologici.

Nel 2025, questa percentuale è salita al 37%, superando di gran lunga Meta (sotto il 26%) e competitor come Alphabet e Amazon, che si attestano a percentuali di poco superiori al 10%.

Questo impegno sottolinea l’approccio deciso di Oracle per colmare il divario di capacità e sostenere la propria crescita nel mercato cloud.

Implicazioni del CAPEX di Oracle

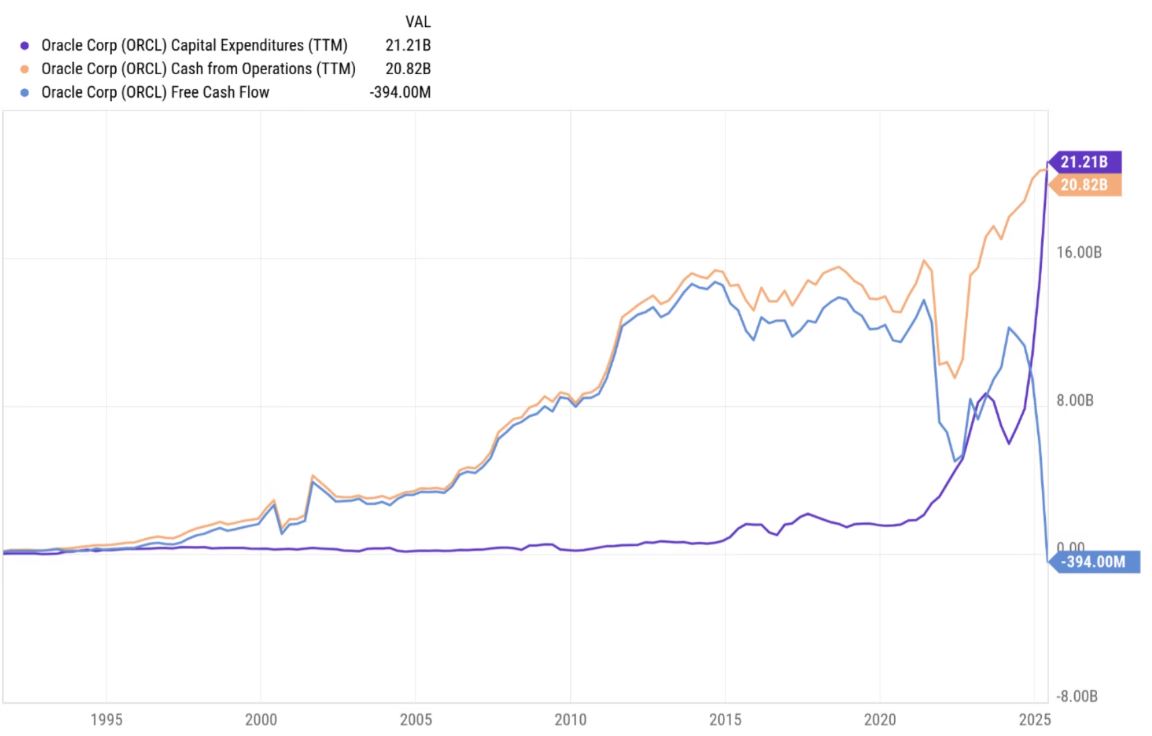

L’aumento significativo degli investimenti in capitale di Oracle comporta alcune potenziali criticità, in particolare la pressione sui flussi di cassa, soprattutto se il capex supera le previsioni iniziali.

Gli analisti hanno evidenziato un ulteriore scenario problematico per gli investitori derivante da questa crescita esponenziale delle spese in conto capitale.

Nel quarto trimestre, il capex è aumentato del 55% rispetto al trimestre precedente, superando di gran lunga il flusso di cassa operativo, che è cresciuto di meno del 4% su base trimestrale, attestandosi a circa 6,2 miliardi di dollari.

Con un capex superiore del 50% rispetto al flusso di cassa operativo, il flusso di cassa libero (FCF) è risultato negativo per il trimestre, registrando una perdita di 2,9 miliardi di dollari.

Per la prima volta, Oracle ha speso in capex più di quanto generato dalle operazioni, portando il FCF in territorio negativo per l’intero anno, con un saldo di -394 milioni di dollari.

Per l’anno fiscale 2026, le previsioni di capex di Oracle suggeriscono il rischio di un ulteriore anno con FCF negativo.

Per evitarlo, l’azienda dovrebbe incrementare il flusso di cassa operativo di oltre il 25% su base annua, un’accelerazione significativa rispetto alla crescita dell’11,5% registrata nell’anno fiscale 2025.

Ciò solleva interrogativi su come Oracle riuscirà a finanziare dividendi e riacquisti di azioni proprie mentre espande aggressivamente la propria capacità produttiva.

Dal punto di vista della liquidità, al quarto trimestre Oracle presentava un rapporto debito/cassa di 9x, con 10,2 miliardi di dollari in contanti ed equivalenti e 92,6 miliardi di dollari di debito.

Mantenere questa traiettoria di capex, che potrebbe superare i 55 miliardi di dollari nei prossimi due anni, richiederà probabilmente un ulteriore ricorso all’indebitamento.

Oracle potrebbe raccogliere 10 miliardi di dollari sia nel 2026 che nel 2027, con un costo di finanziamento del 5%, il che potrebbe generare fino a 300 milioni di dollari di oneri finanziari aggiuntivi, penalizzando la crescita degli utili.

Il razionale dietro questo elevato capex è sostenere l’accelerazione dei ricavi da servizi cloud nei prossimi otto-dodici trimestri, poiché il cloud sarà cruciale per Oracle nel raggiungere o superare i propri obiettivi di crescita a lungo termine.

Oracle può diventare il prossimo titolo AI da un trilione di dollari?

La domanda cruciale è se l’accelerazione della crescita nel cloud guidata dall’intelligenza artificiale possa spingere Oracle a raggiungere il traguardo di una capitalizzazione di mercato da un trilione di dollari.

Oracle sta attraversando una profonda trasformazione del proprio modello di business, passando da un approccio tradizionale basato su licenze a bassa crescita a un motore di infrastrutture cloud per l’AI ad alta crescita.

A guidare questa transizione sono partnership da record, nuovi contratti cloud e un forte slancio a livello settoriale.

Tuttavia, riuscirà l’azienda a competere con colossi come Microsoft, Amazon e Alphabet nel mercato del cloud?

Sebbene Oracle parta da una base cloud più contenuta rispetto a colossi come Azure, la forte spinta nel settore dell’Infrastructure as a Service (IaaS) potrebbe portare la sua crescita cloud a superare di gran lunga quella dei Big 3 – Microsoft, Amazon e Alphabet – nei prossimi anni.

Secondo le proiezioni, il segmento IaaS di Oracle dovrebbe raggiungere i 46 miliardi di dollari di fatturato nell’anno fiscale 2028.

Partendo dai 10,2 miliardi di dollari previsti per il 2025, ciò implicherebbe una crescita annuale composta (CAGR) del 65,2%, con un lieve rallentamento dal oltre 70% su base annua nel 2026 a oltre il 60% nel 2027 e 2028.

Questa rapida espansione dell’IaaS potrebbe alimentare una crescita complessiva del segmento cloud di Oracle a un CAGR del 40% entro il 2028, portando i ricavi da 24,4 miliardi a 66 miliardi di dollari.

Un tasso di crescita che supererebbe nettamente quello di AWS, previsto nella fascia alta delle percentuali a una cifra, e di Google Cloud e Azure, attesi tra il 20% e il 30% circa.

Questa trasformazione segna un cambiamento strategico per Oracle, che punta a un modello di business orientato alla crescita cloud ad alto potenziale, posizionandosi come un attore competitivo nel campo dell’intelligenza artificiale e come quarto hyperscaler di riferimento per l’AI.

Nonostante parta da una base di ricavi più limitata, il CAGR del 40% previsto per il cloud di Oracle suggerisce che l’azienda potrebbe iniziare a erodere quote di mercato alle Big 3, consolidando la propria presenza nel panorama tecnologico globale.

Prima di esaminare i possibili scenari, è opportuno soffermarsi brevemente sulla guidance per l’anno fiscale 2026 e sugli obiettivi a lungo termine di Oracle, poiché questi sono direttamente collegati ai tre scenari ipotizzati.

Per l’anno fiscale 2026, Oracle ha leggermente rivisto al rialzo le previsioni di fatturato, portandole a 67 miliardi di dollari, con una crescita anno su anno del 16,7%, un aumento di 1 miliardo rispetto alla precedente stima di 66 miliardi.

La dirigenza si dice fiduciosa di superare l’obiettivo di crescita del 20% per l’anno fiscale 2027, raggiungendo un fatturato di 80,4 miliardi di dollari.

Oracle ha confermato il target di fatturato per l’anno fiscale 2029 a 104 miliardi di dollari, che richiederebbe una crescita annuale composta (CAGR) del 14,5% a partire dall’anno fiscale 2024.

Considerando l’aggiornamento al rialzo per il 2026, mantenendo questo CAGR, l’azienda potrebbe superare il target del 2029 del 4%.

A titolo di confronto, le stime di consenso per il 2029 sono aumentate di 6 miliardi negli ultimi tre mesi, passando da 100,5 miliardi a 106,5 miliardi di dollari.

Scenario ottimistico: Oracle potrebbe raggiungere un rialzo del 55%

Secondo il modello previsionale fino all’anno fiscale 2029, Oracle potrebbe mantenere una crescita robusta nel segmento IaaS, con un CAGR del 59% su quattro anni, raggiungendo quasi 65 miliardi di dollari di fatturato, con un rallentamento al 40% su base annua nel 2029.

Questo impulso potrebbe portare i ricavi del segmento cloud a un CAGR del 39%, superando i 90 miliardi di dollari e rappresentando l’85% del fatturato totale, raddoppiando la quota rispetto al 43% del 2025.

Si prevede inoltre un CAGR dell’8% per licenze, supporto, hardware e altre entrate, influenzato da una crescente cannibalizzazione delle licenze on-premise oltre il 2027, man mano che la transizione al cloud di Oracle accelera.

In questo scenario ottimistico, il fatturato complessivo potrebbe leggermente mancare l’obiettivo del 2027, ma superare significativamente le stime di consenso per il 2029, grazie all’impatto di un accordo da 30 miliardi di dollari e alle crescenti sinergie con OpenAI.

Quest’ultima prevede ottimisticamente un fatturato di 125 miliardi di dollari entro il 2029, che potrebbe tradursi in decine di miliardi per Oracle derivanti dai costi di infrastruttura per l’AI, a patto che non vi siano limitazioni significative nella capacità hardware per soddisfare tale domanda.

Tuttavia, gli elevati requisiti di capitale per espandere la capacità di diversi gigawatt probabilmente manterranno il flusso di cassa libero limitato, con margini di FCF previsti a una cifra media entro il 2029.

Su base cumulativa, dal 2026 al 2029, il flusso di cassa libero è stimato inferiore a 7 miliardi di dollari.

I margini operativi adjusted potrebbero risultare leggermente più deboli nel 2026 e 2027 a causa della riduzione dell’ammortamento di asset intangibili, per poi espandersi nel 2029 con l’aumento della componente cloud e IaaS.

Il margine netto adjusted dovrebbe crescere leggermente verso il 32%, nonostante l’aumento delle spese per interessi derivanti da possibili emissioni di debito per finanziare il capex.

In questo scenario, la crescita del fatturato complessivo si manterrebbe robusta, con un CAGR del 18,8% dal 2025, oltre quattro punti percentuali sopra il CAGR del 14,5% indicato da Oracle.

La crescita di picco è prevista per il 2028, con quasi il 22%, mentre la crescita dell’EPS dovrebbe superare il 20% su base annua dal 2027 al 2029.

Di conseguenza, a Oracle viene assegnato un multiplo P/S di 10x e un multiplo P/E di 31x, in linea con i picchi di valutazione degli ultimi cinque anni, ma con un premio del 40% sul P/S medio quinquennale e del 30% sul P/E medio quinquennale.

Questi valori sono paragonabili ai multipli medi forward di Microsoft (10,7x P/S e 30,5x P/E), sebbene Oracle preveda una quota cloud molto più alta (85% dei ricavi, con un CAGR del 39%) rispetto al 66% dell’Intelligent Cloud di Microsoft (CAGR del 16% entro il 2029).

Queste ipotesi portano a un prezzo obiettivo di 386 dollari, con un rendimento del 55%, posizionando Oracle nel club delle aziende da 1 trilione di dollari.

Scenario base: potenziale rialzo del 27%

Nello scenario base, si prevede che i ricavi di Oracle si mantengano sostanzialmente in linea con le stime di consenso fino all’anno fiscale 2027, con un lieve incremento a una cifra bassa nel 2028 e 2029, quando l’azienda inizierà a beneficiare della crescita derivante dal recente mega-accordo.

In questo scenario, la crescita del segmento IaaS rallenterà leggermente più rapidamente entro il 2029, con un incremento anno su anno del 36% rispetto al 40% dello scenario ottimistico.

Ciò si tradurrà comunque in un CAGR del 57% per l’IaaS, raggiungendo 62,3 miliardi di dollari di fatturato, e un CAGR del 37% per i ricavi cloud, circa 2 punti percentuali inferiore rispetto allo scenario ottimistico.

Si prevede che Oracle mantenga un margine operativo stabile al 43%, con una leggera espansione del margine netto verso il 31%.

Questo porterebbe a un EPS per il 2029 di 11,69 dollari, circa il 2% sopra le stime di consenso.In questo scenario, Oracle manterrà tassi di crescita solidi sia per il fatturato che per l’utile, con un incremento anno su anno di quasi il 16% per i ricavi e del 18% per l’EPS adjusted nel 2029.

A Oracle viene assegnato un multiplo P/S di 8,5x e un multiplo P/E di 27,1x, con un premio del 15% rispetto alle medie quinquennali attuali di 6,9x e 23,7x, rispettivamente, grazie al superamento degli obiettivi a lungo termine supportato dalla forte spinta del segmento cloud. Queste ipotesi portano a un prezzo obiettivo di 316 dollari, con un potenziale rialzo del 27% rispetto ai livelli attuali.

Scenario pessimistico: rendimento piatto

Nello scenario pessimistico, si prevede che i ricavi di Oracle restino sostanzialmente in linea con le stime di consenso fino all’anno fiscale 2027, per poi risultare inferiori al consenso nel 2028 e 2029.

Tuttavia, anche in questo scenario, Oracle dovrebbe superare il suo obiettivo di fatturato per il 2029 di 104 miliardi di dollari, grazie al mega-accordo, che, pur con un’accelerazione ritardata al 2029, riduce il rischio di mancato raggiungimento del target.

I ricavi del segmento IaaS sono previsti crescere a un CAGR del 56% fino al 2029, con una decelerazione significativa dal 70% nel 2027 al 34% nel 2029.

La crescita del segmento SaaS è stimata a un CAGR più lento dell’11%, con un incremento a una cifra media nel 2029. Complessivamente, ciò si traduce in un CAGR del 35% per i ricavi cloud, circa 4 punti percentuali inferiore allo scenario ottimistico e 2 punti inferiore allo scenario base.

Anche con queste ipotesi, il fatturato del 2029 è previsto superare di oltre l’1% l’obiettivo di Oracle, raggiungendo 105,2 miliardi di dollari.In questo scenario, i margini operativi sono previsti in lieve calo fino al 2027, a causa della riduzione delle spese di ammortamento, con un’ulteriore flessione nel 2029 dovuta a un’aggressiva espansione della capacità e a elevati investimenti in conto capitale (capex) per sostenere la crescita dell’IaaS.

Si presume inoltre che Oracle ricorra ai mercati del debito per finanziare questa espansione, aggiungendo centinaia di milioni di dollari in spese per interessi e generando un impatto negativo sull’EPS fino a 0,20 dollari entro il 2029.

Di conseguenza, la crescita del fatturato raggiungerà un picco appena inferiore al 20% nel 2027, per poi decelerare al 14% circa nel 2029, con un CAGR su quattro anni del 16,8%.

Analogamente, la crescita dell’EPS toccherà un massimo del 21% nel 2027, per poi scendere di 9 punti al 12% su base annua nel 2029. In questo contesto, a Oracle viene assegnato un multiplo P/S di 7x e un multiplo P/E di 23,3x, in linea con le medie quinquennali attuali, riflettendo la decelerazione della crescita negli ultimi due anni.

È inoltre possibile che, in questo scenario, la generazione cumulativa di flusso di cassa libero (FCF) fino al 2029 rimanga negativa o appena positiva, qualora la crescita del capex superi il 15% su base annua nel 2028 e 2029.

Queste ipotesi portano a un prezzo obiettivo di 249 dollari, sostanzialmente invariato rispetto al prezzo attuale delle azioni, indicando un rendimento piatto.

Conclusioni

Oracle ha delineato ambiziosi obiettivi di crescita per l’anno fiscale 2026, trainati da una forte spinta nell’ambito dell’intelligenza artificiale, con previsioni di un’accelerazione della crescita dell’infrastruttura cloud di 20 punti percentuali e dei ricavi cloud totali di 16 punti percentuali.

Insieme a una guidance di crescita del Remaining Performance Obligation (RPO) superiore al 100%, l’accordo ampliato con OpenAI e il mega-contratto cloud da 30 miliardi di dollari all’anno, si rafforza la fiducia nella traiettoria di crescita a lungo termine del segmento cloud di Oracle.

Il ruolo chiave di Oracle nel mondo AI è ulteriormente evidenziato anche dalla partnership firmata con Bloom Energy (BE) giovedì.

Bloom Energy, leader globale nelle soluzioni energetiche, ha annunciato giovedì l’implementazione della sua tecnologia a celle a combustibile in selezionati data center di Oracle Cloud Infrastructure (OCI) negli Stati Uniti. Per rispondere alla crescente domanda di servizi di intelligenza artificiale e cloud computing di OCI, Bloom Energy fornirà energia onsite altamente affidabile ed economicamente vantaggiosa per un intero data center in soli 90 giorni.

“La domanda globale per i servizi OCI rimane elevata, coinvolgendo l’intero nostro portafoglio di data center, inclusi i nostri grandi centri AI da gigawatt,” ha dichiarato Mahesh Thiagarajan, Vicepresidente Esecutivo di Oracle Cloud Infrastructure.

“I clienti si aspettano di eseguire i loro carichi di lavoro AI e le nuove applicazioni AI con prestazioni ottimali. La tecnologia a celle a combustibile di Bloom Energy si affianca al nostro ampio portafoglio energetico, supportando ulteriormente la nostra infrastruttura AI all’avanguardia con energia pulita, affidabile e rapidamente implementabile.”

Questa collaborazione strategica fornisce a Oracle un’energia ultra-affidabile, pulita ed economicamente efficiente, supportando la sua strategia di crescita con la rapidità e la certezza necessarie.

I sistemi di Bloom Energy forniscono energia pulita con emissioni atmosferiche praticamente nulle e senza consumo d’acqua, contribuendo all’impiego da parte di Oracle di fonti energetiche sostenibili per alimentare Oracle Cloud. Le soluzioni energetiche di Bloom supportano le infrastrutture digitali più critiche al mondo, grazie a collaborazioni con Equinix, American Electric Power (AEP) e Quanta Computing. Ad oggi, Bloom Energy ha implementato oltre 400 MW per alimentare data center in tutto il mondo.

Non abbiamo acquistato Oracle, ma abbiamo aperto una posizione proprio su Bloom Energy nel nostro portafoglio tecnologico THÉMA, già esposto sul tema dell’energia per data center.

Agisci subito: contattaci oggi per scoprire come accedere al portafoglio THÉMA e investire nei leader che definiranno i prossimi decenni.

Non perdere le opportunità di investimento della Quarta Rivoluzione Industriale:

unisciti al portafoglio THÉMA

Non perdere l’occasione di guadagnare dalla rivoluzione che sta definendo il Nuovo Ordine Mondiale: difesa AI, nucleare, bitcoin, robotica, economia dello spazio, intelligenza artificiale e tecnologie innovative offriranno opportunità di guadagno irripetibili a chi sapra coglierle.

Clicca qui per capitalizzare le opportunità uniche offerte dalla Nuova America.

Efisio Garau

Head of Fundamental Analysis

Trend Positioning Invest