⭕️ Analisi del mercato: Azionario USA

-

PANORAMICA DEL MERCATO

La settimana appena conclusa ha visto un andamento misto per il mercato azionario. Il Nasdaq ha registrato un leggero rialzo, sostenuto dalle performance di Alphabet (GOOGL) e Broadcom (AVGO) in seguito a news positive, mentre Tesla (TSLA) ha raggiunto un nuovo massimo storico. Tuttavia, il mercato nel complesso ha mostrato segnali di debolezza e ha visto crescere la divergenza Big vs Mid/Small-Cap a favore delle prime.

Tra i titoli tecnologici, Nvidia (NVDA) ha mostrato una debolezza significativa, con un calo del 5,75% durante la settimana, mentre Broadcom, Marvell Technology (MRVL) e altri competitor hanno attirato l’attenzione degli investitori grazie alla crescente domanda di chip AI personalizzati sviluppati internamente.

Palantir Technologies (PLTR) ha ridotto le perdite chiudendo la settimana con un lieve ribasso dello 0,35%.

Il Nasdaq ha annunciato cambiamenti significativi nella composizione del Nasdaq 100 Index. Palantir (PLTR), MicroStrategy (MSTR) e Axon Enterprise (AXON) entreranno nell’indice, mentre Moderna (MRNA), Super Micro Computer (SMCI) e Illumina (ILMN) ne usciranno.

In generale in tutto il mese di dicembre abbiamo rilevato un peggioramento del breadth di mercato, con il Semaforo che rimane giallo.

-

ANALISI DEGLI INDICI

Il Dow Jones ha avuto una flessione dell’1,8%, registrando ora sette sessioni consecutive in rosso. Ha fatto male il Russell 2000, sceso del 2,6% e violando il supporto della media mobile a 21 giorni e avvicinandosi a quella a 10 settimane.

L’ S&P 500 ha perso lo 0,6%, pur mantenendosi vicino ai massimi storici. Il Nasdaq, invece, ha segnato un lieve aumento dello 0,3%, rimanendo al di sotto della soglia psicologica dei 20.000 punti, nonostante un nuovo massimo storico registrato nella mattinata di venerdì.

L’ETF Invesco S&P 500 Equal Weight (RSP) ha perso l’1,6% nella settimana, testando il supporto della media mobile a 50 giorni. Anche l’ETF First Trust Nasdaq 100 Equal Weighted Index (QQEW) ha subito una flessione dell’1,6%, avvicinandosi alla media a 21 giorni, a fronte di un guadagno dello 0,8% registrato dai QQQ.

Il rendimento dei Treasury a 10 anni è aumentato di 25 punti base, raggiungendo il 4,4%, il maggior rialzo settimanale dall’ottobre 2023. Questo incremento sta rapidamente riportando i rendimenti verso il massimo semestrale di poco superiore al 4,5%.

Infine, i futures sul petrolio greggio statunitense hanno registrato un aumento del 6,1%, chiudendo la settimana a 71,29 dollari al barile.

-

AZIONARIO USA

Chiusure settimanali:

S&P500: -0,64%

QQQ: +0,77%

MDY: -1,50%

Russell2000: -2,58%

- ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): -4,54%

BOUT (Innovator IBD Breakout Opportunities): -2,34%

IGV (iShares Expanded Tech-Software Sector ETF): -3,89%

SMH (VanEck Vectors Semiconductors ETF): +0,35%

ARKK (ARK Innovation ETF): -2,50%

ARKG (ARK Genomic Revolution ETF): -6,51%

XME (SPDR S&P Metals&Mining ETF): -5,21%

PAVE (Global X US Infrastructure Development ETF): -3,57%

JETS (US Global Jets ETF): -0,98%

XHB (SDPR S&P Homebuilders ETF): -3,95%

XLE (Energy Select SPDR ETF): -1,98%

XLF (Financial Select SPDR ETF): -1,71%

XLV (Health Care Select Sector SPDR Fund): -2,28%

-

I PROTAGONISTI

GOOGL: la società madre di Google, Alphabet (GOOGL), ha presentato un’importante novità nel settore del quantum computing con il lancio del chip Willow, insieme al nuovo strumento di intelligenza artificiale Gemini 2.0. Questi sviluppi arrivano in un contesto di crescente ottimismo riguardo al business dei servizi di ride-hailing autonomo di Waymo, nonché al miglioramento delle performance pubblicitarie di YouTube.

AVGO: Broadcom (AVGO) ha riportato risultati in linea con le aspettative per il quarto trimestre fiscale, trainati da solide vendite di processori AI e chip per il networking. Le previsioni dell’azienda hanno inoltre soddisfatto le stime degli analisti. Gli utili sono cresciuti del 28%, mentre i ricavi, influenzati da acquisizioni strategiche, sono aumentati del 51%, raggiungendo i 14,05 miliardi di dollari. Per il trimestre in corso, il produttore di semiconduttori e fornitore di software per infrastrutture prevede ricavi pari a 14,6 miliardi di dollari, con un incremento del 22% rispetto allo stesso periodo dell’anno precedente.

TSLA: Tesla (TSLA) ha proseguito la sua impressionante corsa post-elettorale, superando il precedente massimo di 414,50 dollari, registrato a novembre 2021, e continuando la sua ascesa. Gli investitori mostrano ottimismo, convinti che questa volta Tesla sia prossima a realizzare significativi traguardi, come il pieno sviluppo della guida autonoma e altri progetti ambiziosi di grande portata.

PLTR: Palantir Technologies (PLTR) ha annunciato l’ampliamento del contratto con il Comando delle Operazioni Speciali degli Stati Uniti, stipulando un nuovo accordo annuale del valore di 36,8 milioni di dollari. Inizialmente, il titolo PLTR ha raggiunto nuovi massimi storici, per poi subire un ritracciamento in linea con il calo di molti titoli estesi. Tuttavia, le perdite sono state parzialmente recuperate verso la chiusura.

-

FINESTRA MACRO-GEOPOLITICA

Due importanti report sull’inflazione hanno confermato di fatto la probabilità di un taglio dei tassi da parte della Federal Reserve nella riunione del 18 dicembre, nonostante altri dati abbiano indicato un contesto di crescita economica più robusta. I prezzi al consumo core sono aumentati dello 0,3%, come previsto, mentre l’indice dei prezzi alla produzione (PPI) è salito dello 0,4%, il doppio rispetto alle attese, con il core PPI in linea con le stime.

Tuttavia, i dettagli di questi rapporti risultano rassicuranti per la Fed. Nel complesso, i dati suggeriscono un aumento di appena 0,1% nel tasso di inflazione chiave monitorato dalla Federal Reserve per il mese di novembre. Inoltre, la forza registrata riguarda principalmente i prezzi dei beni core, e non quelli dei servizi, che avrebbero invece destato maggiori preoccupazioni.

I prezzi di auto nuove e usate hanno beneficiato di un rialzo temporaneo legato alla domanda generata dagli uragani. Parallelamente, si prevede una revisione al rialzo del PIL del terzo trimestre al 3,2%, sostenuta da un robusto Quarterly Services Survey. Anche la fiducia delle piccole imprese, misurata dal sondaggio NFIB, ha superato nettamente le aspettative, spinta dall’ottimismo post-elettorale.

Sul fronte dei dati economici, le vendite al dettaglio di novembre, in uscita martedì, sono previste in crescita di un solido +0,4% su base complessiva e +0,5% al netto del settore automobilistico.

Venerdì sarà pubblicato il rapporto sui redditi e consumi personali, che includerà l’aggiornamento di novembre del core PCE price index, l’indicatore di inflazione di riferimento per la Federal Reserve.

- TRIMESTRALI

Settimana magra per quanto riguarda le trimestrali. Il nome più importante da monitorare è quello di Micron, nonostante la sua attuale posizione di laggard.

16/12/2024: RCAT, MAMA, CMP, QIPT, MITK, RICK

17/12/2024: AMTM, REE, HEI

18/12/2024: MU, GIS, ABM, BIRK, TTC, JBL, OGI, LEN, MLKN, WS, SCS, EPAC

19/12/2024: ACN, NKE, DRI, CTAS, FDS, PAYX, CAG, KMX, LW, FCEL, FDX, BB, AVO, SCHL, WGO

20/12/2024: CCL, WGO

-

COSA FARE?

La settimana appena conclusa ha registrato una performance contrastante per i principali indici. Il Nasdaq ha chiuso in lieve rialzo, supportato dalla forza di alcuni titoli leader, mentre l’S&P 500 si trova in prossimità dei suoi massimi. Tuttavia, permangono segnali di debolezza strutturale, evidenziati dallo scarso breadth del mercato, con performance deludenti da parte delle small cap e dell’ETF equal-weight RSP.

Il numero di titoli che offrono opportunità di acquisto è molto limitato, mentre molti altri sono estesi. Una pausa del mercato o un lieve ritracciamento potrebbe favorire il consolidamento dei titoli leader, permettendo loro di formare handle, completare basi o correggere ordinatamente verso medie mobili chiave.

Continua a lavorare sulle watchlist mantenendo l’eventuale esposizione già in essere con un approccio strategico e cauto.

-

TERMOMETRO TPRI

Il Fear&Greed Index scende a quota 50, mostrando ancora la neutralità come sentiment prevalente del mercato. Una settimana fa il valore era pari a 53.

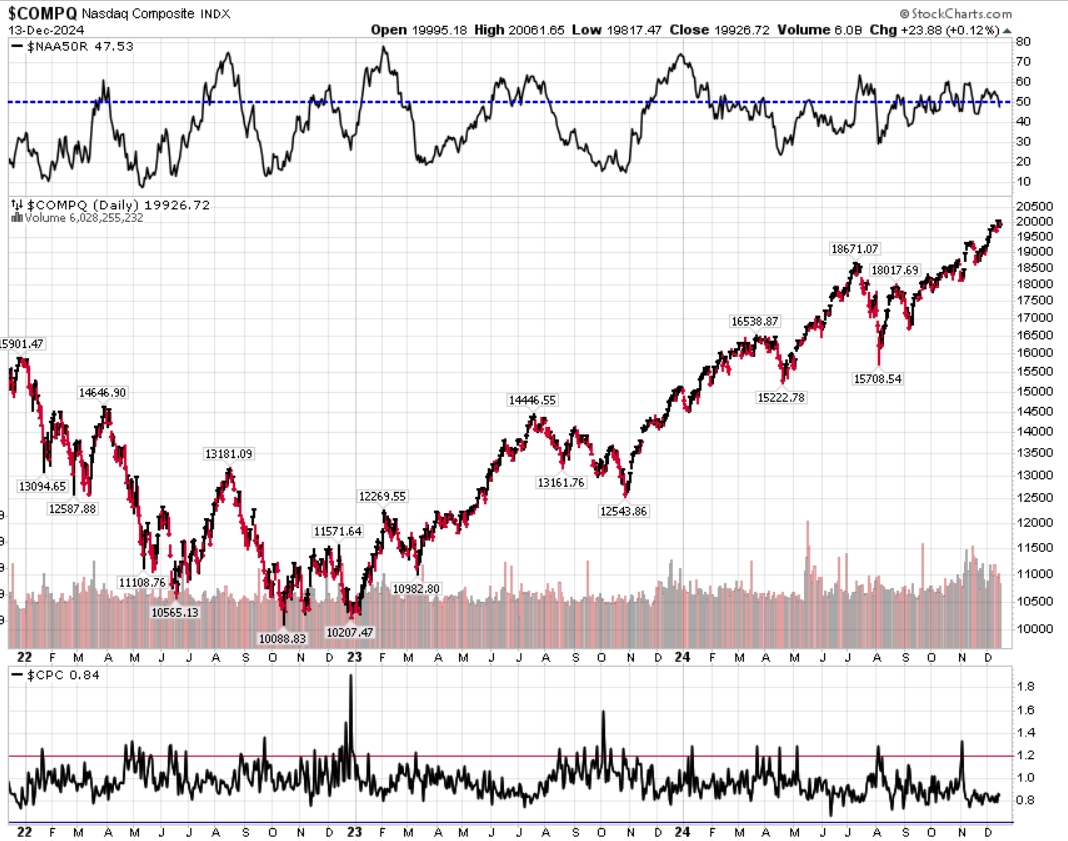

Divergenza $NAAR50 vs $COMP: scende la percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in divergenza con la price action positiva dell’indice.

Put/Call Ratio= 0,84 (0,84) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 13,81

⭕️ PERCENTUALE TITOLI > SMA200D 16/12/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 66,60%, sul Nasdaq100 il 63,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 64,93%.

⭕️ NUOVI MAX 52 SETTIMANE 16/12/2024

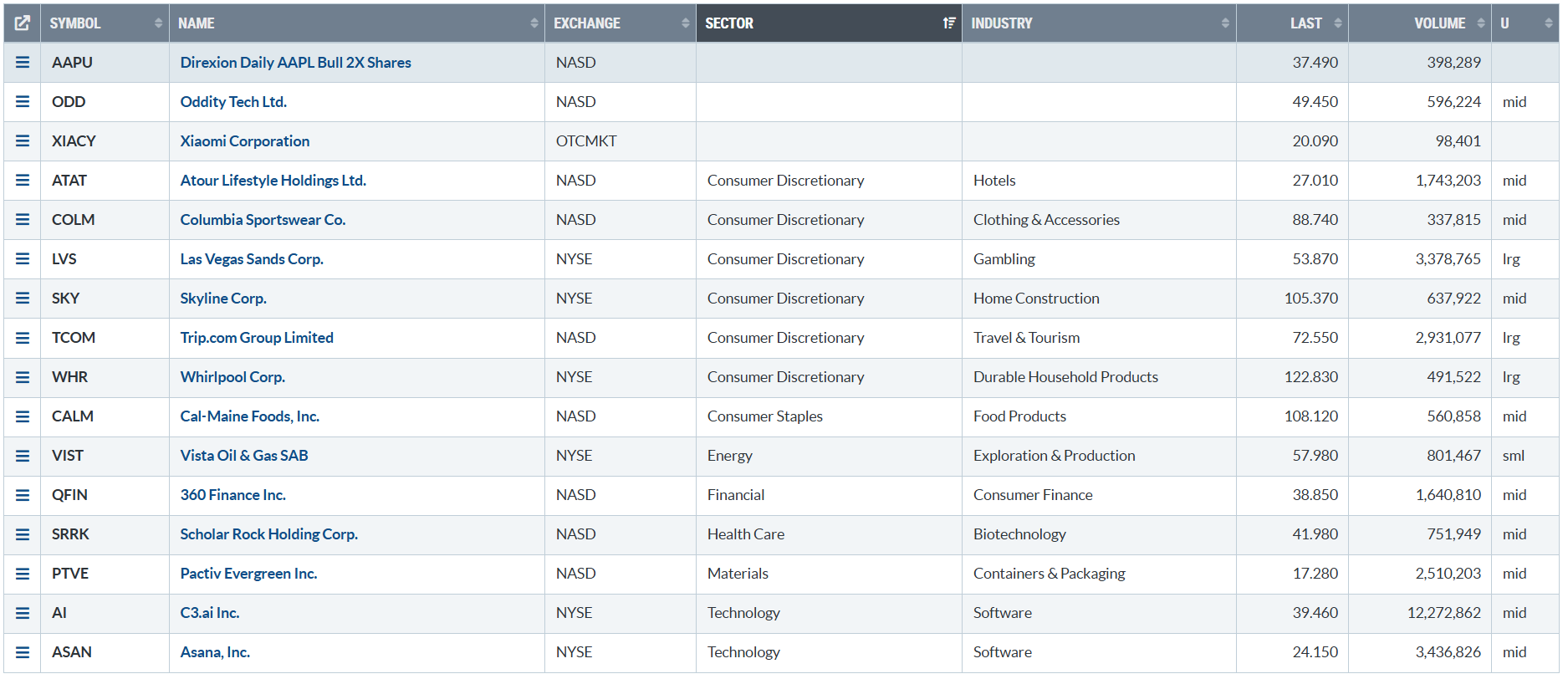

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane. Consumi discrezionali ancora presenti, ma si nota nel complesso l’esiguità della lista.

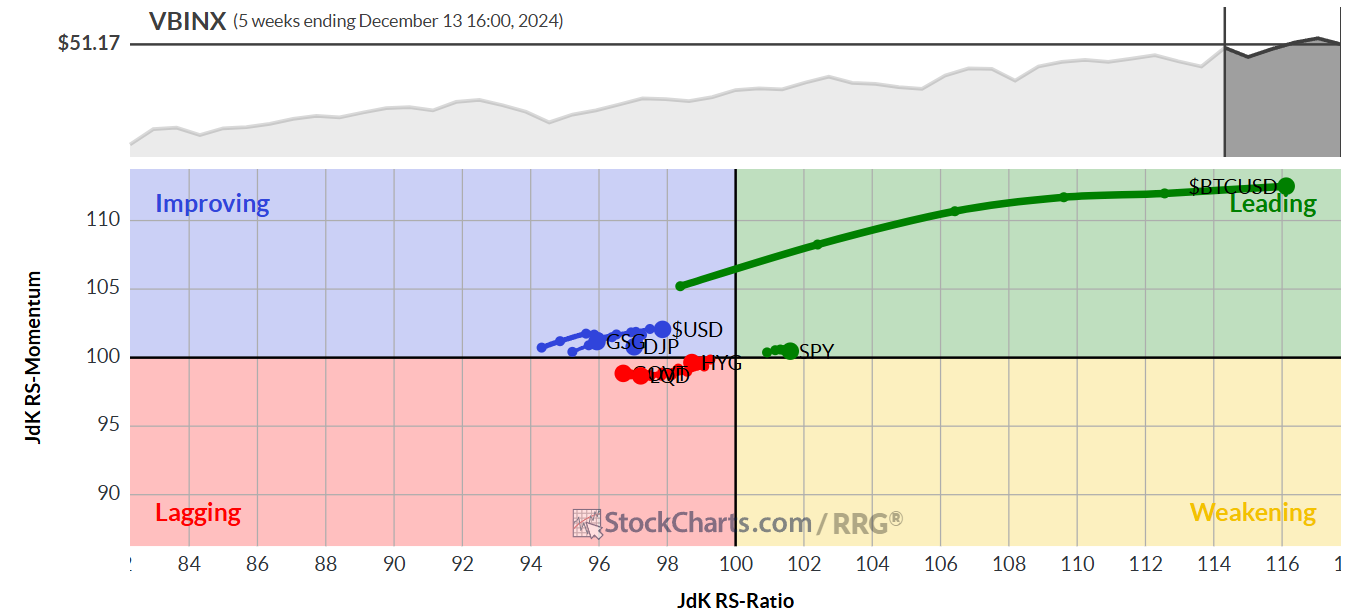

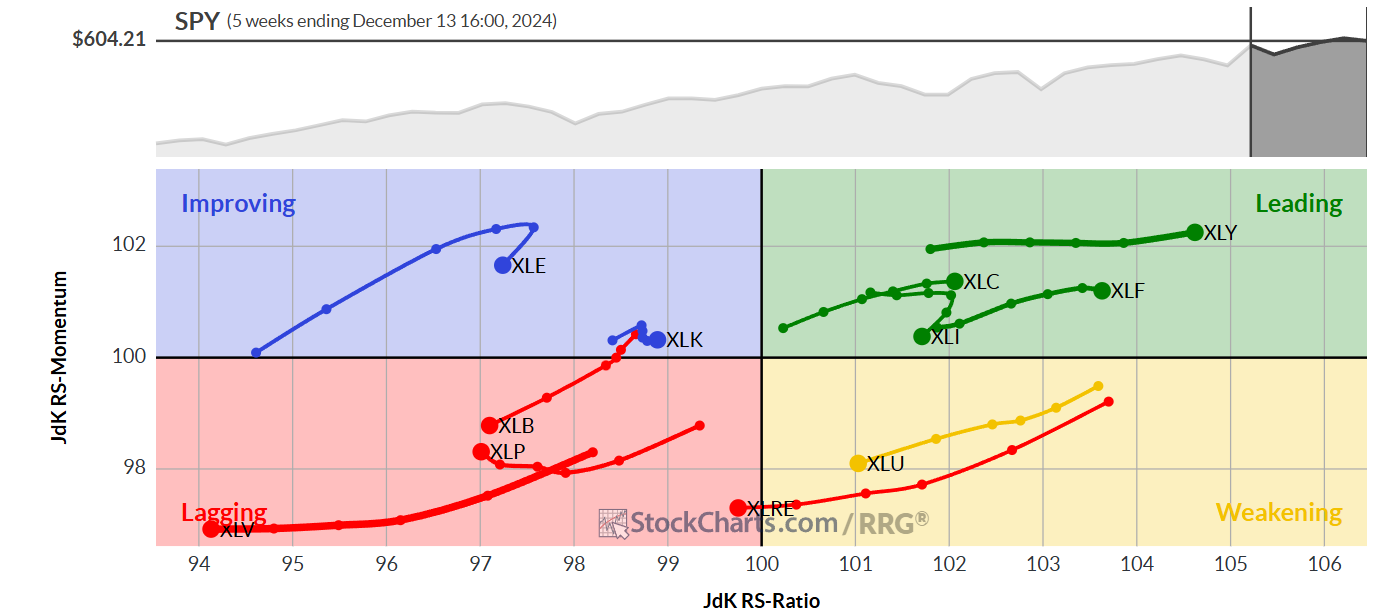

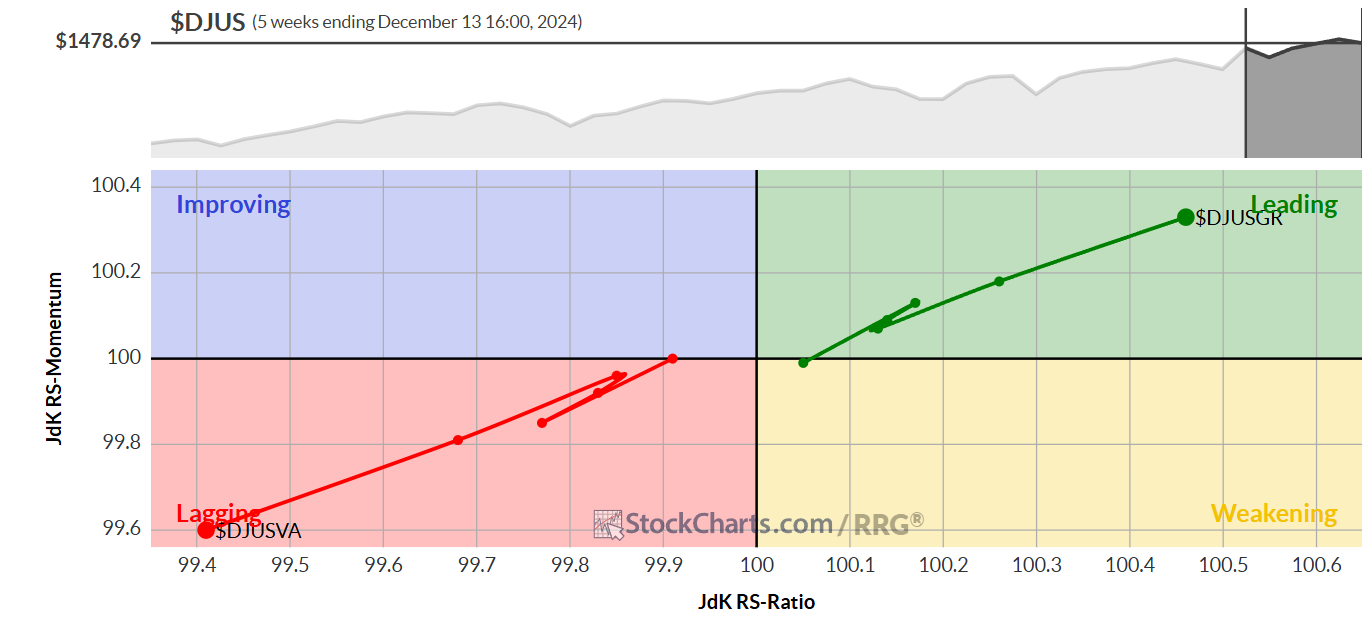

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 16/12/2024

ASSET ALLOCATION

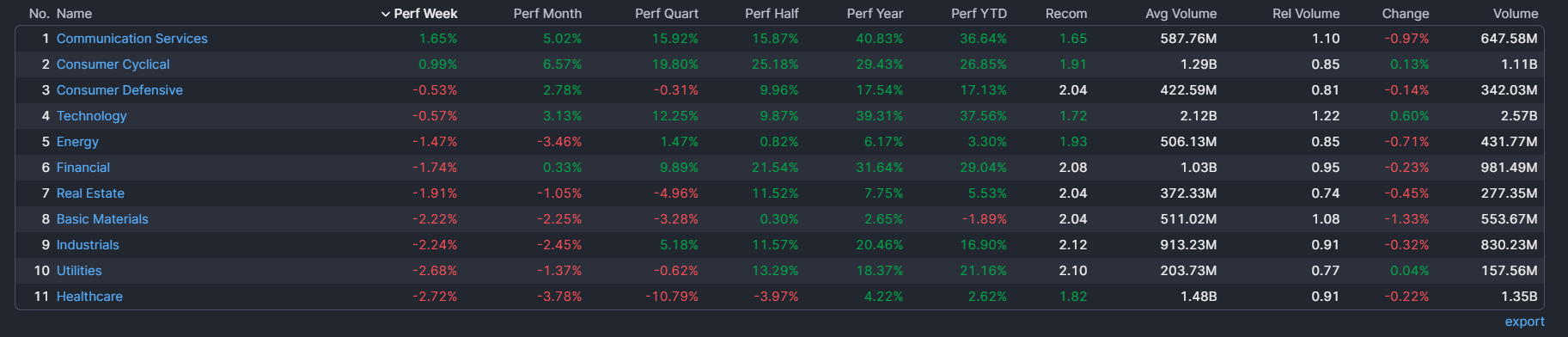

FORZA E MOMENTUM SETTORI S&P500

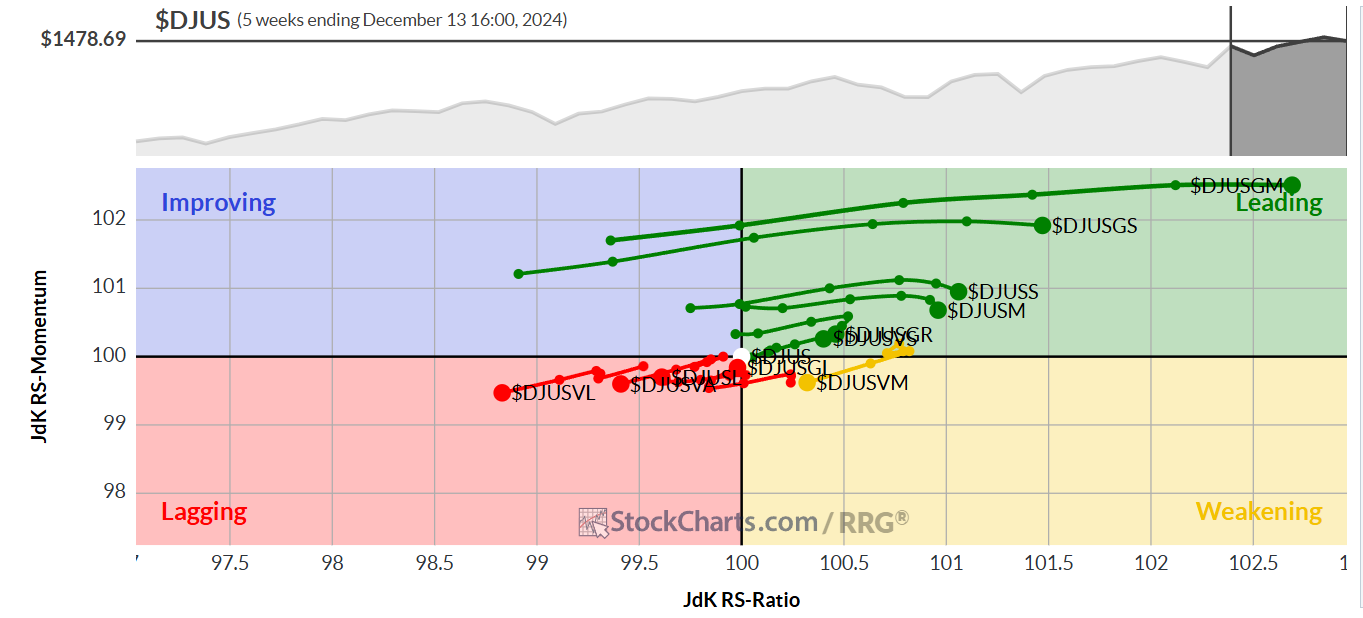

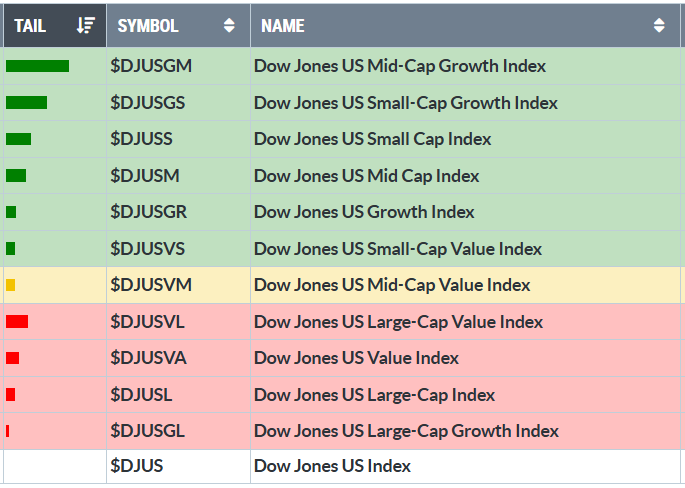

VALUE VS GROWTH

VALUE VS GROWTH (SIZE)

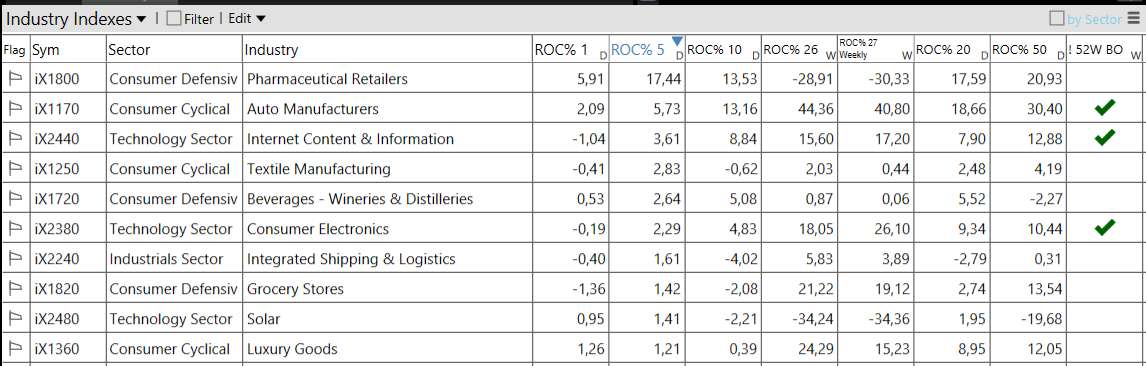

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 16/12/2024

– Communication Services top sector con un RoC_5,D del +1,65%

– Healthcare bottom sector con un RoC_5,D pari a -2,72%