⭕️ Analisi del mercato: Azionario USA

-

PANORAMICA DEL MERCATO

Brivido d’estate per il mercato azionario, che giovedì e venerdì ha vissuto le due sessioni più difficili degli ultimi mesi.

Nonostante i giganti tech abbiano segnalato una spesa elevata per l’IA e la Fed abbia ufficializzato che i tagli dei tassi sono in arrivo, il mercato ha subito un forte calo dopo che i timori sulla recessione sono improvvisamente aumentati. L’S&P500 e il Nasdaq sono crollati al di sotto delle loro SMA50D. Il Dow e il Russell2000 hanno cancellato gran parte dei guadagni delle settimane precedenti.

Il rendimento del Treasury a 10 anni è sceso sotto il 4%. Anche il petrolio è crollato.

Qualcosa di positivo? La paura del mercato è salita al livello più alto da oltre un anno.

-

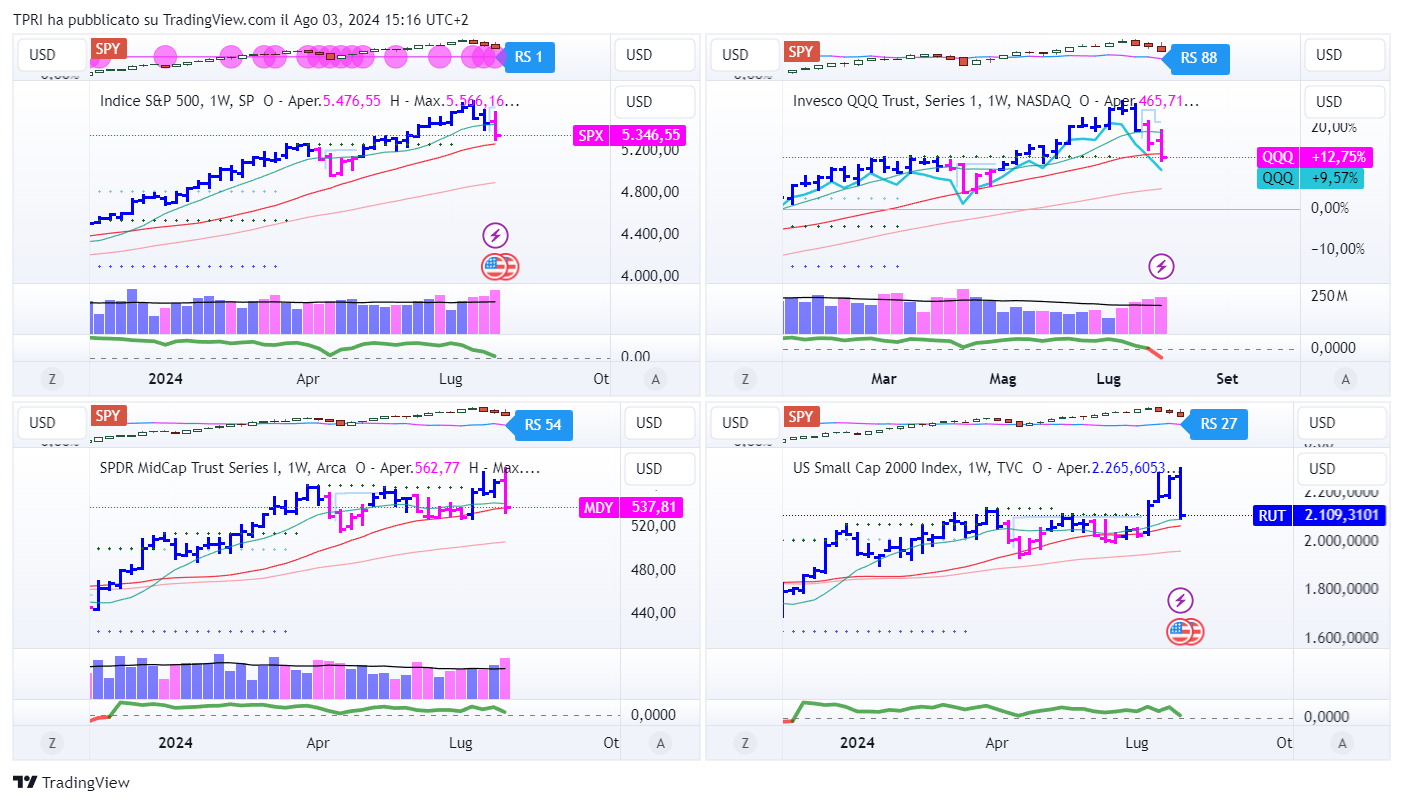

ANALISI DEGLI INDICI

Il mercato ha avuto una settimana molto difficile, soprattutto considerando i guadagni di mercoledì sulla scia dell’ottimismo per l’IA e la riunione della Fed. La svendita di giovedì è stata una grande delusione per le aspettative bullish, con pesanti perdite che sono continuate venerdì.

Il Dow Jones è sceso del 2,10% durante la settimana. Il Russell2000, che mercoledì pomeriggio aveva raggiunto un massimo a 30 mesi, ha chiuso in ribasso del 6,67%. Entrambi hanno testato le loro SMA50D, ma hanno poi chiuso sopra il livello chiave.

L’S&P500 ha perso il 2,06% e il Nasdaq il 3,35%, scendendo entrambi al di sotto delle loro SMA50D e rompendo i minimi della settimana precedente. Il Nasdaq è entrato in una correzione intermedia.

Il Russell2000 e il Dow, entrambi con componenti più legate alla vecchia economia reale rispetto al Nasdaq, sono stati i grandi vincitori di luglio poiché il mercato ha nel frattempo scontato i tagli dei tassi della Fed. Ma con l’attenzione che si sposta verso i timori di una recessione, questi stessi indici sono quelli che subiscono di più. Male anche le banche, i titoli industriali e quelli aerospaziali.

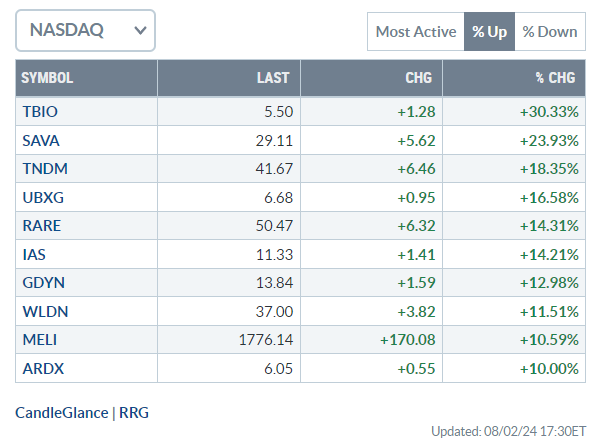

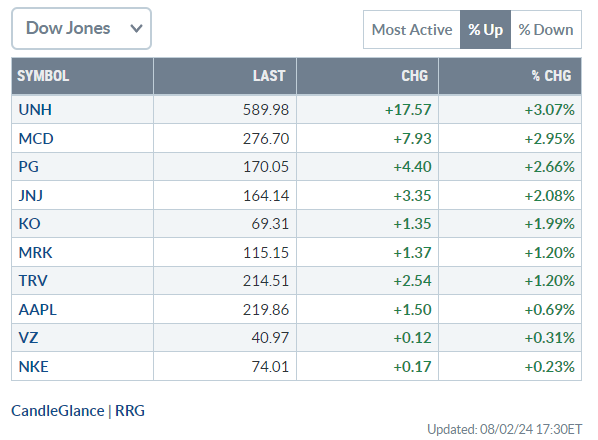

I titoli più difensivi fra i discount, le assicurazioni e nel settore medico hanno tenuto meglio, insieme alle utility e ai beni di consumo essenziali.

Sebbene gli indici abbiano chiuso al di sopra dei minimi di venerdì, sono comunque scesi bruscamente. I grafici settimanali non mostrano alcun vero e proprio rimbalzo.

Il rendimento del Treasury a 10 anni è crollato di 40 punti base per la settimana, scendendo al 3,794%, quasi superando il minimo di fine dicembre. Il rendimento a due anni è crollato di 52 punti base al 3,87%. È stata la diminuzione settimanale più importante per entrambi da marzo 2023. Il differenziale ha raggiunto il minimo degli ultimi due anni.

-

ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): -7,80%

BOUT (Innovator IBD Breakout Opportunities): -4,42%

IGV (iShares Expanded Tech-Software Sector ETF): -5,38%

SMH (VanEck Vectors Semiconductors ETF): -9,10%

ARKK (ARK Innovation ETF): -9,98%

ARKG (ARK Genomic Revolution ETF): -9,59%

XME (SPDR S&P Metals&Mining ETF): -7,66%

PAVE (Global X US Infrastructure Development ETF): -4,48%

JETS (US Global Jets ETF): -8,85%

XHB (SDPR S&P Homebuilders ETF): -4,83%

XLE (Energy Select SPDR ETF): -4,11%

XLF (Financial Select SPDR ETF): -3,11%

XLV (Health Care Select Sector SPDR Fund): +0,60%

-

I PROTAGONISTI

META: Meta Platforms ha riportato un aumento del 73% degli utili per azione (EPS) mentre i ricavi sono cresciuti del 22% a 39,07 miliardi di dollari, superando le aspettative grazie alla pubblicità digitale. La società madre di Facebook e Instagram ha anche previsto ricavi più alti per il terzo trimestre e ha leggermente aumentato le sue previsioni di spese in conto capitale per il 2024. Il CEO Mark Zuckerberg ha detto agli analisti che l’azienda sta investendo per potenziare le sue capacità di IA e sta già vedendo i risultati grazie a raccomandazioni di contenuti più mirate per gli utenti.

AMZN: il colosso tecnologico ha riportato un aumento del 94% degli utili per azione (EPS), meglio del previsto, con la crescita di Amazon Web Services che è salita al 19%. Tuttavia, la crescita complessiva delle vendite è rallentata al 10%, al di sotto delle aspettative, a causa della debolezza delle operazioni di vendita al dettaglio, inclusa la pubblicità. Amazon (AMZN) ha fornito previsioni più basse per il terzo trimestre e ha aumentato i piani di spesa in conto capitale per la seconda metà dell’anno per potenziare i centri dati per l’IA.

AAPL: Apple ha superato le aspettative del terzo trimestre fiscale e ha previsto vendite per il trimestre in corso leggermente superiori alle previsioni. Gli utili sono aumentati dell’11%, con ricavi in crescita del 5% a 85,8 miliardi di dollari. I ricavi dei servizi sono cresciuti del 14% a 24,2 miliardi di dollari. I ricavi degli iPhone sono diminuiti dell’1% a 39,3 miliardi di dollari, mentre le vendite di iPad sono aumentate del 24% a 7,2 miliardi di dollari grazie ai nuovi modelli. Il gigante dell’elettronica di consumo ha previsto per il quarto trimestre fiscale una crescita dei ricavi di circa il 5%, rispetto al consenso del 4,4%.

MSFT:Microsoft ha riportato un aumento del 10% degli utili per il quarto trimestre fiscale 2024, con ricavi in crescita del 15% a 64,7 miliardi di dollari, leggermente sopra le aspettative. Tuttavia, la crescita del cloud computing Azure è rallentata al 30%, leggermente inferiore alle previsioni. Microsoft ha inoltre fornito guidance leggermente inferiori per i ricavi complessivi e per Azure nel primo trimestre fiscale 2025. Tuttavia, prevede che la crescita di Azure aumenterà nella seconda metà del 2025. Microsoft ha anche riportato forti spese in conto capitale nel quarto trimestre e ne prevede una robusta nel 2025.

-

FINESTRA MACRO-GEOPOLITICA

Il punto di vista del presidente della Fed, Jerome Powell, riguardo una crescita solida e un mercato del lavoro in fase di normalizzazione è stato già superato da report economici deboli. Powell ha affermato che alcuni politici della Fed avrebbero preferito tagliare i tassi subito, piuttosto che aspettare settembre.

Ma giovedì, le richieste di sussidi di disoccupazione hanno raggiunto il loro livello più alto in quasi un anno, mentre l’indice ISM manifatturiero ha toccato un minimo di otto mesi. Venerdì, la crescita dell’occupazione è stata molto al di sotto delle aspettative, con un aumento della disoccupazione e una crescita dei salari lenta. I mercati ora si aspettano un taglio di mezzo punto a settembre e almeno 100 punti base nel 2024.

-

TRIMESTRALI

05/08/2024: BRK.B, PLTR, HIMS, LCID

06/08/2024: UBER, CELH, SMCI, RIVN, ABNB, GCT, UPST

07/08/2024: SHOP, NVO, LYFT, HOOD, APP, APPS, SRPT

09/08/2024: LLY, VST, PLUG, DDOG, SOUN, ELF, TTD

10/08/2024: CGC

-

COSA FARE?

Il rally ha subito danni la scorsa settimana. Gli indici principali appaiono danneggiati, dopo che la quasi totalità dei breakout nelle ultime giornate ha fallito.

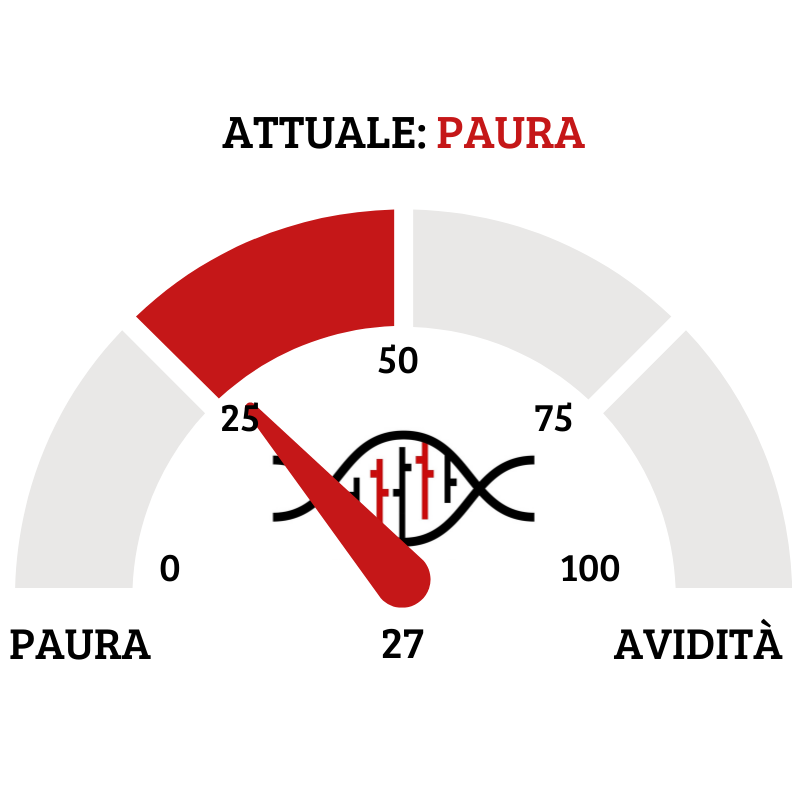

La paura suggerisce che potremmo essere “in prossimità” di un bottom, ma il VIX e altri indicatori psicologici sono solo secondari rispetto agli indici e ai titoli leader.

In ogni caso, non entusiasmarti per un’apertura di mercato forte o per una buona giornata o due, ma resta comunque pronto ad ogni scenario appena i leader dovessero offire dei validi sbp.

Possibile rotazione verso le industrie più difensive.

PS: è ancora possibile partecipare alla Trend Positioning Growth Conference 2024, che si terrà a Milano i giorni 19 e 20 ottobre.

Per informazioni sulla Conference o sugli altri servizi prendi un appuntamento con Natalia cliccando nel link sopra o andando nella pagina ufficiale del Trend Positioning Research nella sezione “Richiesta Info” QUI.

-

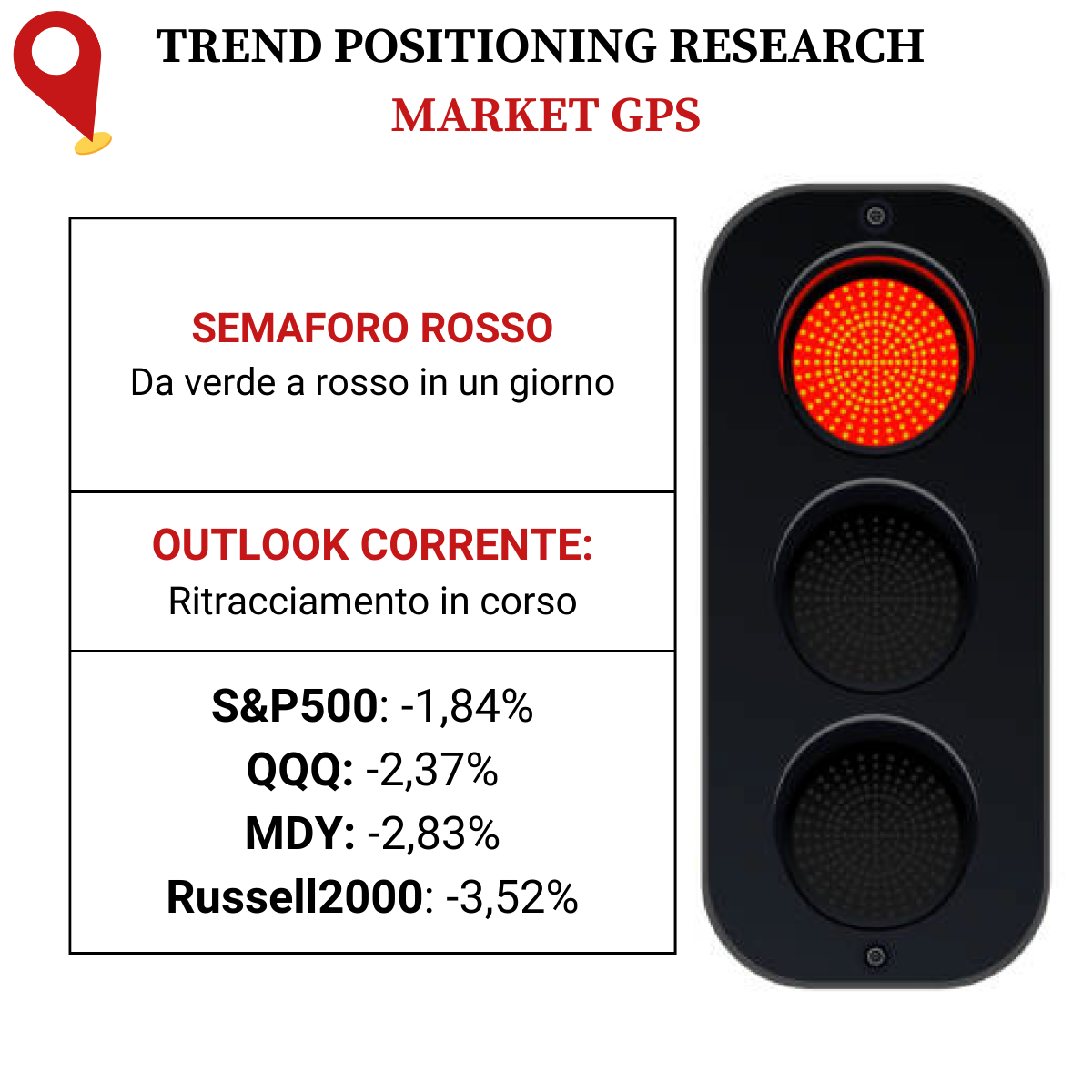

AZIONARIO USA

Chiusure settimanali:

S&P500: -2,06%

QQQ: -2,37%

MDY: -4,25%

Russell2000: -6,67%

-

TERMOMETRO TPRI

Il Fear&Greed Index scende a quota 27, indicando la paura come il sentiment prevalente. Una settimana fa il valore era pari a 45.

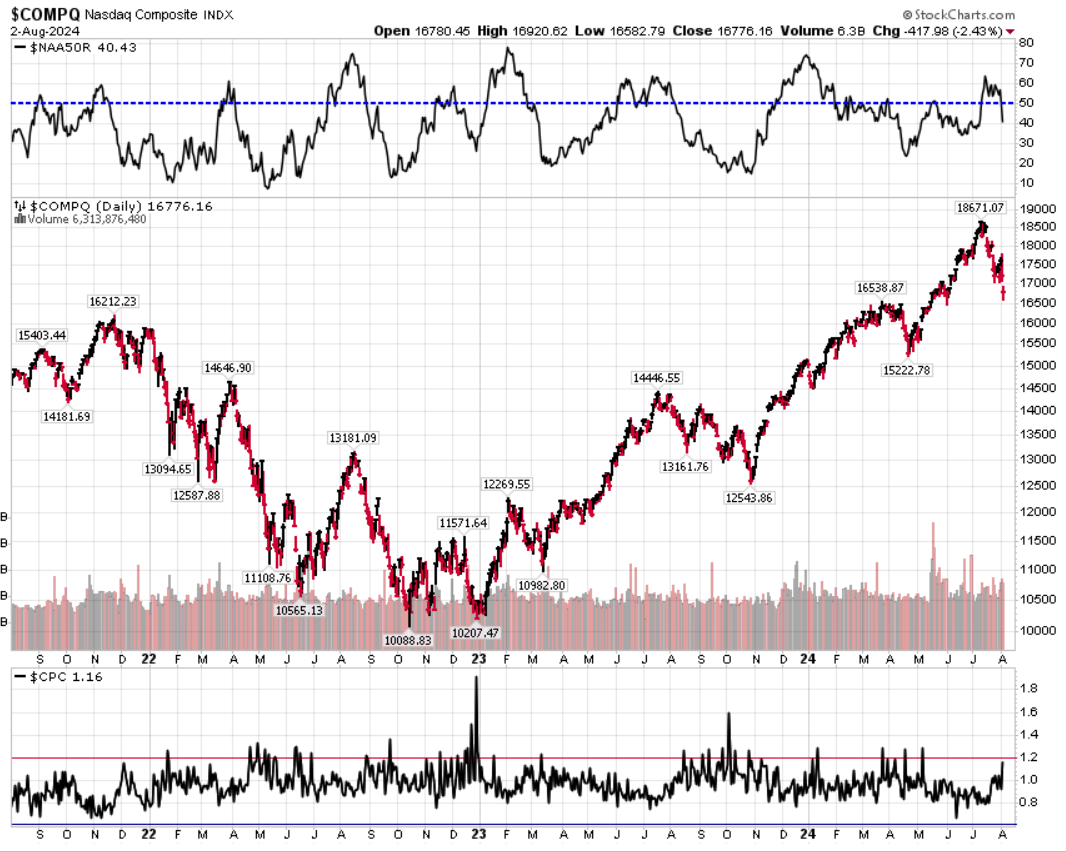

Divergenza $NAAR50 vs $COMP: scendel a percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in convergenza con il calo dell’indice.

Put/Call Ratio= 1,16 (1,04) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 23,39

⭕️ PERCENTUALE TITOLI > SMA200D 05/08/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 69,60%, sul Nasdaq100 il 53,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 65,06%

⭕️ NUOVI MAX 52 SETTIMANE 05/08/2024

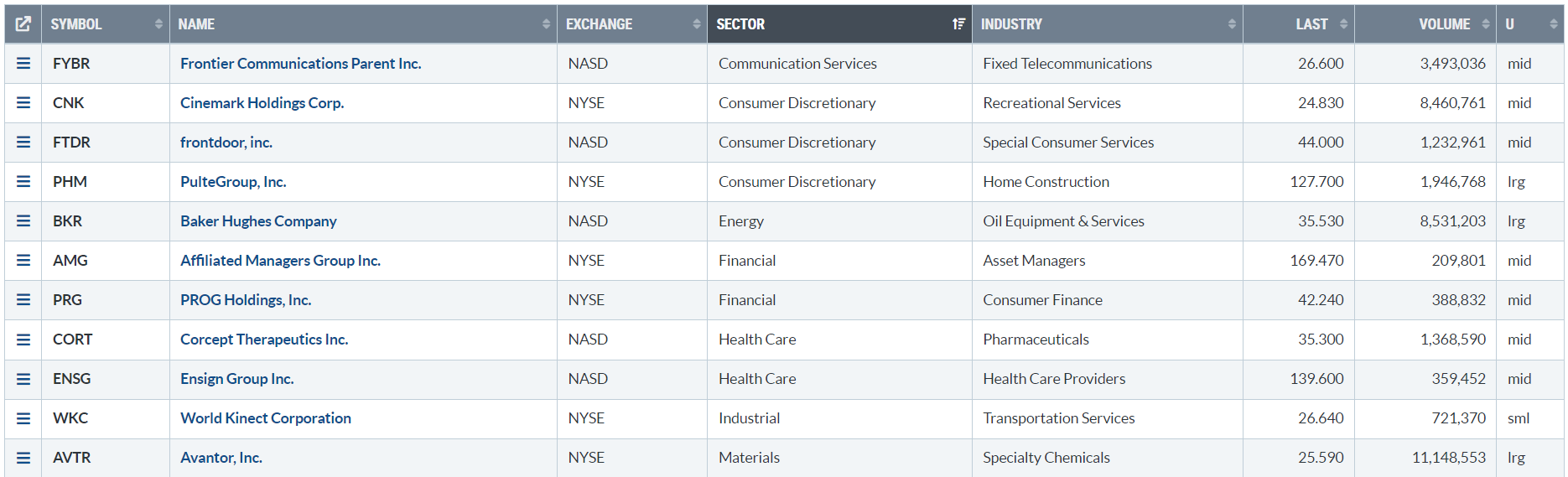

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane, e stanno sovraperformando l’indice di riferimento S&P500.

Questi titoli mostrano una forza relativa maggiore rispetto all’indice e vanno quindi seguiti con attenzione in un’ottica long.

FYBR

CNK

FTDR

PHM

BKR

AMG

PRG

CORT

ENSG

WKC

AVTR

⭕️ MARKET LEADERS 05/08/2024

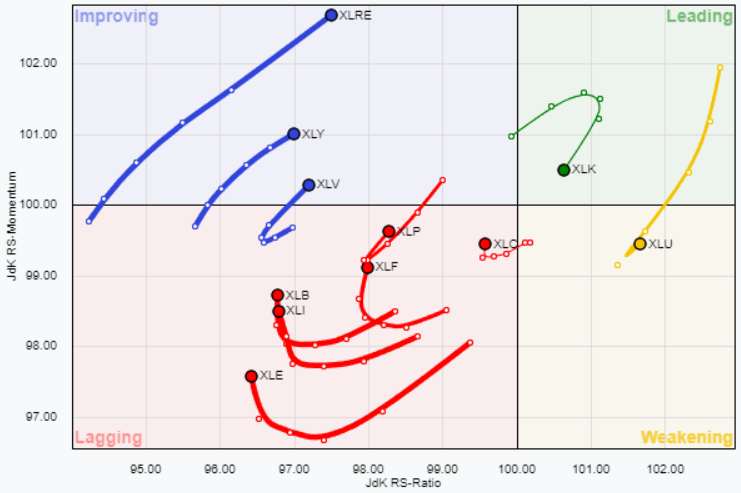

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 05/08/2024

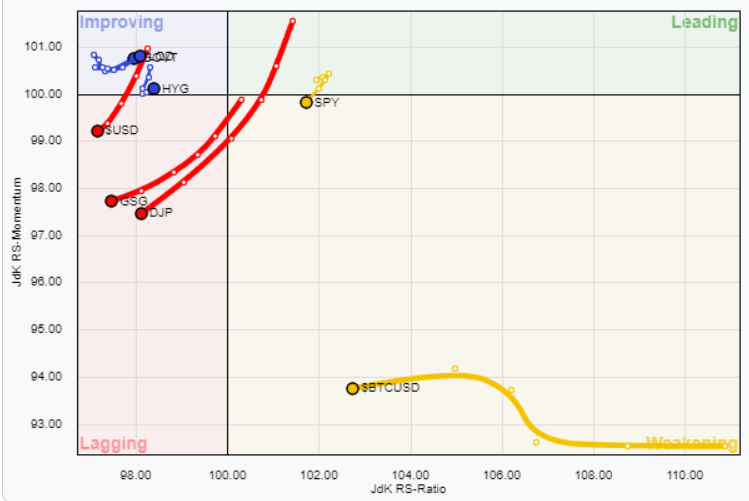

ASSET ALLOCATION

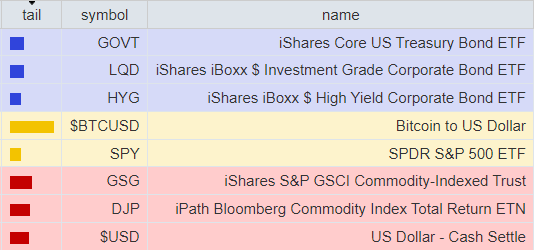

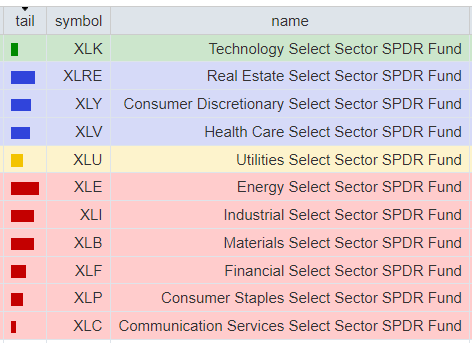

FORZA E MOMENTUM SETTORI S&P500

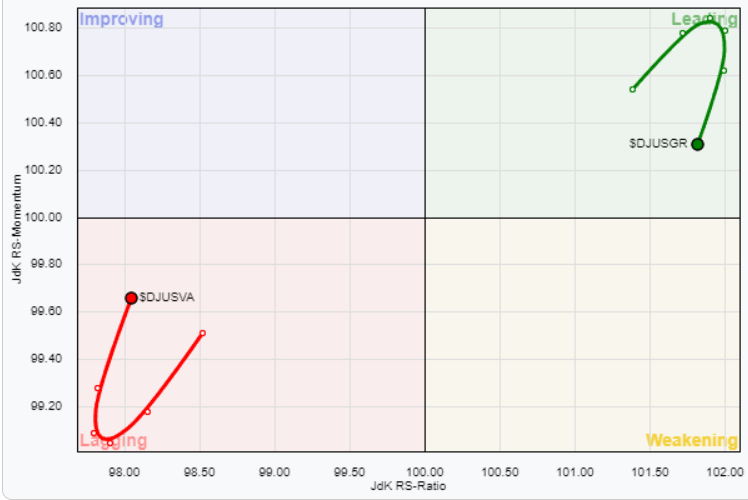

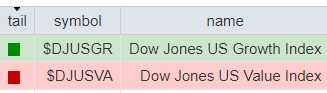

VALUE VS GROWTH

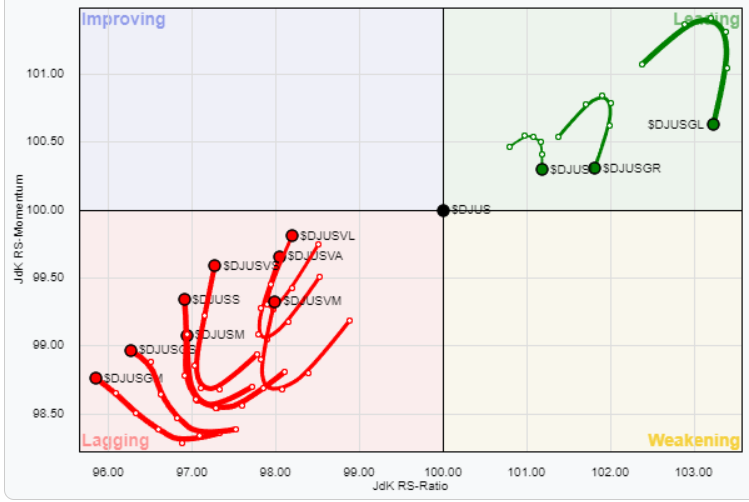

VALUE VS GROWTH (SIZE)

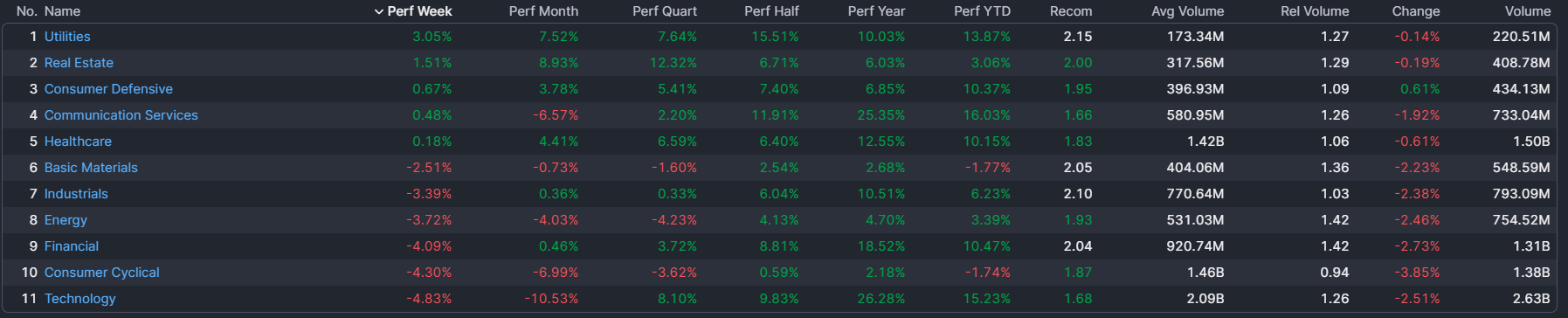

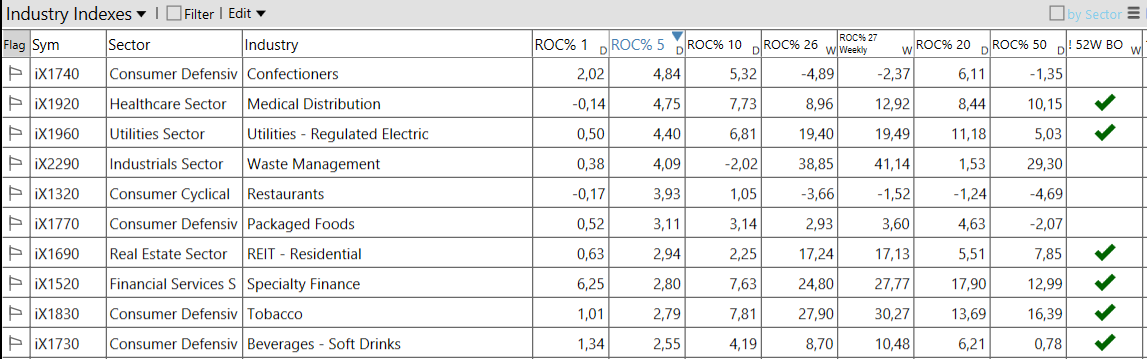

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 05/08/2024

– Utilities top sector con un RoC_5,D del +3,05%

– Technology bottom sector con un RoC_5,D pari a -4,83%