⭕️ Analisi del mercato: Azionario USA

-

PANORAMICA DEL MERCATO

Il rally del mercato azionario, che negli ultimi mesi ha portato i principali indici a raggiungere nuovi record, ha subito una battuta d’arresto la scorsa settimana.

In tanti hanno accusato Jerome Powell, dipinto come il Grinch che ha rubato il Natale a Wall Street. Questa raffigurazione non ci trova però d’accordo.

Le preoccupazioni legate alla possibilità che i tassi di interesse rimangano “più alti per un periodo prolungato” (higher for longer) hanno pesato sui mercati, tuttavia riteniamo che il calo sia al momento in uno scenario da “buy the dip” istituzionale, in quanto le tendenze fondamentali e macro di lungo periodo rimangono solide.

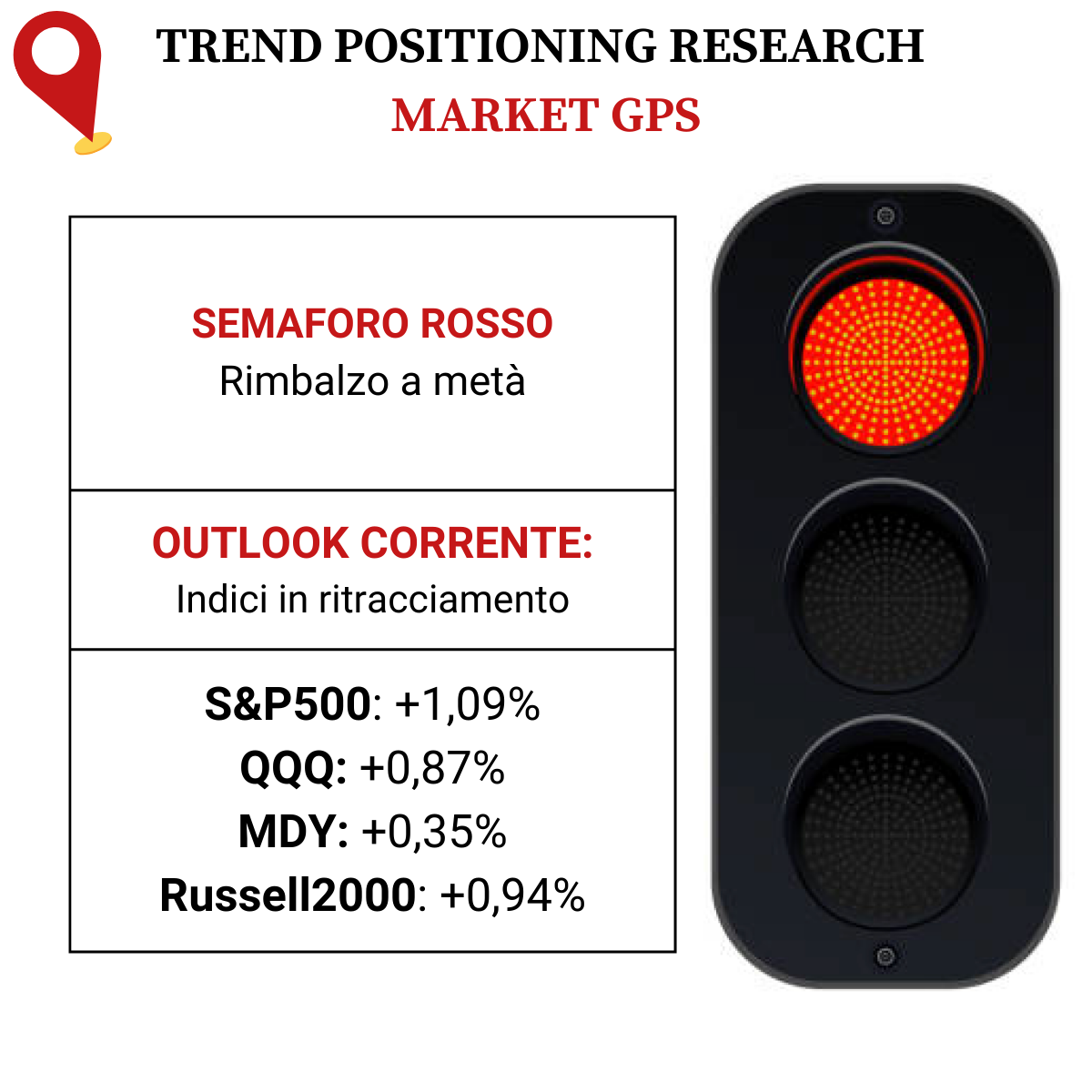

Dal punto di vista tecnico, la settimana non è stata particolarmente favorevole per il breadth del mercato, con un calo significativo della percentuale di azioni che si trovano al di sopra delle loro medie mobili a 20, 50 e 200 giorni, e la luce rossa sul Semaforo TPRI. Nonostante ciò, non è possibile un rimbalzo dei mercati già dalla prossima settimana.

Quanto successo deve essere inquadrato nel contesto di un mercato rialzista di più ampia portata, e si configura per ora come un pattern correttivo che non può essere ignorato, senza attribuirgli però un peso eccessivo.

Un’interruzione delle attività governative sembra ormai scongiurata. La Camera dei Rappresentanti ha approvato con larga maggioranza il provvedimento nella serata di venerdì, garantendo così il funzionamento delle attività governative fino al mese di marzo. Formalmente, i finanziamenti sarebbero terminati alla mezzanotte (ET).

Martedì 24 dicembre i mercati apriranno con orario ridotto, mentre a Natale resteranno chiusi.

-

ANALISI DEGLI INDICI

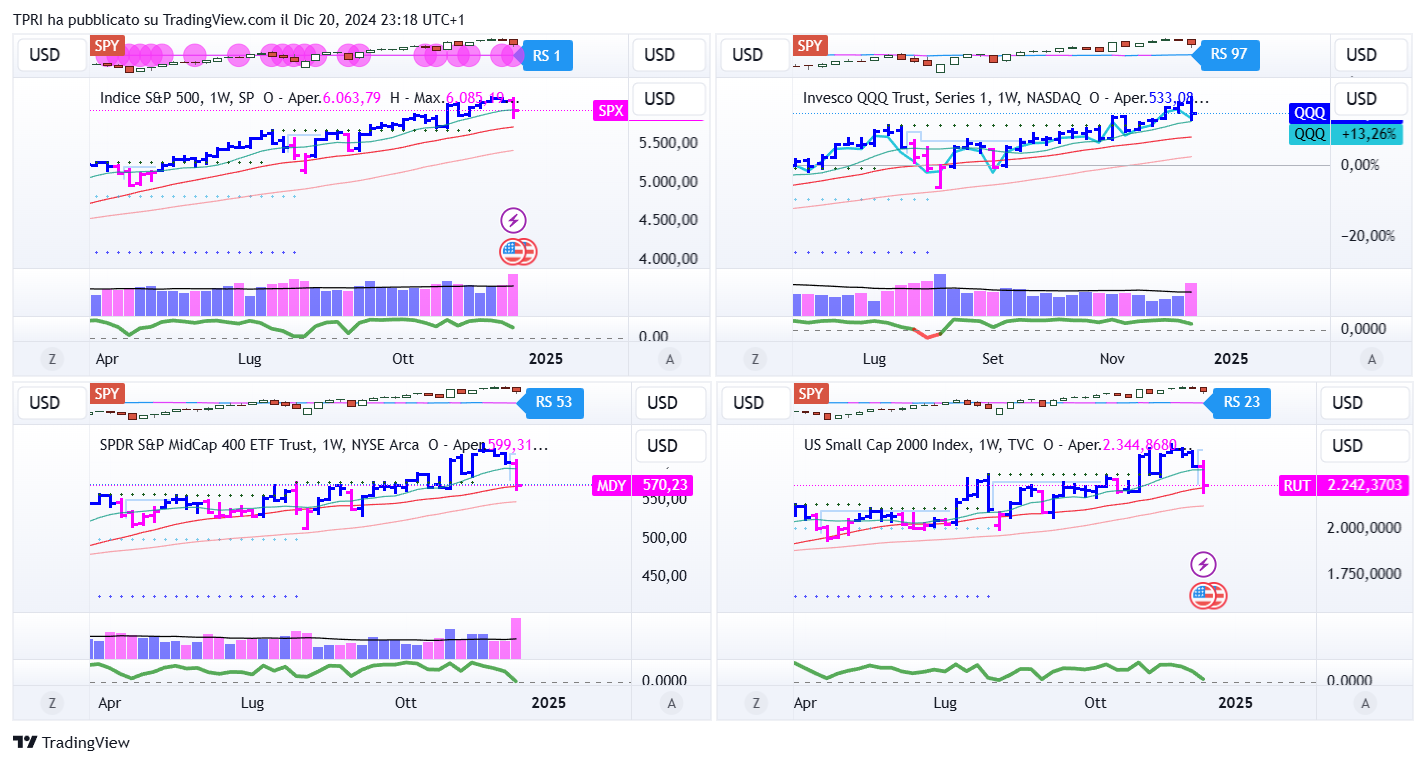

La settimana ha registrato notevoli difficoltà. I principali indici e ETF hanno subito una forte correzione mercoledì, a seguito di una prospettiva meno accomodante della Federal Reserve in materia di tassi di interesse. Questo ha portato tutti gli indici, ad eccezione del Nasdaq, al di sotto della media mobile a 50 giorni.

Venerdì, lo stesso benchmark tech ha rischiato di testare quel livello a causa delle preoccupazioni per un possibile shutdown governativo, ma ha invertito la rotta con un netto rialzo grazie a un rapporto sull’inflazione meno preoccupante del previsto, superando la media mobile a 21 giorni. L’S&P 500, nello stesso giorno, ha recuperato appena la media a 50 giorni, arretrando leggermente rispetto alla media a 21 giorni durante la sessione intraday.

Il Dow Jones e il Russell 2000 restano ancora sotto le rispettive medie mobili a 50 giorni.

Nel dettaglio, il Dow Jones ha registrato una perdita del 2,25% nel corso della settimana. L’S&P 500 è arretrato del 2%, mentre il Nasdaq ha subito una flessione dell’1,8%. Ancora più marcata la correzione del Russell 2000, che ha ceduto il 4,45%.

Tra gli ETF, l’Invesco S&P 500 Equal Weight ETF (RSP) ha perso il 3% settimanale, mentre il First Trust Nasdaq 100 Equal Weighted Index ETF (QQEW) è sceso del 3,6%, nonostante i guadagni registrati nella seduta di venerdì. Entrambi gli ETF, al pari del Dow Jones e del Russell 2000, rimangono al di sotto delle loro medie mobili a 50 giorni.

Molti leader hanno subito perdite per gran parte della settimana, ma hanno poi mostrato segnali di forza nella giornata di venerdì.

Il rendimento del Treasury a 10 anni è aumentato di 12,5 punti base, raggiungendo il 4,52%, nonostante il lieve calo di venerdì. Il guadagno complessivo di 37 punti base nelle ultime due settimane rappresenta l’incremento più significativo degli ultimi due anni.

I futures sul petrolio greggio statunitense sono scesi dell’1,9%, chiudendo la settimana a 69,46 dollari al barile.

-

AZIONARIO USA

Chiusure settimanali:

S&P500: -1,99%

QQQ: -2,24%

MDY: -4,91%

Russell2000: -4,45%

- ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): -2,77%

BOUT (Innovator IBD Breakout Opportunities): -3,79%

IGV (iShares Expanded Tech-Software Sector ETF): -2,03%

SMH (VanEck Vectors Semiconductors ETF): -2,72%

ARKK (ARK Innovation ETF): -3,15%

ARKG (ARK Genomic Revolution ETF): -4,17%

XME (SPDR S&P Metals&Mining ETF): -8,40%

PAVE (Global X US Infrastructure Development ETF): -4,84%

JETS (US Global Jets ETF): -0,51%

XHB (SDPR S&P Homebuilders ETF): -7,34%

XLE (Energy Select SPDR ETF): -5,69%

XLF (Financial Select SPDR ETF): -2,08%

XLV (Health Care Select Sector SPDR Fund): -2,12%

-

I PROTAGONISTI

PLTR: Palantir ha recuperato terreno venerdì, chiudendo la settimana con un guadagno solido, confermandosi tra i protagonisti dell’intelligenza artificiale. Giovedì è stata diffusa la notizia di un’importante estensione contrattuale con l’esercito degli Stati Uniti, mentre due analisti di UBS e William Blair hanno espresso una visione positiva sul titolo, seppure con note sulle valutazioni raggiunte.

APP: la piattaforma di marketing per app sta ricevendo recensioni positive per il suo servizio emergente di pubblicità nell’e-commerce. In una nota per i clienti diffusa giovedì, UBS ha espresso commenti favorevoli relativi all’offerta di annunci pubblicitari e-commerce di AppLovin. Un dirigente di un marchio di bellezza e cosmetici con un budget pubblicitario di 70 milioni di dollari previsto per il 2024 ha mostrato “ottimismo riguardo agli investimenti pubblicitari con AppLovin,” citando risultati incoraggianti, ha dichiarato l’analista della banca svizzera. Secondo il manager, il programma beta di e-commerce di AppLovin probabilmente coinvolge ora “alcune centinaia” di inserzionisti. Confermato il giudizio di acquisto sul titolo, salito del 5% nella settimana.

TSLA: Elon Musk ha dichiarato di prevedere l’introduzione dei robotaxi di Tesla (TSLA) in Texas e California entro la metà del 2025. Parallelamente, Tesla continua a registrare una solida domanda in Cina, sostenuta da incentivi di fine anno, compensando la debolezza riscontrata in Europa e negli Stati Uniti. Per raggiungere l’obiettivo di crescita delle consegne di veicoli nel 2024, l’azienda dovrà consegnare oltre 514.000 veicoli nel quarto trimestre. Il titolo ha inoltre ricevuto diversi aumenti dei target di prezzo da parte degli analisti, a testimonianza della fiducia nelle sue prospettive future.

NVDA: Nvidia ha subito un calo dopo che un analista ha segnalato problemi di surriscaldamento in alcuni semiconduttori di potenza utilizzati nei suoi nuovi chip per server AI della serie Blackwell. Anche le azioni del produttore di semiconduttori Alpha & Omega Semiconductor (AOSL) sono scese in seguito alla notizia. Tuttavia, il titolo ha rimbalzato dalla SMA26W, confermando ancora una volta il suo ruolo di leader.

-

FINESTRA MACRO-GEOPOLITICA

Il calo della scorsa settimana è arrivato dopo la conclusione del meeting della Federal Reserve di mercoledì. Come ampiamente previsto, la banca centrale ha ridotto i tassi di interesse di riferimento di un quarto di punto percentuale, nonostante un aumento dell’inflazione. Tuttavia, ciò che ha spaventato i mercati è stata la previsione della Fed di soli due ulteriori tagli per il prossimo anno, rispetto ai quattro precedentemente indicati a settembre. Questa è stata la conferma ufficiale sul non ritorno dei tassi a zero e dell’applicazione dell’higher for longer (più volte ribadito anche in passato).

La giornata di venerdì ha portato buone notizie, con l’indice PCE, il parametro di inflazione preferito dalla Fed, che è risultato inferiore alle aspettative. L’S&P 500 ha chiuso la giornata in rialzo dell’1,2%, con tutti e 11 i settori in territorio positivo.

La prospettiva di un numero inferiore di tagli ai tassi nel 2025 non ci preoccupa, in quanto la politica accomodante partita a settembre scorso non viene meno. Durante la conferenza stampa successiva al meeting, il presidente Powell ha sottolineato che “l’inflazione ha nuovamente deluso rispetto alle aspettative.”

Tuttavia i due principali componenti che hanno contribuito a progressi sotto le attese sono stati i costi degli alloggi e delle assicurazioni auto (lo stesso Powell ha riconosciuto che le pressioni sul mercato del lavoro non sono la causa del fenomeno). I miglioramenti dell’inflazione nel settore degli alloggi sono solo una questione di tempo, a causa dei ritardi con cui i prezzi di mercato si riflettono nel CPI, mentre le assicurazioni auto stanno già raffreddandosi rispetto ai livelli precedenti elevati, senza richiedere ulteriori preoccupazioni da parte della Fed.

Evidenziamo anche un cambiamento minore nelle previsioni della banca centrale sui tassi di interesse a lungo termine, che sono stati rivisti al ribasso, passando dal 3% al 2,9%.

- TRIMESTRALI

Con l’avvicinarsi delle festività, la stagione degli utili per il terzo trimestre volge al termine, con una riduzione significativa delle nuove pubblicazioni. Gli analisti prevedono una crescita complessiva degli utili del 9,5% per le aziende dell’S&P 500 nel 2024, segnando il quarto anno consecutivo di crescita.

Nvidia (NVDA), Amazon (AMZN), Alphabet (GOOGL) e Meta Platforms (META) dovrebbero registrare insieme una crescita degli utili del 33% per il 2024, mentre le restanti 493 aziende dell’indice sono stimate crescere di poco più del 4%.

Otto degli undici settori dell’S&P 500 sono previsti in crescita per quanto riguarda gli utili, mentre il settore energetico è l’unico ad affrontare una previsione di calo a due cifre.

23/12/2024: –

24/12/2024: –

25/12/2024: –

26/12/2024: –

27/12/2024: –

-

COSA FARE?

Il timido rimbalzo di venerdì ha offerto una prima risposta necessaria al sell-off di mercoledì. Sebbene incoraggiante, gran parte del mercato resta ancora da riparare. Una singola giornata positiva non ha un grande significato a meno che non venga seguita da ulteriori segnali di forza.

Nel complesso, titoli leader come Palantir e AppLovin hanno continuato a mostrarsi solidi.

Vediamo come ancora probabile uno scenario “buy the dip”, mentre diventa ancora più importante lavorare sulle watchlist e rimanere aggiornati sia in termini di potenziali nuove opportunità che di eliminazione dei titoli meno promettenti (così come fatto dagli istituzionali negli ultimi giorni).

Ci stiamo avvicinando a due settimane di festività, con la possibilità di nuove vendite legate a motivazioni fiscali all’inizio di gennaio.

-

TERMOMETRO TPRI

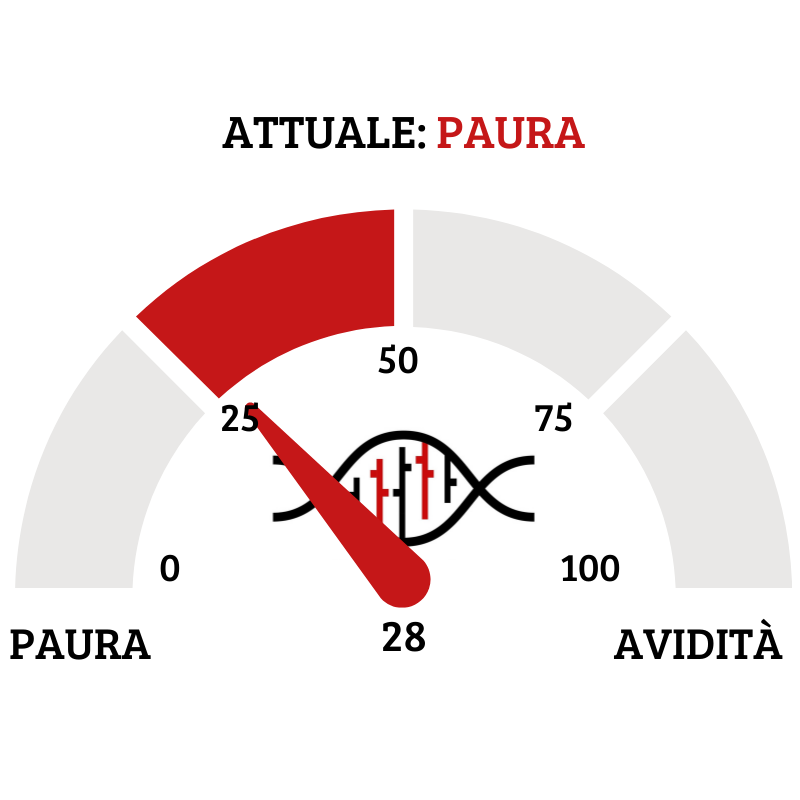

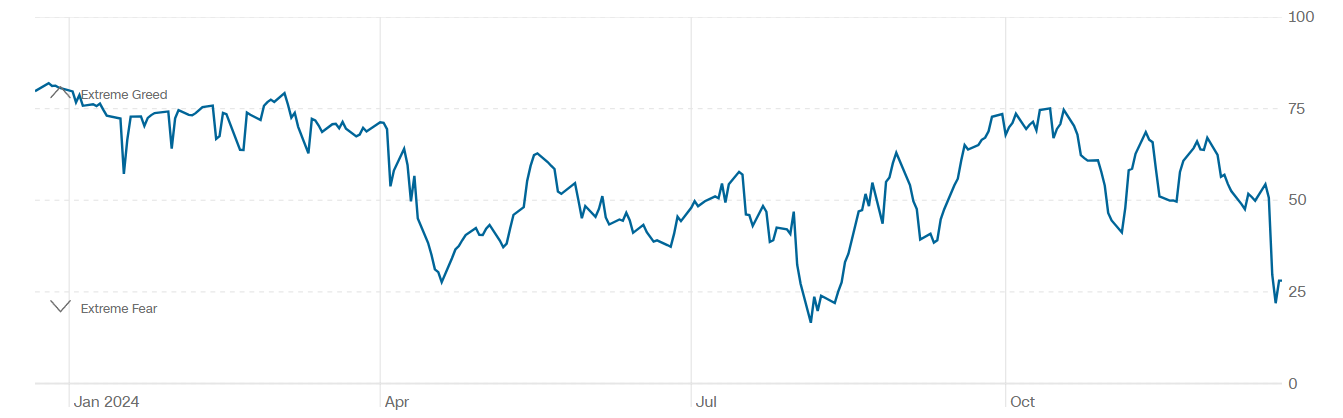

Il Fear&Greed Index scende a quota 28, mostrando ancora la paura come sentiment prevalente del mercato. Una settimana fa il valore era pari a 50. Il rapido cambiamento è positivo in ottica contrarian per un nuovo rally.

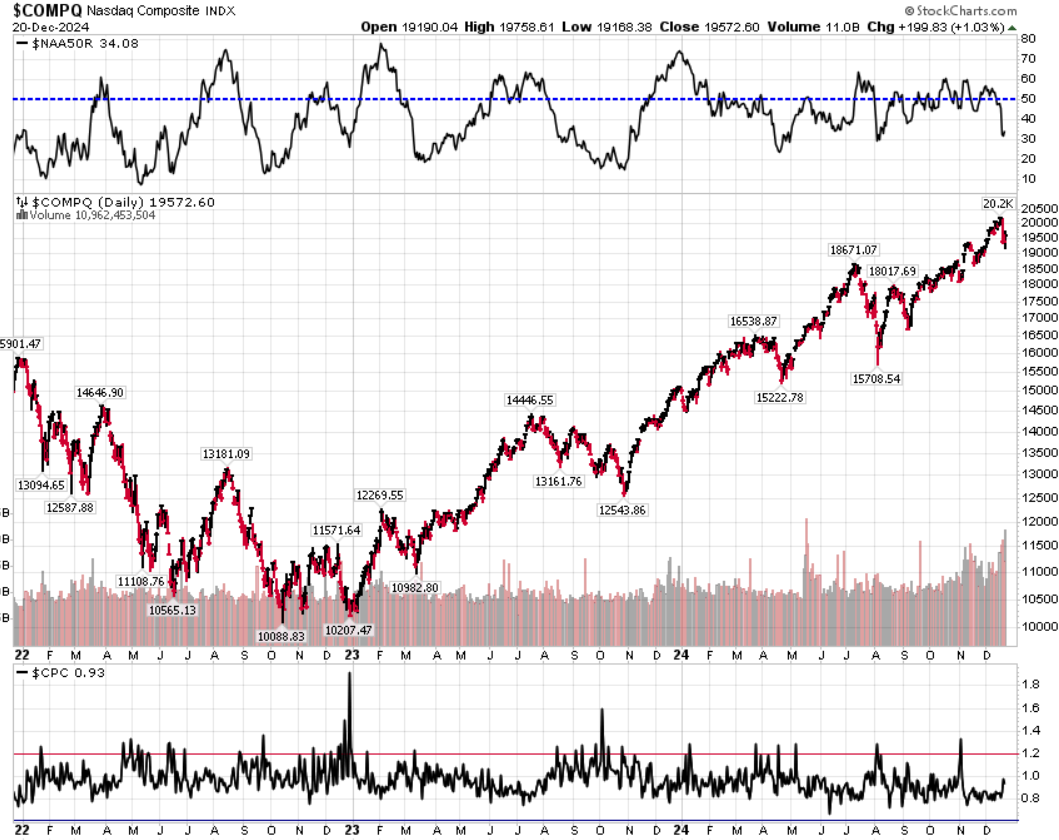

Divergenza $NAAR50 vs $COMP: scende la percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in convergenza con la price action negativa dell’indice.

Put/Call Ratio= 0,93 (0,84) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 18,36

⭕️ PERCENTUALE TITOLI > SMA200D 23/12/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 56,40%, sul Nasdaq100 il 54,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 53,50%.

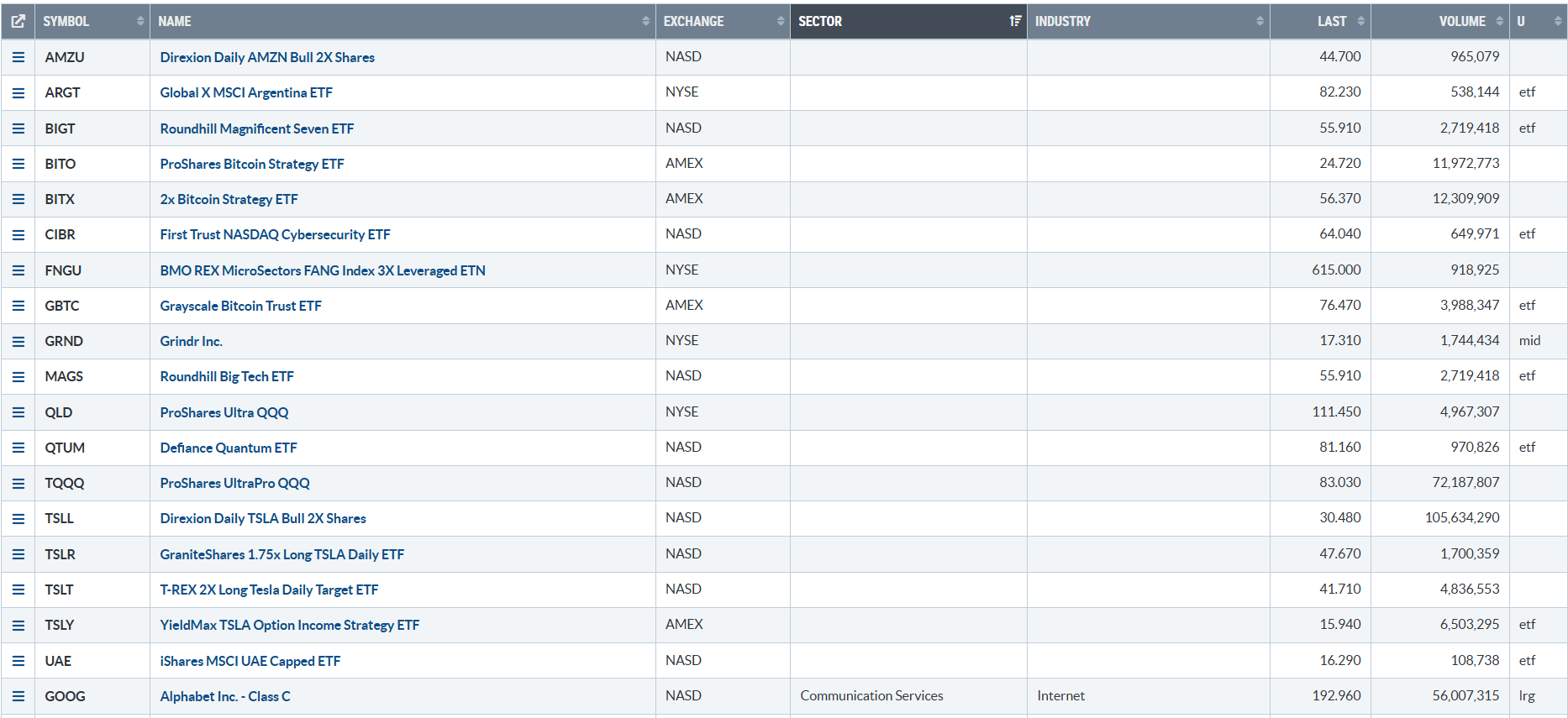

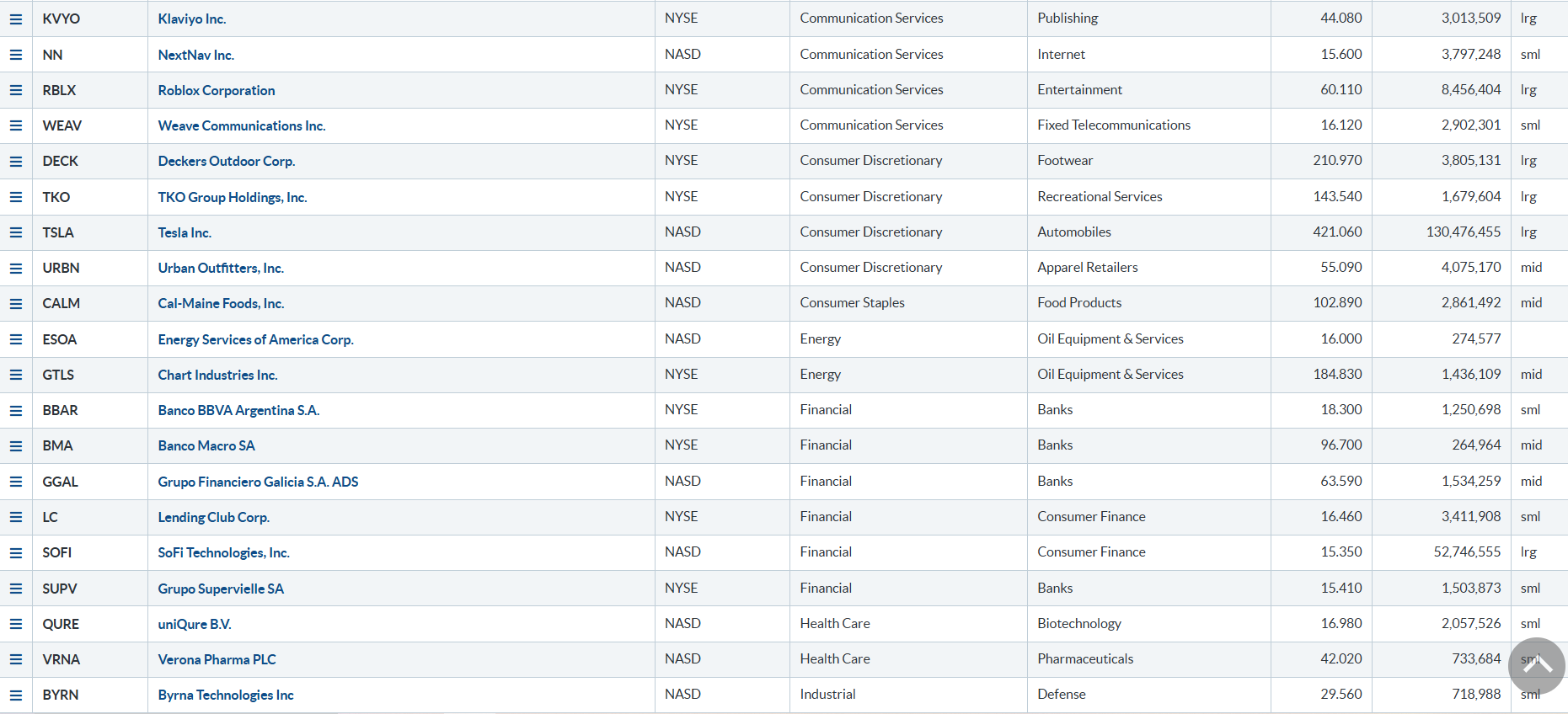

⭕️ NUOVI MAX 52 SETTIMANE 23/12/2024

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane. La lista è impattata dall’exploit del bitcoin ad inizio settimana per quanto riguarda gli ETF, ma attenzione il numero elevato di breakout è poi fallito con le vendite di mercoledì.

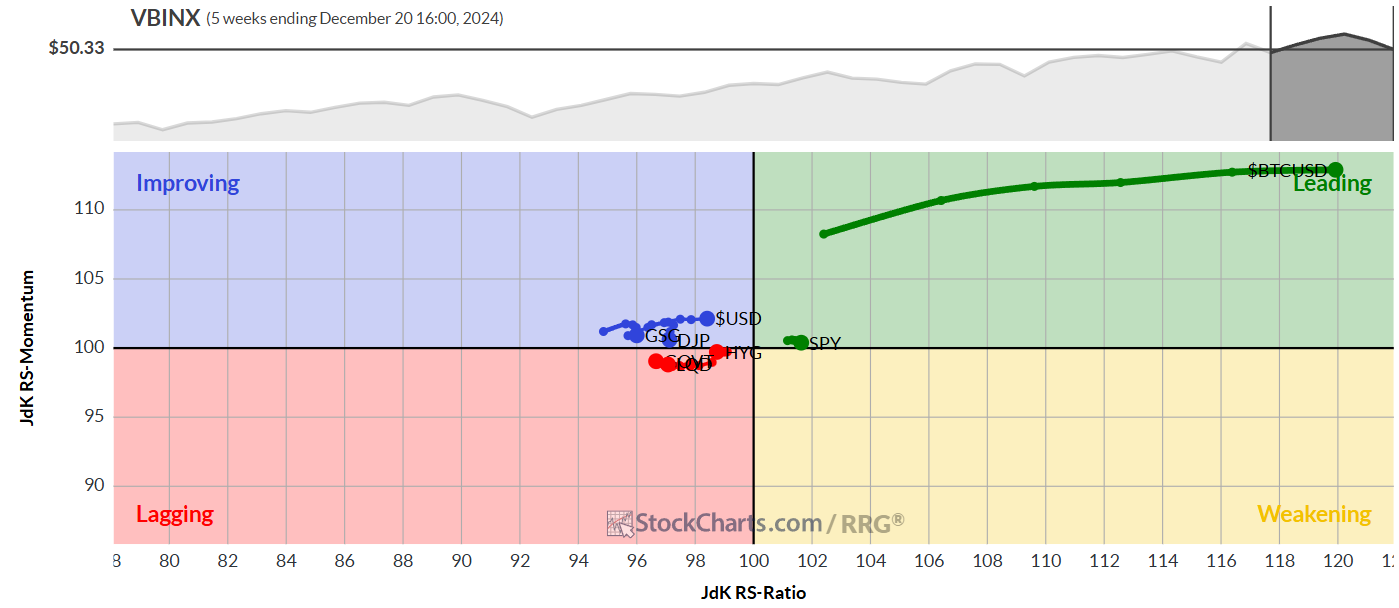

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 23/12/2024

ASSET ALLOCATION

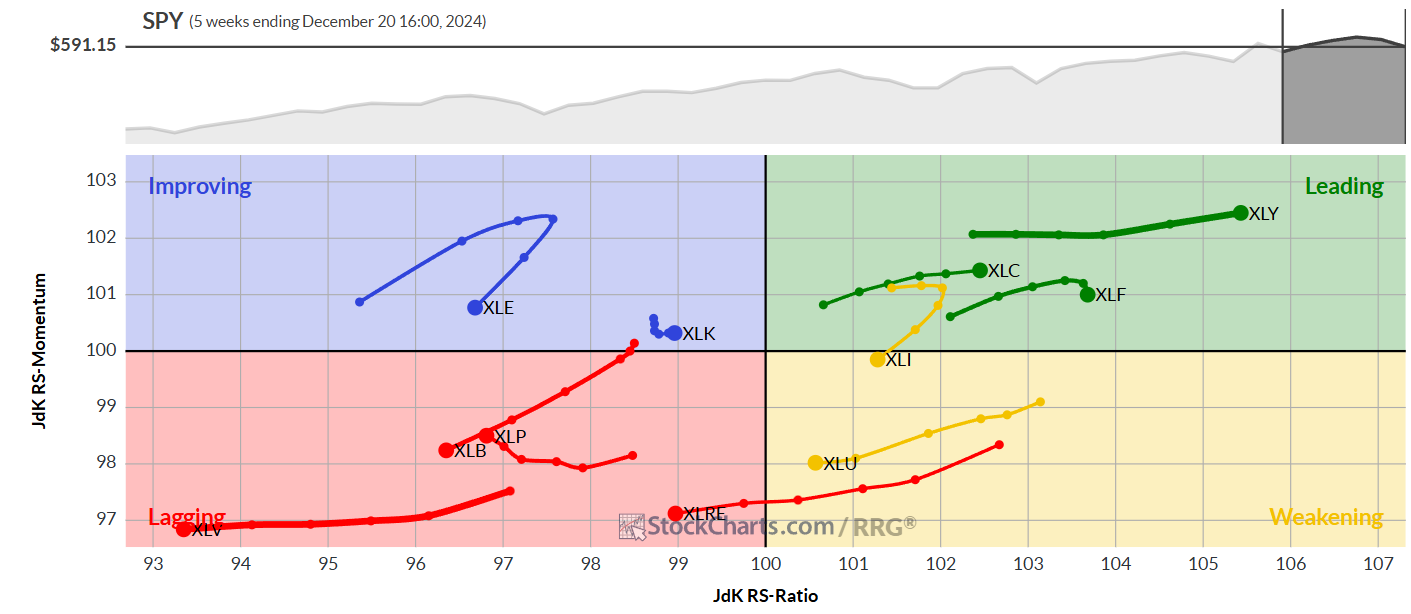

FORZA E MOMENTUM SETTORI S&P500

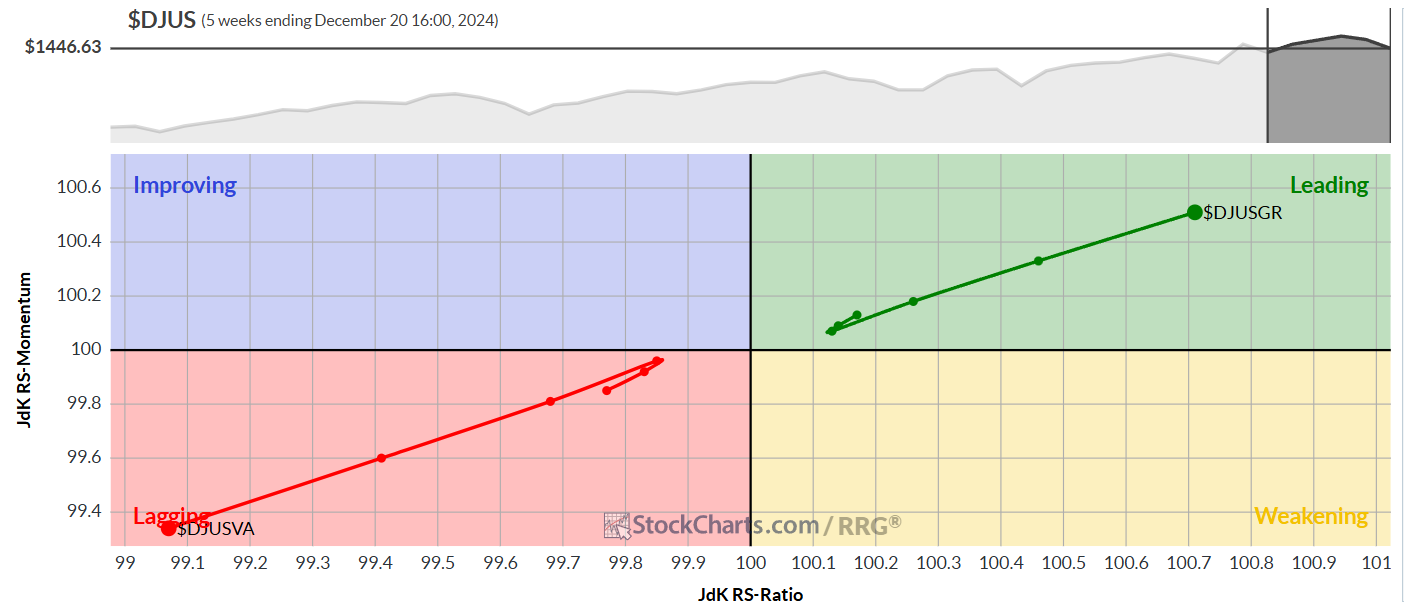

VALUE VS GROWTH

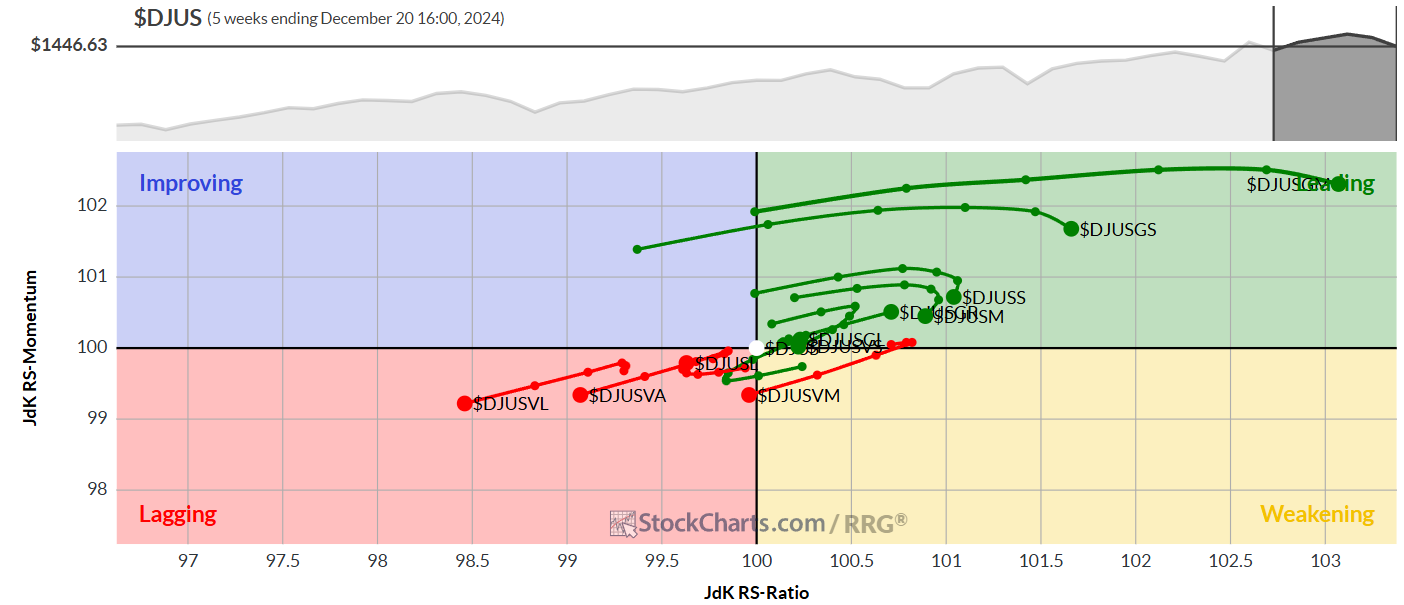

VALUE VS GROWTH (SIZE)

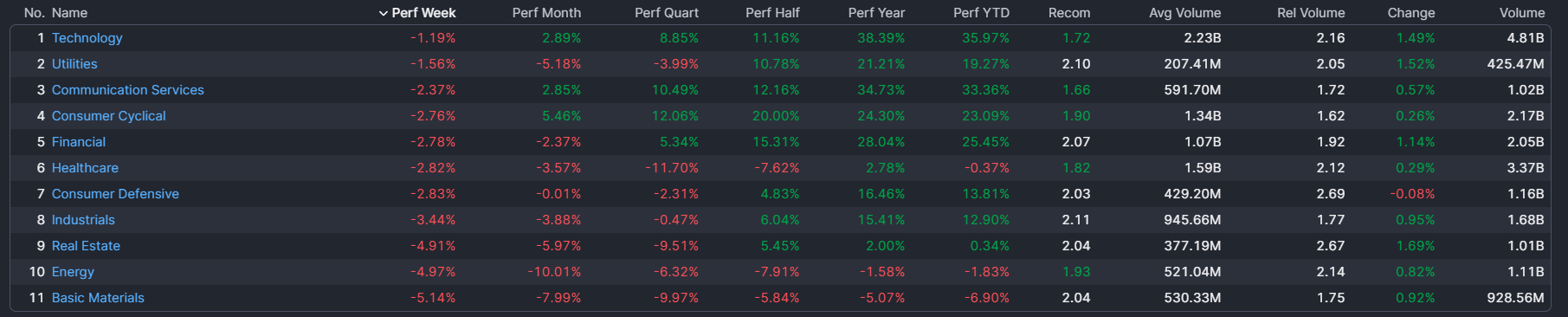

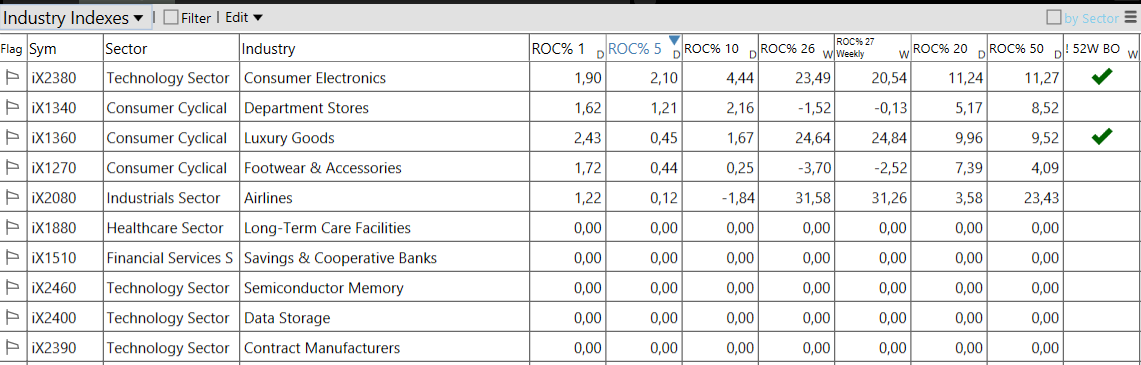

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 23/12/2024

– Technology top sector con un RoC_5,D del -1,19%

– Basic Materials bottom sector con un RoC_5,D pari a -5,14%

NB: causa problema tecnico di TC2000 si prega di ignorare le colonne successive alle prime 3 per le industrie.