⭕️ Analisi del mercato: Azionario USA

-

PANORAMICA DEL MERCATO

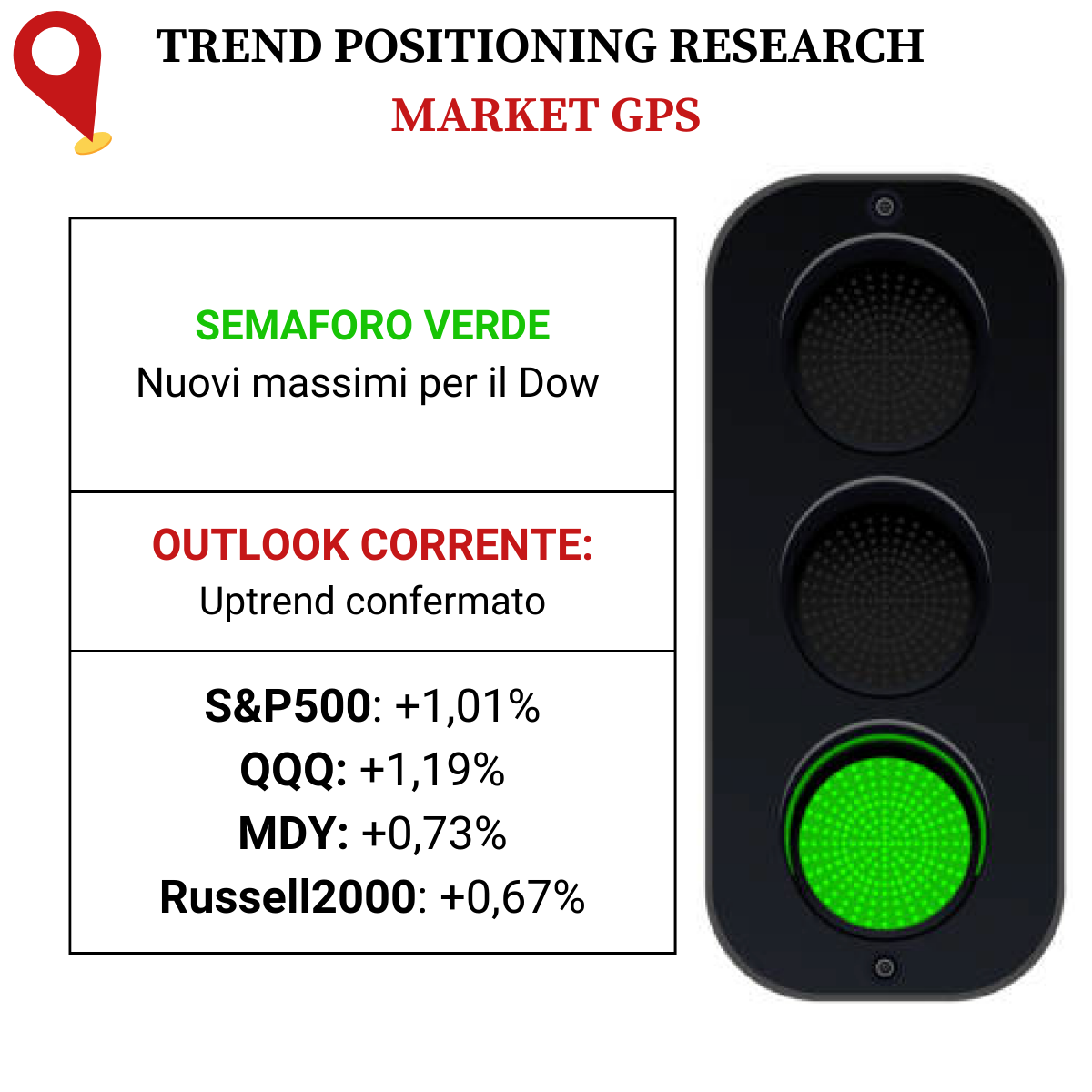

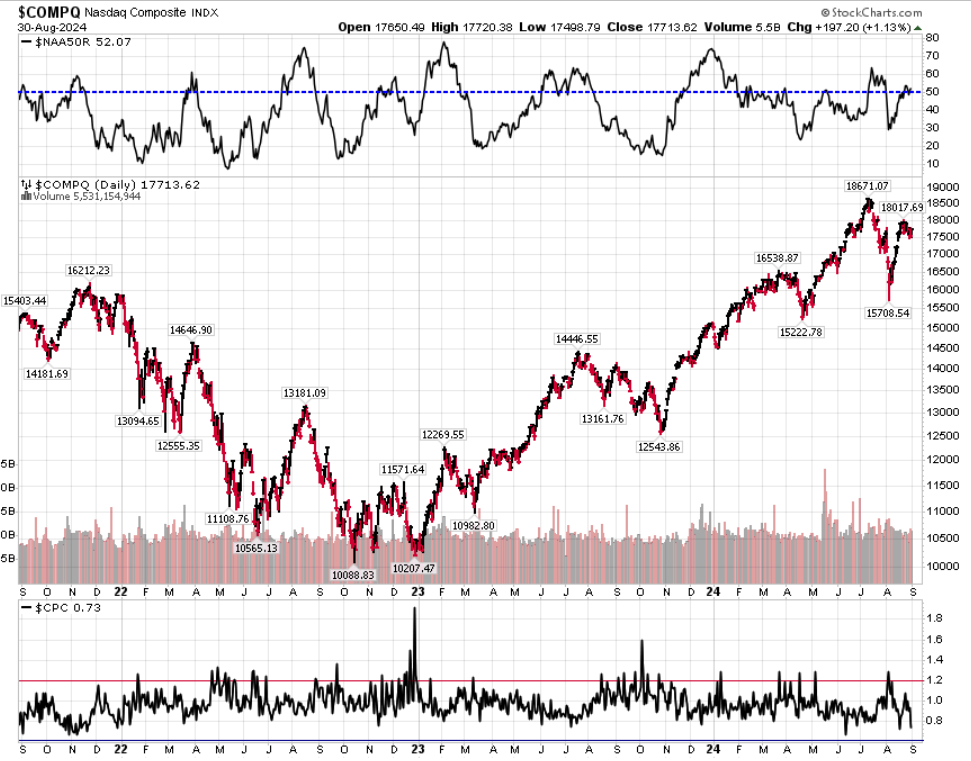

La riconquista della SMA50D da parte del Nasdaq è stato senza dubbio l’evento clou della settimana. L’S&P500 invece ha rallentato, ma venerdì è stato comunque protagonista. Il Dow Jones è salito, toccando un nuovo record.

Nvidia (NVDA) è scesa nonostante la trimestrale con risultati superiori alle attese.

Ci sono stati diversi vincitori e perdenti tra i titoli tecnologici e quelli del retail. Diversi hanno registrato una rottura o si sono preparati per farlo, anche se i recenti setup stanno mostrando generalmente uno scarso follow-up.

Il mercato azionario sarà chiuso lunedì per il Labor Day.

-

ANALISI DEGLI INDICI

Il mercato azionario ha avuto price action mista, ma ha chiuso in forte rialzo venerdì.

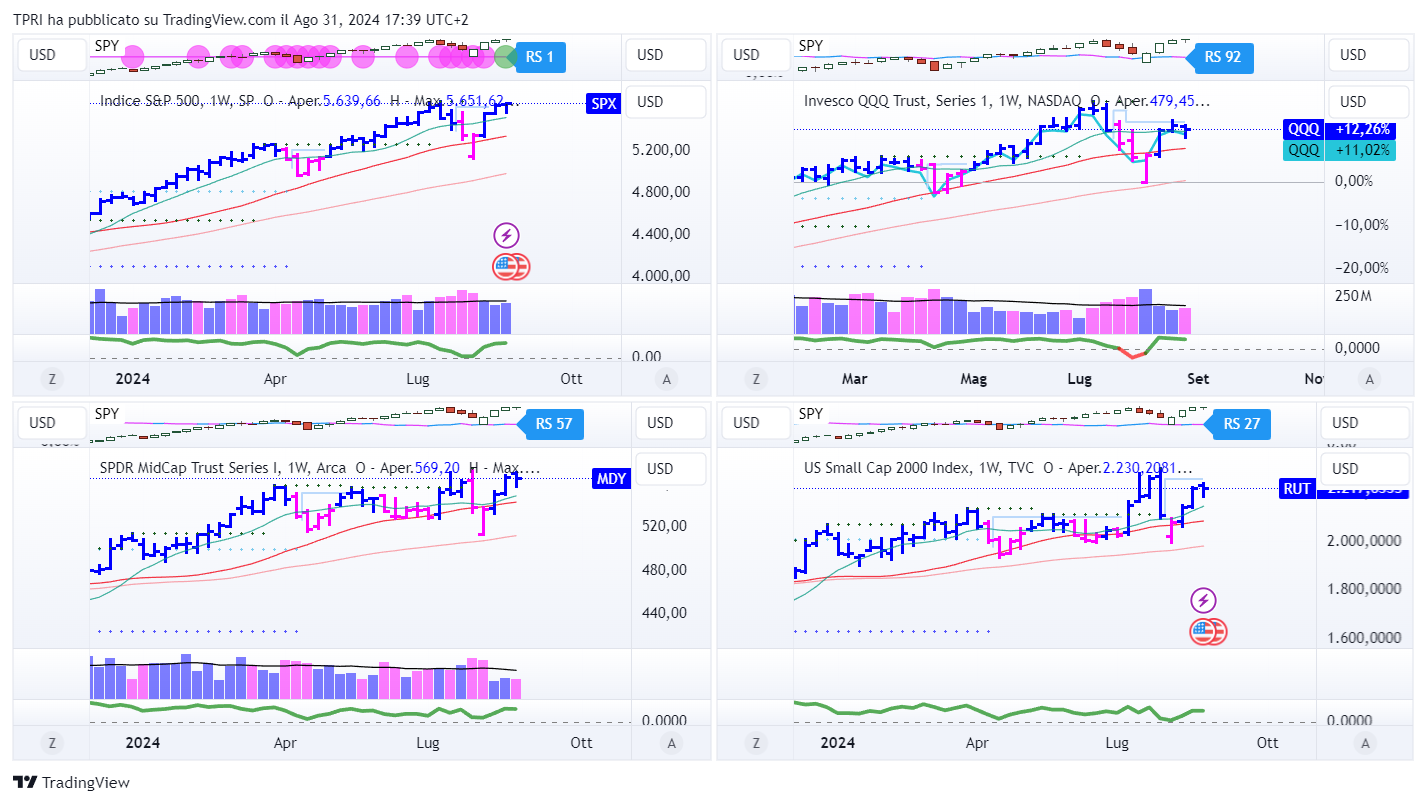

Il Dow Jones è salito dello 0,94% durante la settimana. L’S&P500 è aumentato dello 0,24%. Il Nasdaq è sceso dello 0,92%, ma ha guadagnato l’1,1% venerdì. Il Russell2000 ha perso lo 0,05%.

L’S&P500 ha chiuso la settimana leggermente al di sotto del massimo del suo recente intervallo e appena sotto i massimi storici. Positivo, ma non rappresenta un segnale d’acquisto in sé.

Il Nasdaq ha ancora del lavoro da fare. In questo momento, deve riconquistare in modo più deciso sopra la SMA50D, poi superare il suo recente range e il livello dei 18.000. C’è il rischio che possa scendere al di sotto della sua EMA21D.

Più in generale, l’andamento recente del Nasdaq, di Nvidia e delle megacap suggerisce che il settore tecnologico potrebbe rimanere indietro rispetto ai non tech ancora per un pò.

Il rendimento del Tesoro a 10 anni è aumentato di 10 punti base al 3,91%, ma è sceso di 77 punti base negli ultimi quattro mesi.

I futures sul greggio statunitense sono scesi dell’1,7% la scorsa settimana, a 73,55 dollari al barile.

-

ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): -1,85%

BOUT (Innovator IBD Breakout Opportunities): +0,24%

IGV (iShares Expanded Tech-Software Sector ETF): +0,50%

SMH (VanEck Vectors Semiconductors ETF): -1,98%

ARKK (ARK Innovation ETF): -3,07%

ARKG (ARK Genomic Revolution ETF): -2,15%

XME (SPDR S&P Metals&Mining ETF): +0,07%

PAVE (Global X US Infrastructure Development ETF): +0,46%

JETS (US Global Jets ETF): +1,91%

XHB (SDPR S&P Homebuilders ETF): -1,53%

XLE (Energy Select SPDR ETF): +0,98%

XLF (Financial Select SPDR ETF): +2,95%

XLV (Health Care Select Sector SPDR Fund): +1,13%

-

I PROTAGONISTI

NVDA: il leader AI ha pubblicato una trimestrale superiore alle aspettative, ma non ha raggiunto i “numeri sussurrati”, molto più ambiziosi. Il colosso tech ha riportato un aumento del 152% degli utili per azione nel secondo trimestre, mentre le vendite sono aumentate del 122%. Per il trimestre in corso, Nvidia ha previsto un fatturato di 32,5 miliardi di dollari, in crescita del 79%. La previsione sul margine di profitto lordo è stata inferiore alle aspettative, ma gli analisti prevedono che i margini possano riprendersi quando partirà la produzione di massa delle Blackwell a partire dal quarto trimestre fiscale.

CRWD: CrowdStrike ha ridotto le previsioni per l’intero anno fiscale 2025 a seguito del diffuso blackout IT avvenuto il 19 luglio, causato da un aggiornamento difettoso del software di CrowdStrike. Tuttavia, gli utili del secondo trimestre fiscale sono aumentati del 41%, mentre i ricavi sono cresciuti del 32%, raggiungendo i 963,9 milioni di dollari, superando le aspettative del consenso. I nuovi ricavi ricorrenti annuali hanno superato le aspettative già ridotte.

LLY: Eli Lilly ha lanciato una nuova versione del suo farmaco per la perdita di peso Zepbound a circa metà del prezzo abituale, ampliando così l’accessibilità e aumentando l’offerta. Hims & Hers (HIMS), che ha prodotto imitiazioni dei trattamenti, ha subito un forte calo.

SMCI: Super Micro (SMCI) è crollata dopo che lo specialista dei data center ha ritardato la presentazione del suo rapporto annuale alla SEC, citando la necessità di più tempo per valutare “l’efficacia dei suoi controlli interni”. La notizia è arrivata un giorno dopo che lo short seller Hindenburg ha accusato Super Micro di irregolarità contabili

-

FINESTRA MACRO-GEOPOLITICA

L’inflazione sta rallentando più del previsto e l’economia nel suo complesso si sta comportando bene.

Il rapporto sui redditi e le spese personali di luglio, pubblicato venerdì, ha mostrato che l’indice dei prezzi PCE core, la principale misura dell’inflazione utilizzata dalla Federal Reserve, è aumentato solo dello 0,16% a luglio. Negli ultimi tre mesi, l’inflazione core è cresciuta a un ritmo di appena l’1,7%. Tuttavia, lo stesso rapporto ha mostrato che le spese dei consumatori sono aumentate dello 0,5% a luglio.

Nel frattempo, il reddito personale è cresciuto dello 0,3%, più del previsto, con stipendi e salari aumentati dello 0,35% rispetto a giugno. Giovedì, il Dipartimento del Commercio ha rivisto al rialzo la stima della crescita del PIL del secondo trimestre, portandola al 3% dal 2,8%.

Il rapporto sull’occupazione del Dipartimento del Lavoro degli Stati Uniti sarà al centro dell’attenzione venerdì.

-

TRIMESTRALI

02/09/2024:

03/09/2024: ZS, GTLB

04/09/2024: DLTR, AI, CRDO, AVAV

05/09/2024: NIO, FCEL, AVGO, PATH, IOT, DOCU

06/09/2024: BIG

-

COSA FARE?

Mentre la pausa del rally prosegue, ci sono stati progressi rispetto al minimo del 5 agosto. Sempre più titoli stanno cercando di formare basi che non sono più così a forma di “V”, con handle che iniziano a delinearsi.

Non c’è però nessuna urgenza nel dover aumentare l’esposizione.

Se l’S&P500 e il Nasdaq riuscissero a superare i loro recenti range a breve termine, ciò sarebbe altamente positivo, e con molta probabilità coincidente con una nuova serie di breakout.

Tuttavia, se il Nasdaq scendesse con decisione al di sotto delle SMA50D e EMA21D, molti potrebbero nuovamente fallire.

I titoli finanziari, delle utility e alcuni titoli del settore retail e delle calzature stanno mostrando forza, insieme a una varietà di titoli del settore medico.

PS: è ancora possibile partecipare alla Trend Positioning Growth Conference 2024, che si terrà a Milano i giorni 19 e 20 ottobre.

Per informazioni sulla Conference o sugli altri servizi prendi un appuntamento con Natalia cliccando nel link sopra o andando nella pagina ufficiale del Trend Positioning Research nella sezione “Richiesta Info” QUI.

-

AZIONARIO USA

Chiusure settimanali:

S&P500: +0,24%

QQQ: -0,78%

MDY: -0,15%

Russell2000: -0,05%

-

TERMOMETRO TPRI

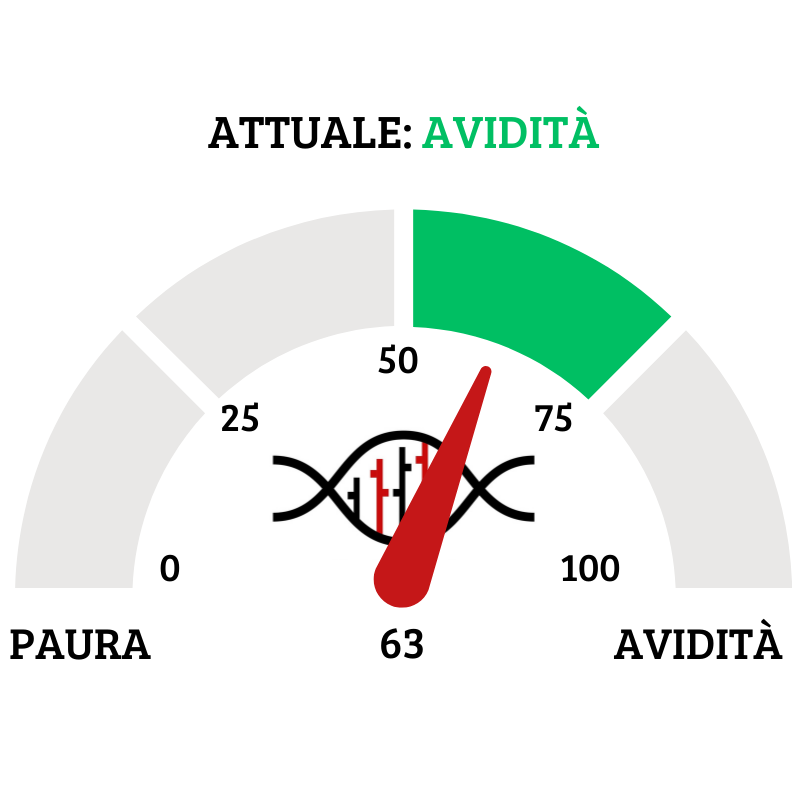

Il Fear&Greed Index sale a quota 63, indicando l’avidità come il sentiment prevalente. Una settimana fa il valore era pari a 53.

Divergenza $NAAR50 vs $COMP: scende la percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in convergenza con il calo dell’indice.

Put/Call Ratio= 0,73 (1,16) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 15,00

⭕️ PERCENTUALE TITOLI > SMA200D 02/09/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 79,20%, sul Nasdaq100 il 70,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 70,82%

⭕️ NUOVI MAX 52 SETTIMANE 02/09/2024

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane, e stanno sovraperformando l’indice di riferimento S&P500.

Questi titoli mostrano una forza relativa maggiore rispetto all’indice e vanno quindi seguiti con attenzione in un’ottica long.

PWP

FYBR

CAVA

GIL

IMAX

ONON

VIST

VNOM

HRTG

QFIN

TRUP

DNLI

HROW

KYMR

NRIX

OGN

SKT

⭕️ MARKET LEADERS 02/09/2024

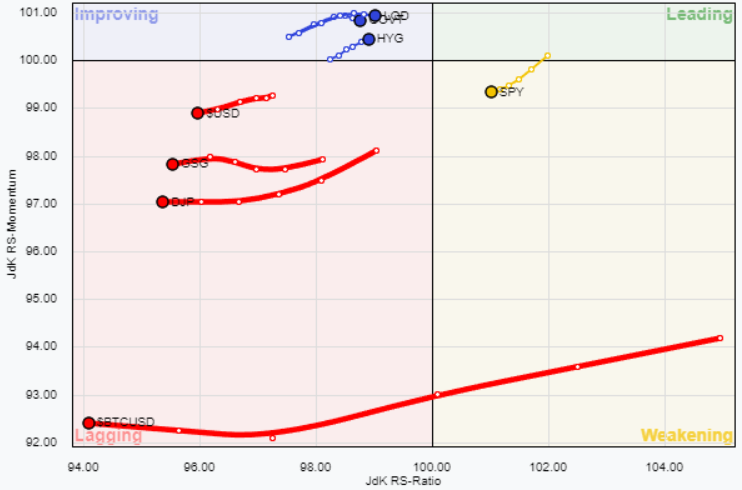

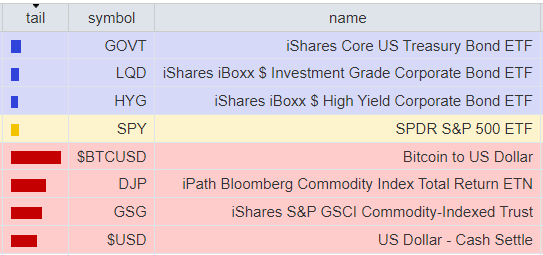

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 02/09/2024

ASSET ALLOCATION

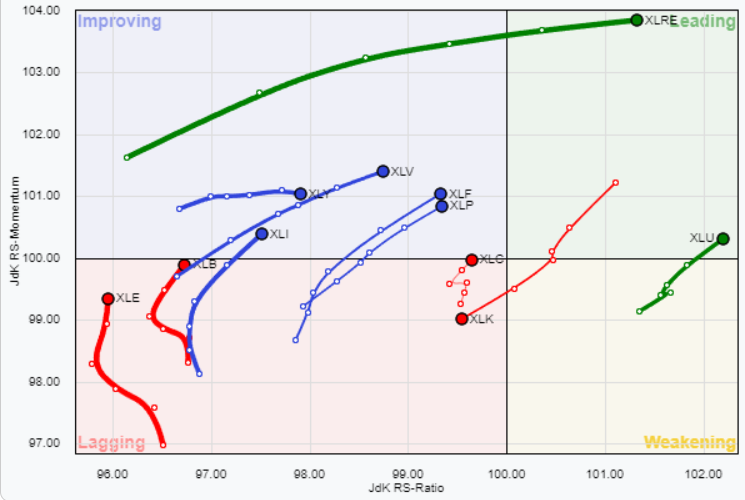

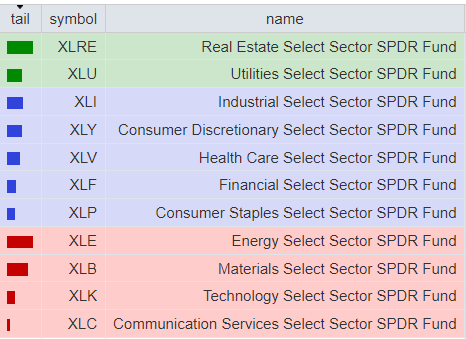

FORZA E MOMENTUM SETTORI S&P500

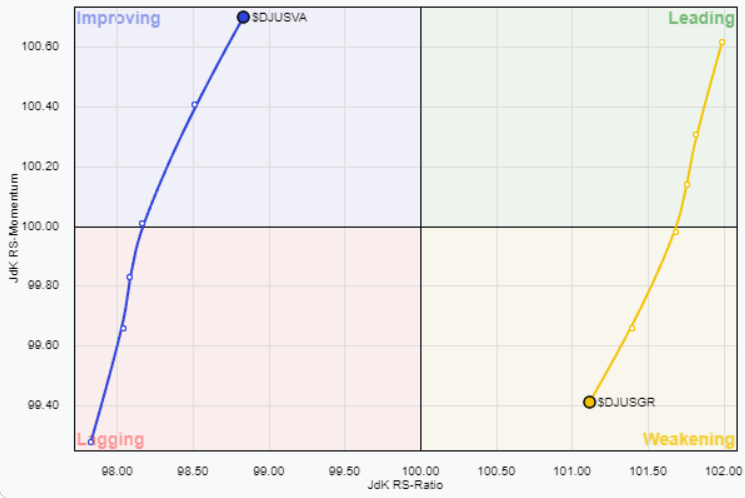

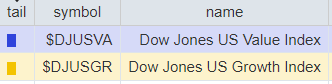

VALUE VS GROWTH

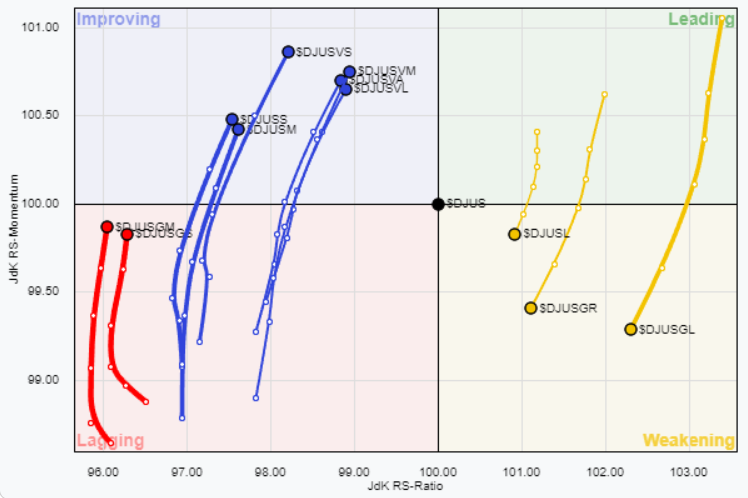

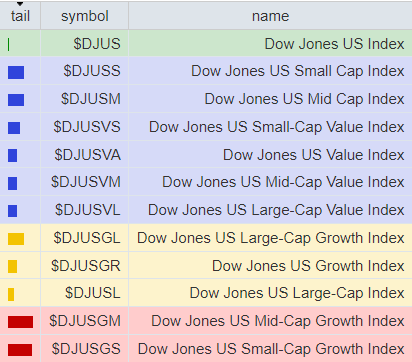

VALUE VS GROWTH (SIZE)

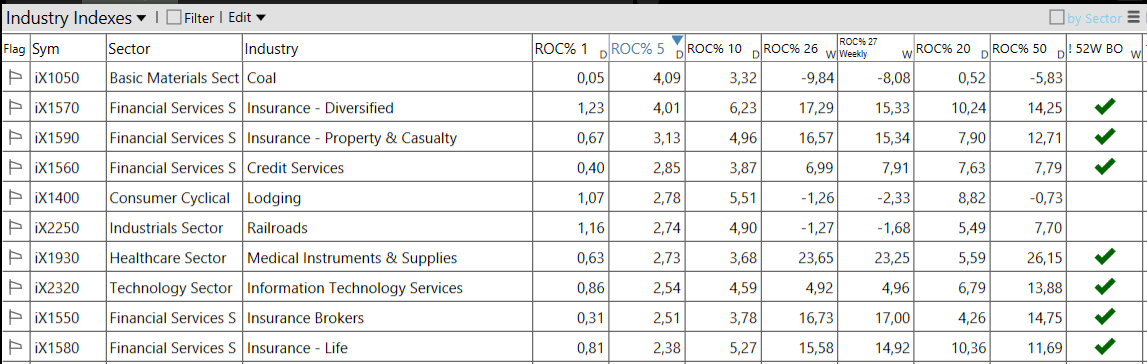

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 02/09/2024

– Financial top sector con un RoC_5,D del +2,30%

– Consumer cyclical bottom sector con un RoC_5,D pari a -1,08%