⭕️ Analisi del mercato: Azionario USA

-

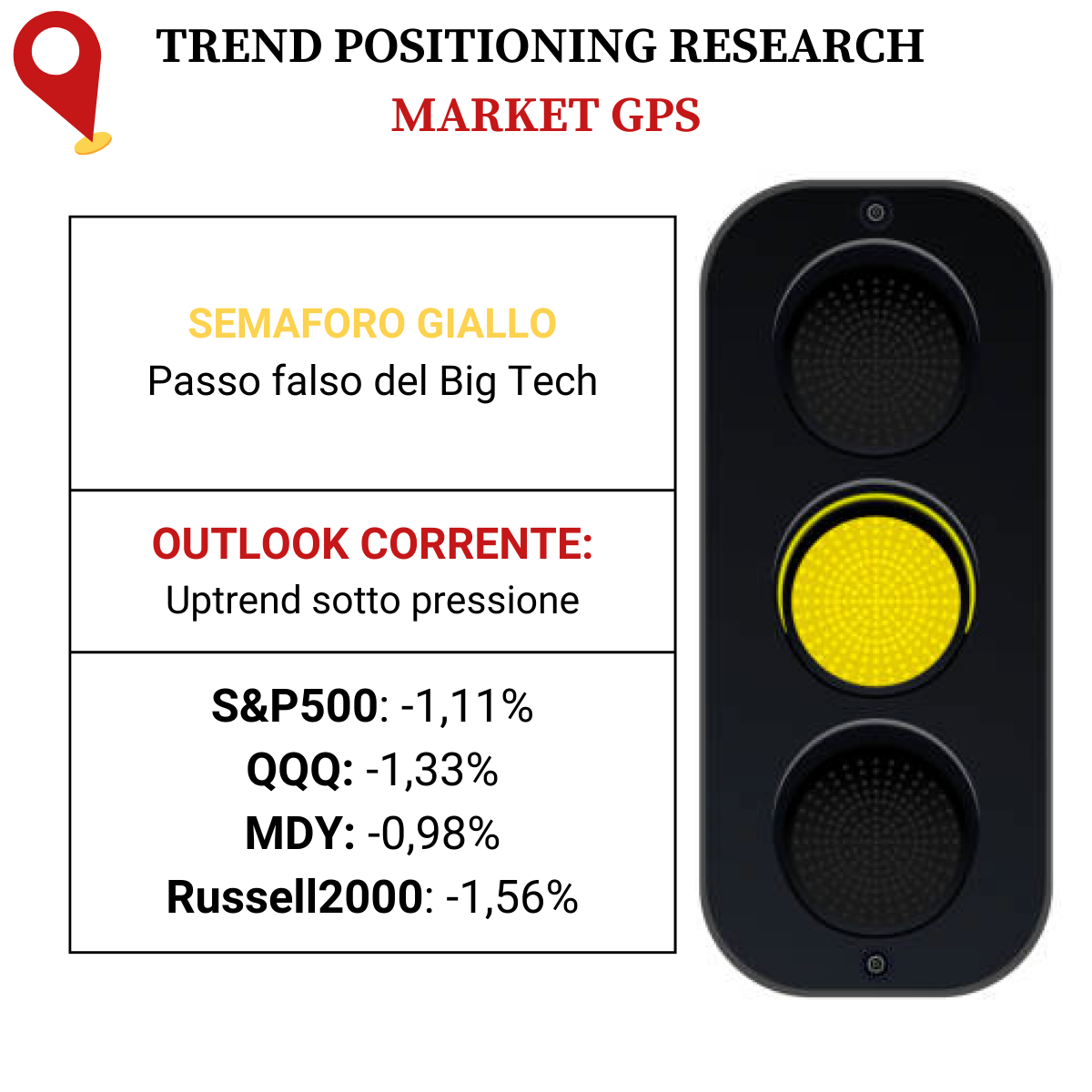

PANORAMICA DEL MERCATO

Passo falso del Big Tech nella sessione di venerdì, che ha portato l’intero mercato a ridurre sensibilmente i robusti guadagni accumulati nel corso della settimana.

Il Nasdaq e l’S&P 500 si mantengono non lontani dai loro massimi storici, mentre il Dow Jones, il Russell 2000 si trovano ancora al di sotto di livelli tecnici chiave.

Nvidia (NVDA) ha registrato un ritracciamento dalla media a 50 giorni, riuscendo tuttavia a chiudere in positivo seppure lontano dai massimi intra-weekly.

Anche Tesla ha perso terreno venerdì. Il colosso della robotica pubblicherà i dati sulle consegne e sulla produzione del quarto trimestre e dell’intero anno, probabilmente prima del 2 gennaio. Anche i produttori di veicoli elettrici cinesi, tra cui BYD (BYDDF), Nio (NIO), XPeng (XPEV), Li Auto (LI) e Zeekr (ZK), rilasceranno i propri dati di vendita nel corso della settimana.

Nel complesso i leader continuano a mostrare solidità.

Bene anche il nucleare per l’AI e il calcolo quantistico, che hanno registrato performance significative durante la settimana, nonostante alcune correzioni nella giornata di venerdì.

Il rendimento del Treasury a 10 anni è aumentato di 10 punti base, attestandosi al 4,62%, il livello più alto dall’inizio di maggio.

I futures sul petrolio greggio statunitense hanno registrato un incremento dell’1,6% nell’ultima settimana, chiudendo a 70,60 dollari al barile.

-

ANALISI DEGLI INDICI

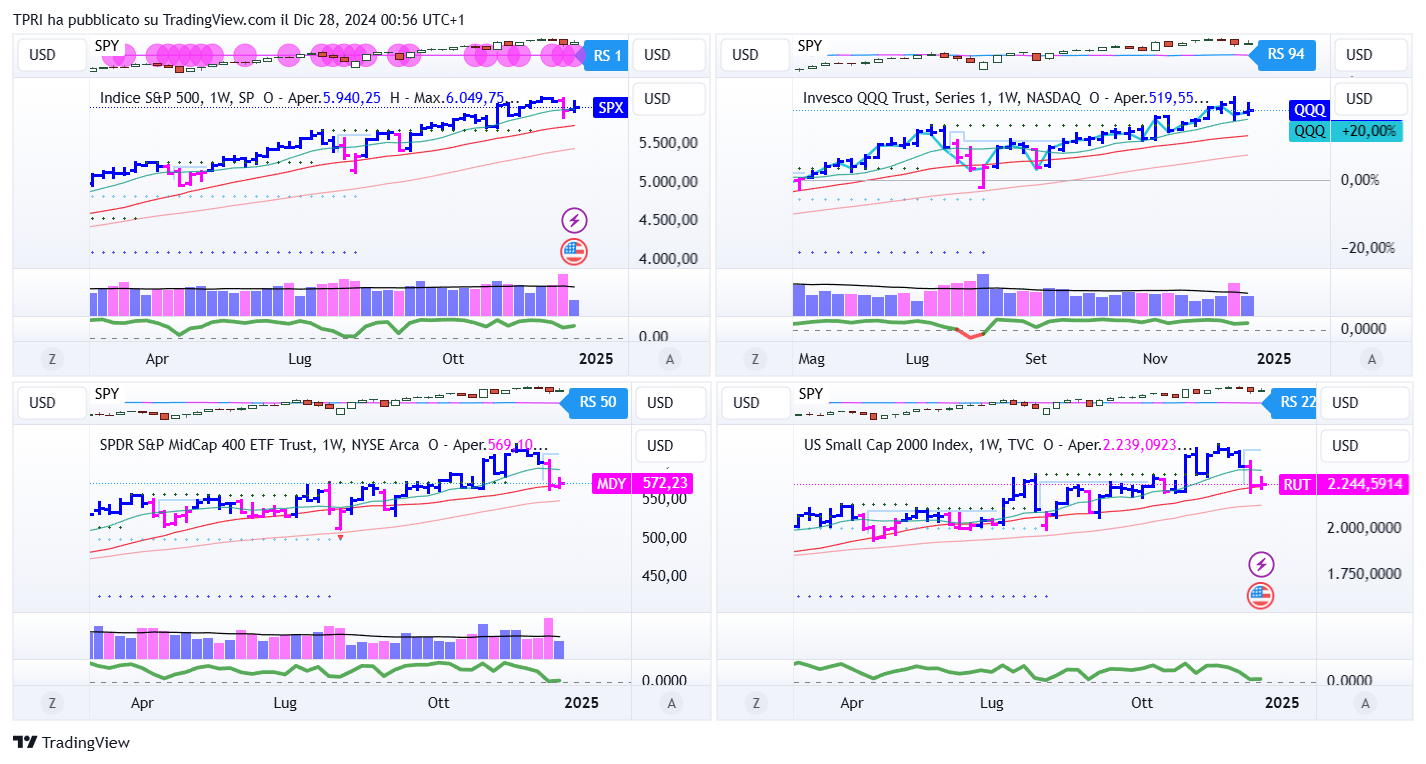

Il mercato azionario ha proseguito il suo recupero per gran parte della settimana natalizia, fino a venerdì, quando gli indici hanno subito una battuta d’arresto, pur rimbalzando dai minimi della giornata.

Il Nasdaq ha chiuso la giornata nettamente sopra i minimi intraday, ma con una perdita significativa dell’1,5%. Fondamentale è stato il supporto fornito dalla media mobile esponenziale a 21 giorni, che ha contribuito a far registrare un guadagno settimanale dello 0,8%. È l’unico tra i principali indici a registrare un incremento mensile, con una solida crescita da inizio anno pari al 31,4%.

L’S&P 500 ha chiuso la seduta sopra i minimi intraday, nonostante una flessione dell’1,1%, grazie al supporto trovato sulla media mobile a 50 giorni. L’indice ha interrotto una serie di due settimane consecutive in perdita, registrando un guadagno settimanale dello 0,7%. Da inizio anno, il benchmark segna un aumento complessivo del 25,2%.

Sul New York Stock Exchange, i titoli in calo hanno superato quelli in rialzo con un rapporto di oltre 4 a 1, mentre sul Nasdaq il rapporto è stato di quasi 3 a 1. Anche i volumi di scambio sono aumentati, aggiungendo giornate di distribuzione sia per il Nasdaq che per l’S&P 500.

Il Dow Jones è stato il migliore tra i principali indici venerdì, con una perdita dello 0,8%. Nonostante un lieve incremento settimanale, l’indice resta in calo del 4,3% per il mese di dicembre e si mantiene al di sotto della media mobile a 10 settimane. Tra le peggiori performance all’interno dell’indice si segnalano i titoli del Big Tech, tra cui Nvidia (NVDA), Microsoft (MSFT), Amazon (AMZN) e Apple (AAPL).

Le small cap hanno subito ancora una pressione ribassista, con il Russell 2000 in calo dell’1,6%. L’indice mantiene il supporto sopra la media mobile a 200 giorni, ma rimane al di sotto delle altre medie mobili principali, evidenziando una debolezza relativa. I titoli growth sono stati particolarmente penalizzati, sotto l’attacco degli orsi.

L’ETF Invesco S&P 500 Equal Weight (RSP) ha chiuso la settimana leggermente sopra la parità. L’ETF First Trust Nasdaq 100 Equal Weighted Index (QQEW) ha registrato un incremento dello 0,5%.

-

AZIONARIO USA

Chiusure settimanali:

S&P500: +0,67%

QQQ: +0,75%

MDY: +0,35%

Russell2000: +0,10%

- ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): +0,34%

BOUT (Innovator IBD Breakout Opportunities): +0,42%

IGV (iShares Expanded Tech-Software Sector ETF): -1,29%

SMH (VanEck Vectors Semiconductors ETF): +2,34%

ARKK (ARK Innovation ETF): -0,22%

ARKG (ARK Genomic Revolution ETF): +3,17%

XME (SPDR S&P Metals&Mining ETF): -0,23%

PAVE (Global X US Infrastructure Development ETF): -0,29%

JETS (US Global Jets ETF): +1,75%

XHB (SDPR S&P Homebuilders ETF): -0,97%

XLE (Energy Select SPDR ETF): +0,50%

XLF (Financial Select SPDR ETF): +0,49%

XLV (Health Care Select Sector SPDR Fund): +0,69%

-

I PROTAGONISTI

TSLA: Tesla pubblicherà i dati sulle consegne e sulla produzione del quarto trimestre e dell’intero anno nei primi giorni di gennaio, probabilmente prima dell’apertura dei mercati giovedì 2 gennaio. Gli analisti prevedono che Tesla registrerà consegne record per il quarto trimestre, leggermente superiori a 500.000 unità. Durante la conferenza sugli utili del terzo trimestre, Elon Musk ha previsto che le consegne annuali supereranno di poco il dato del 2024, pari a 1.808.591 unità. Per raggiungere questo obiettivo, il colosso dei veicoli elettrici dovrà consegnare 514.925 unità nel quarto trimestre.

Tesla ha introdotto diversi sconti e incentivi per stimolare la domanda. Mentre la Cina continua a rappresentare un mercato forte, gli Stati Uniti, e in particolare l’Europa, hanno mostrato segni di debolezza.

L’azienda divulgherà anche i dati sulle implementazioni di sistemi di accumulo di energia per il quarto trimestre.

Sebbene le consegne e i dati relativi allo stoccaggio energetico saranno elementi chiave per valutare i risultati del quarto trimestre, potrebbero non avere un impatto significativo sul titolo Tesla. Il recente rally delle azioni TSLA è stato guidato principalmente dall’ottimismo su temi come la guida autonoma, l’intelligenza artificiale, la robotica e altri sviluppi tecnologici, con un’amministrazione Trump percepita come più favorevole nel semplificare il contesto normativo.

OpenAI: OpenAI ha annunciato l’intenzione di adottare una struttura a scopo di lucro entro il 2025. La grande startup nel settore dell’intelligenza artificiale, sostenuta da Microsoft (MSFT), ha dichiarato di prevedere la necessità di capitali superiori rispetto a quanto inizialmente stimato.

-

FINESTRA MACRO-GEOPOLITICA

Gli ordini di novembre hanno registrato un calo dell’1,1%, un risultato peggiore delle aspettative, sebbene i dati di ottobre siano stati rivisti al rialzo in modo significativo. Escludendo il settore dei trasporti, gli ordini hanno subito una leggera diminuzione dello 0,1%. Tuttavia, si osserva un miglioramento della tendenza su base annua. Inoltre, gli ordini di beni capitali core hanno segnato l’aumento più significativo degli ultimi 15 mesi.

Gli ordini di beni durevoli di novembre sono risultati inferiori alle attese, nonostante gli ordini di beni capitali core abbiano superato le previsioni. Le vendite di nuove abitazioni a novembre hanno registrato una solida crescita, in linea con le aspettative, mentre la fiducia dei consumatori ha subito un calo inaspettato. Le richieste iniziali di sussidi di disoccupazione restano su livelli bassi, ma le richieste continuative hanno raggiunto i massimi degli ultimi tre anni.

Un dato economico rilevante della settimana scorsa è stato il rapporto del Bureau of Economic Analysis di venerdì, che ha evidenziato un aumento del deficit commerciale di beni negli Stati Uniti, cresciuto di quasi il 5% rispetto al mese precedente. Il disavanzo è passato da 98,3 miliardi di dollari in ottobre a 102,9 miliardi di dollari in novembre. Le preoccupazioni relative ai dazi imposti dall’amministrazione Trump potrebbero portare a un ulteriore ampliamento del divario, almeno nel breve termine, qualora le aziende decidano di anticipare gli ordini prima dell’entrata in vigore dei dazi.

La nuova settimana sarà caratterizzata di nuovo da un periodo ridotto per via delle festività, con la chiusura del mercato azionario per il Capodanno. Tuttavia, sono previsti alcuni dati economici. Lunedì saranno pubblicati i dati sulle vendite di case in corso, mentre martedì verrà rilasciato l’indice S&P Case-Shiller dei prezzi delle abitazioni. Giovedì saranno resi noti i dati sulla spesa per costruzioni, mentre venerdì sarà pubblicato l’ultimo indice ISM manifatturiero.

- TRIMESTRALI

Il calendario degli utili risulta ancora privo di eventi significativi.

30/12/2024: –

31/12/2024: –

01/01/2025: –

02/01/2025: RGP, LFCR

03/01/2025: –

-

COSA FARE?

Il mercato azionario continua a mostrare una performance solida, pur rimanendo frammentato. I titoli leader stanno generalmente mantenendo un buon andamento, nonostante le perdite registrate venerdì, anche se molti risultano ormai estesi.

La fine e l’inizio dell’anno rappresentano un periodo particolare, spesso caratterizzato da movimenti repentini e opposti.

Questo contesto rende più complicato effettuare nuovi acquisti. Tuttavia, mantenere una posizione significativa o elevata nel portafoglio continua a essere una strategia valida.

Nel frattempo, è importante lavorare sulle proprie watchlist.

-

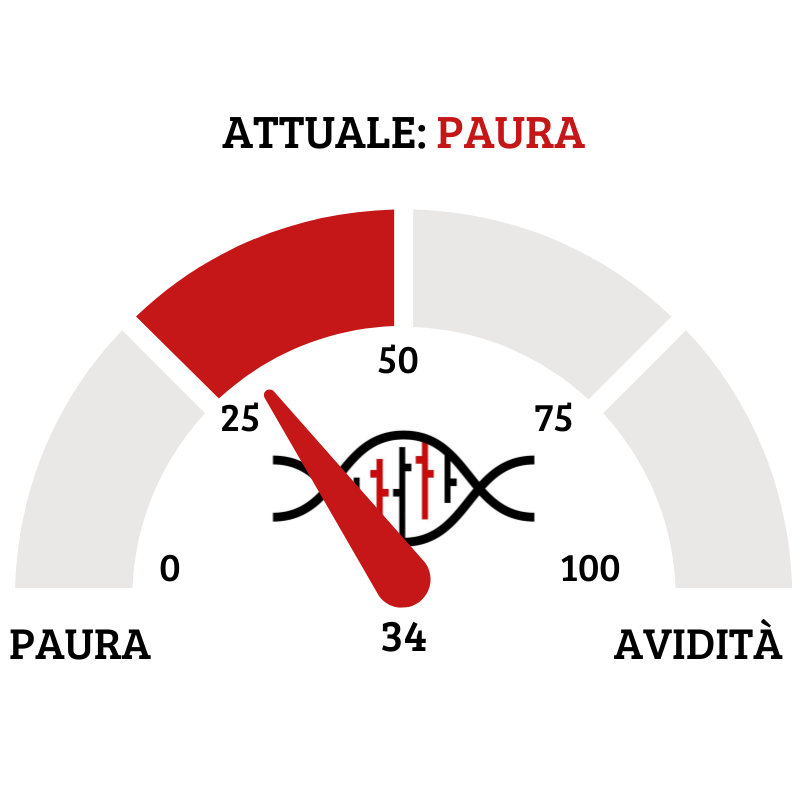

TERMOMETRO TPRI

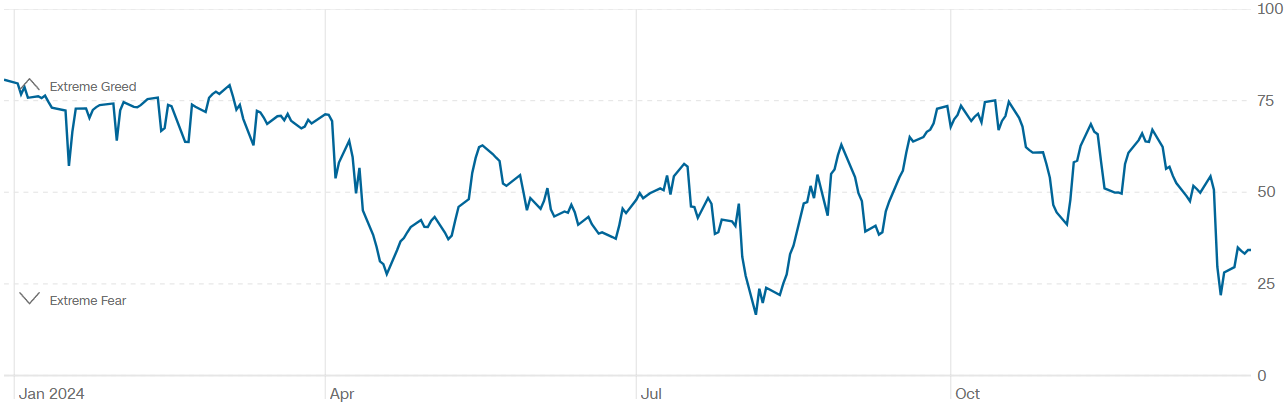

Il Fear&Greed Index sale a quota 34, mostrando ancora la paura come sentiment prevalente del mercato. Una settimana fa il valore era pari a 28.

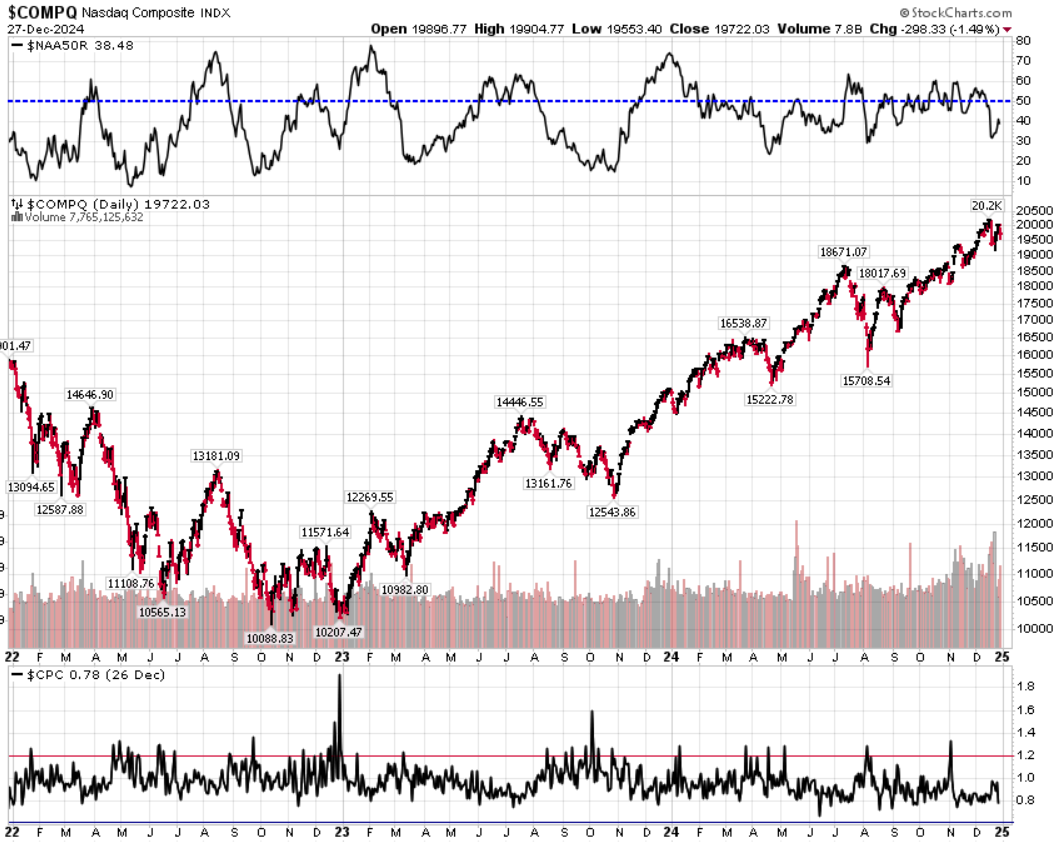

Divergenza $NAAR50 vs $COMP: sale la percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in convergenza con la price action positiva dell’indice.

Put/Call Ratio= 0,78 (0,93) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 15,95

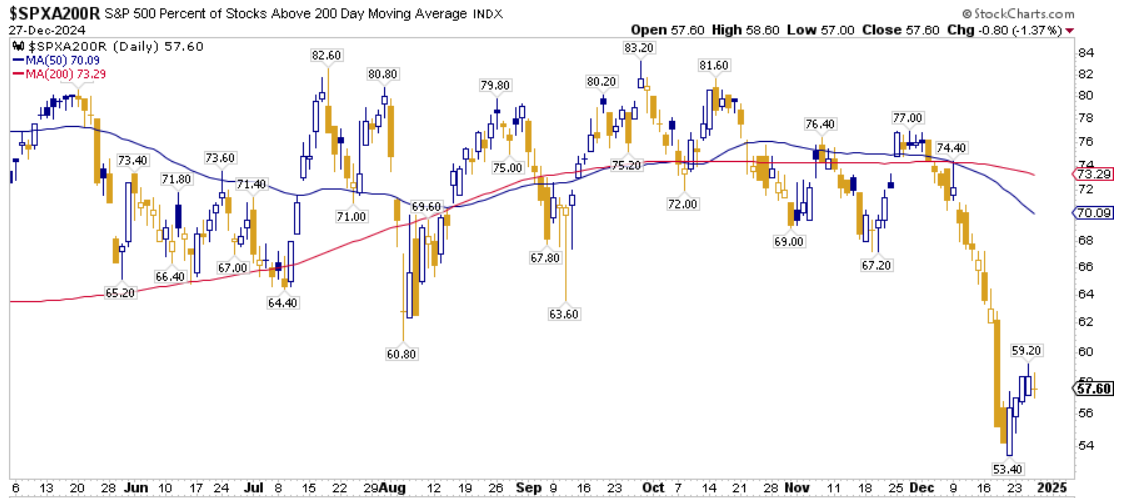

⭕️ PERCENTUALE TITOLI > SMA200D 30/12/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 57,60%, sul Nasdaq100 il 58,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 52,84%.

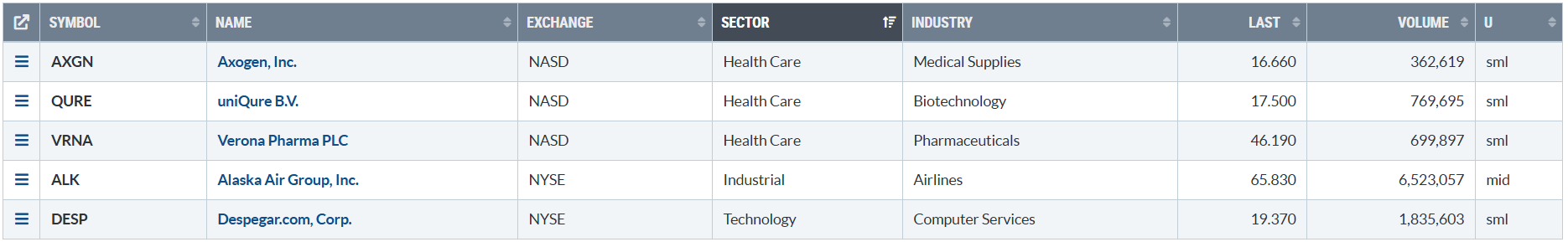

⭕️ NUOVI MAX 52 SETTIMANE 30/12/2024

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane.

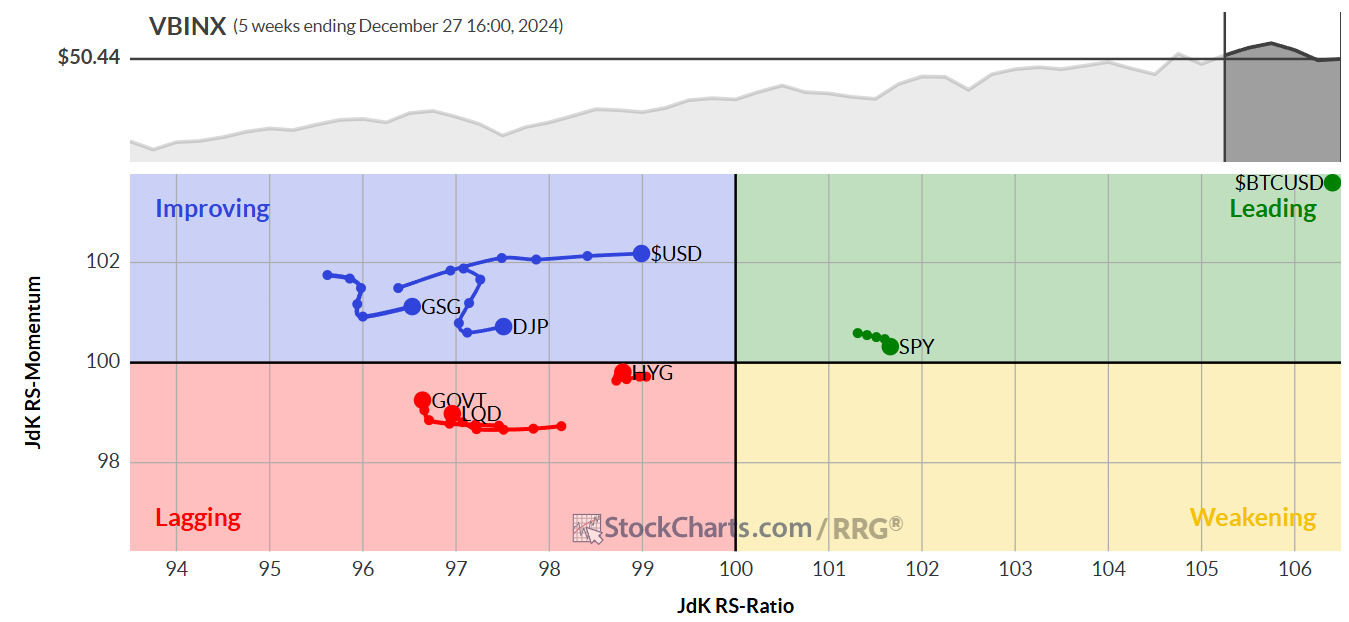

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 30/12/2024

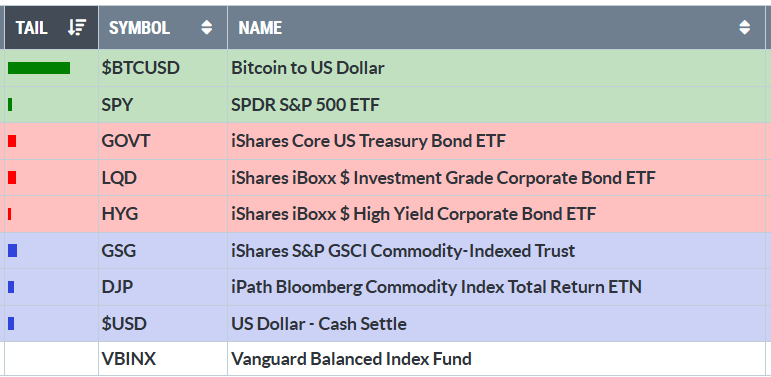

ASSET ALLOCATION

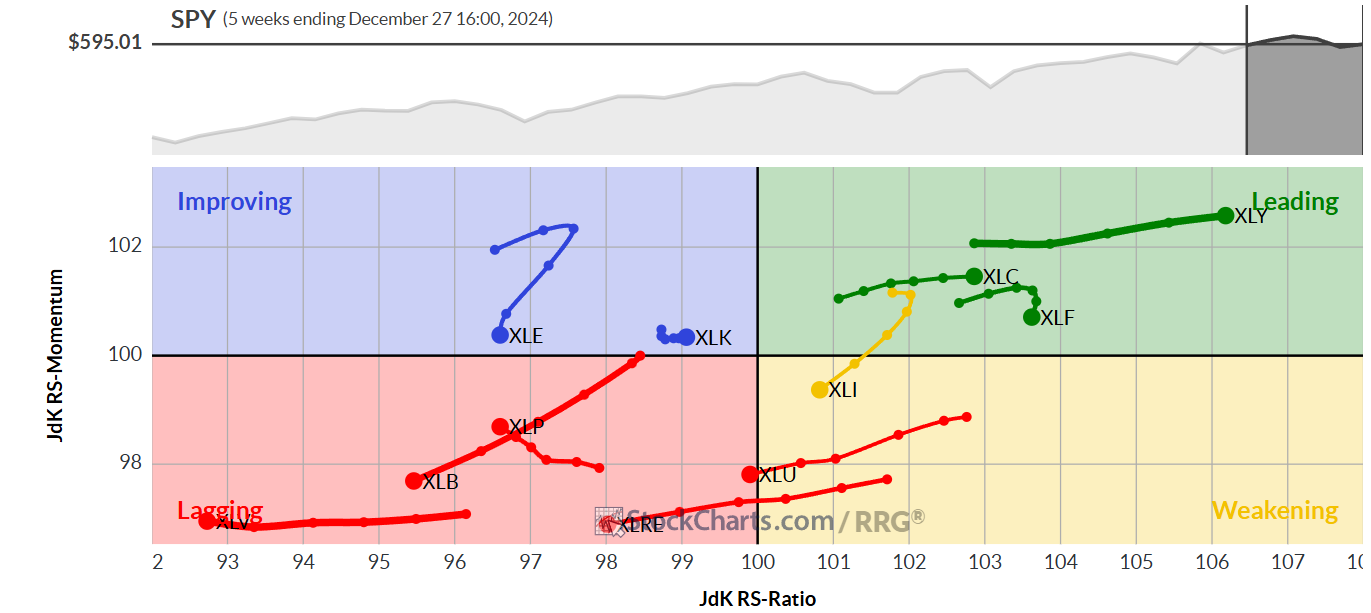

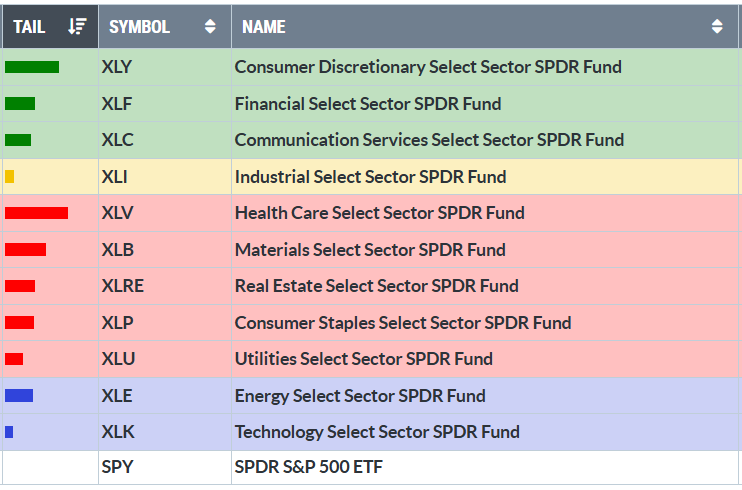

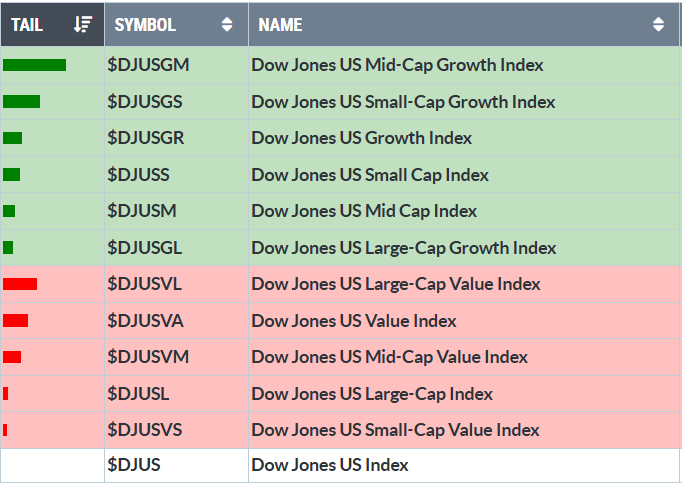

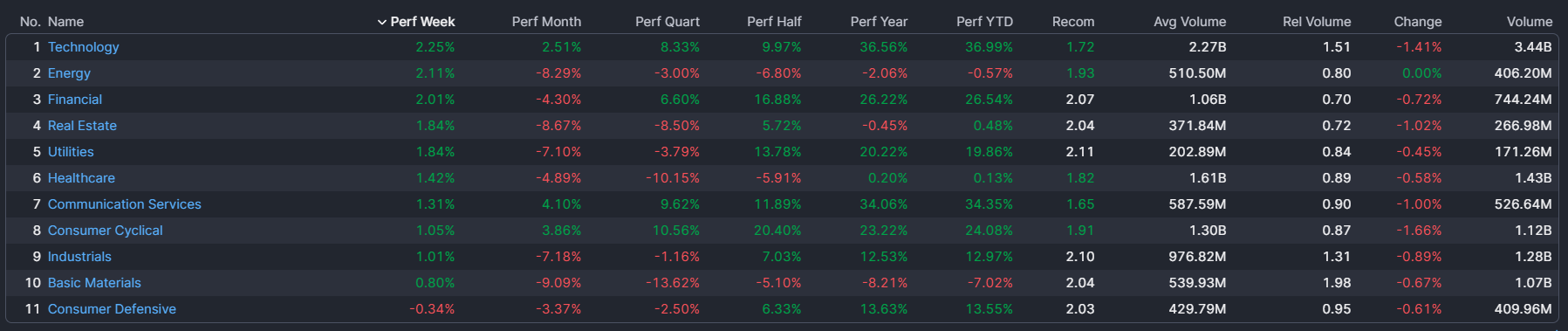

FORZA E MOMENTUM SETTORI S&P500

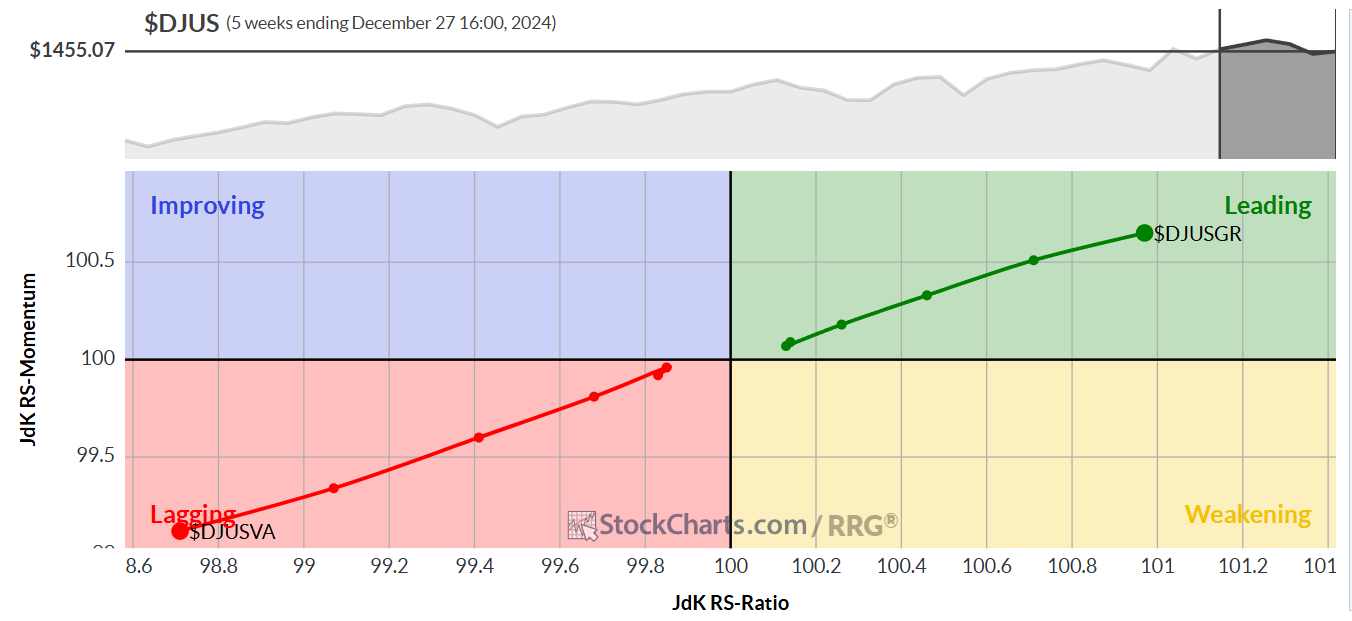

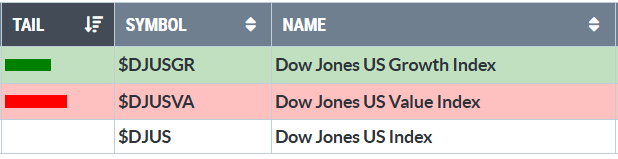

VALUE VS GROWTH

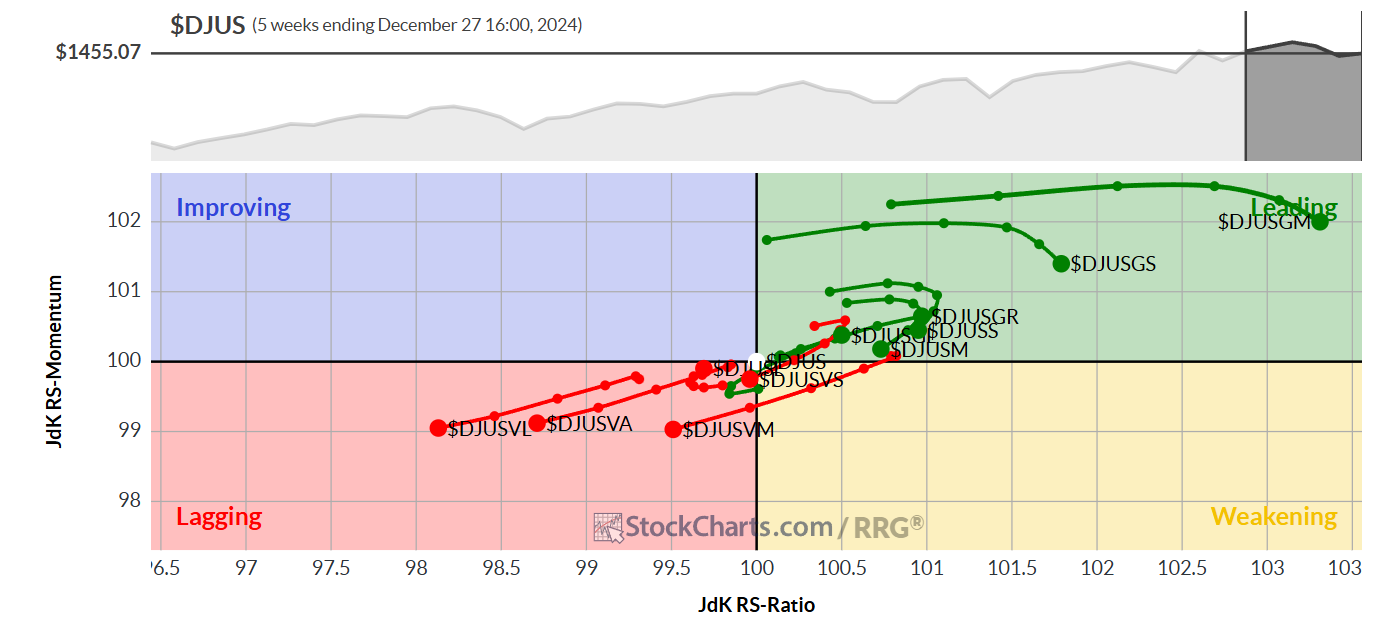

VALUE VS GROWTH (SIZE)

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 30/12/2024

– Technology top sector con un RoC_5,D del -2,51%

– Consumer Defensive bottom sector con un RoC_5,D pari a -0,34%