⭕️ Analisi del mercato: Azionario USA

-

PANORAMICA DEL MERCATO

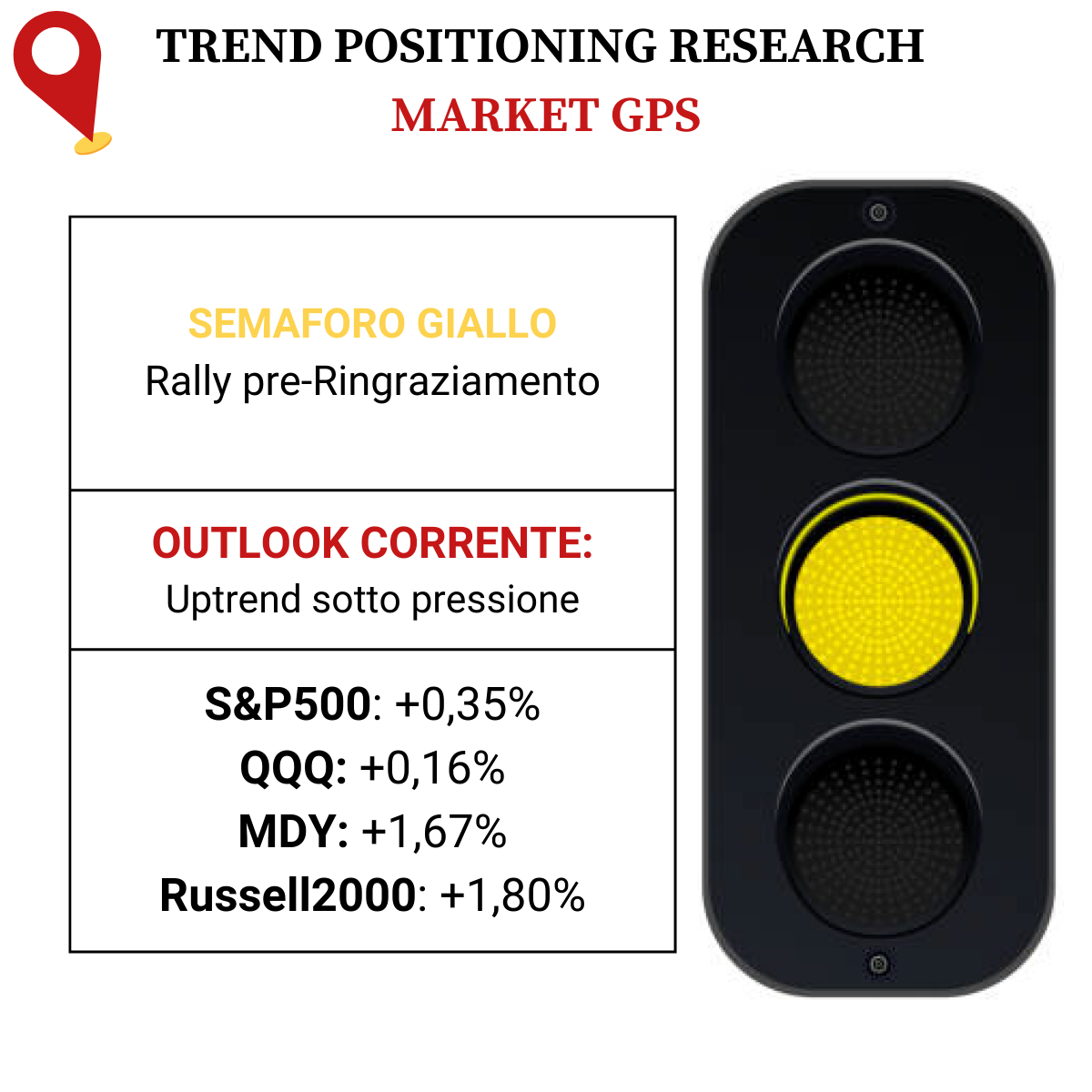

Gli indici azionari hanno messo a segno un rimbalzo significativo, trovando più volte supporto sulle medie mobili a 21 giorni, in un movimento che ha assunto le caratteristiche di un rally pre-festivo del Ringraziamento.

Molti titoli leader, provenienti da diversi settori, hanno registrato breakout o continuato la loro ascesa. Nvidia (NVDA) ha superato le aspettative degli analisti, ma la guidance non ha entusiasmato il mercato.

I titoli tecnologici a megacapitalizzazione hanno generalmente mostrato una performance inferiore rispetto al mercato.

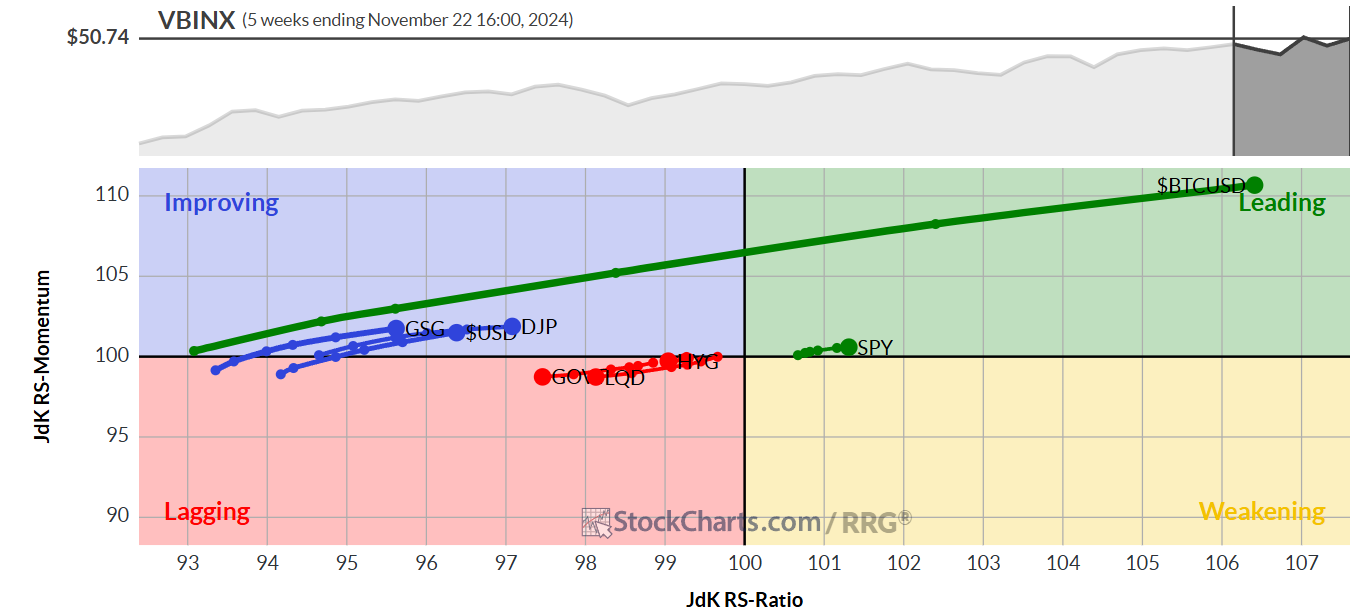

Nel frattempo, il Bitcoin ha guadagnato il 10,8%, raggiungendo i 99.290,67 dollari, con un impressionante aumento di quasi il 49% nelle ultime quattro settimane.

Sul fronte obbligazionario, il rendimento del titolo del Tesoro statunitense a 10 anni è sceso di due punti base, attestandosi al 4,41%, rimanendo vicino ai massimi degli ultimi cinque mesi. Il rendimento del titolo a 2 anni, strettamente legato alle aspettative sui tassi della Federal Reserve, è cresciuto per la decima settimana consecutiva, salendo di sette punti base al 4,37%.

Infine, i futures sul petrolio greggio statunitense hanno registrato un forte incremento del 6,5% nell’ultima settimana, portandosi a 71,24 dollari al barile.

In occasione della festività del Giorno del Ringraziamento i mercati azionari saranno chiusi giovedì 28 novembre, mentre venerdì 29 le contrattazioni termineranno alle ore 13 di NY.

-

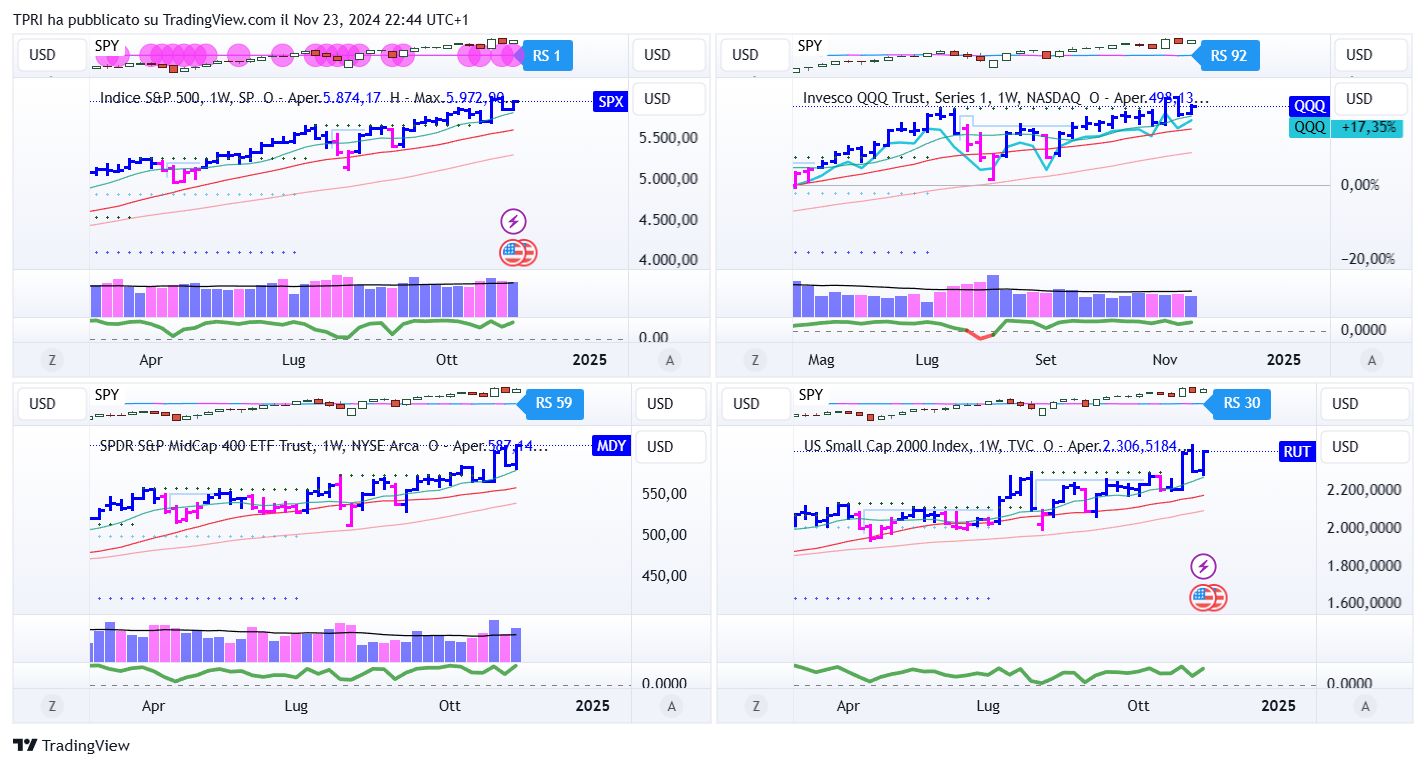

ANALISI DEGLI INDICI

Il mercato azionario ha mostrato una performance solida, con il Nasdaq e le small-cap in particolare che hanno mostrato una dinamica positiva.

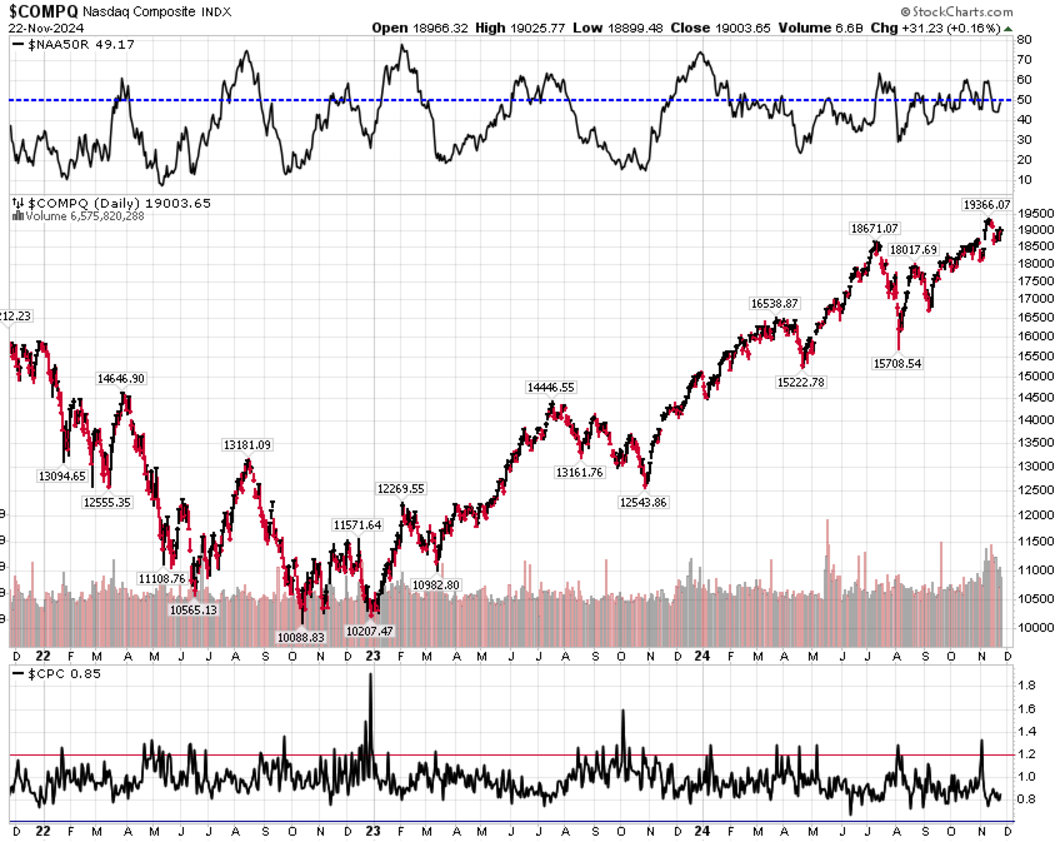

Il Dow Jones ha registrato un incremento di quasi il 2% nella scorsa settimana, raggiungendo un nuovo record di chiusura venerdì. Parallelamente, l’S&P 500 e il Nasdaq hanno guadagnato rispettivamente l’1,7%, mentre il Russell 2000 è salito del 4,5%. Tutti hanno testato ripetutamente le loro medie mobili a 21 giorni nel corso della settimana, rimbalzando da quei livelli. Il Nasdaq, pur trovando resistenza intorno alla soglia dei 19.000 punti, rimane vicino sia alla media mobile a 21 giorni sia ai massimi raggiunti nel periodo post-elettorale.

L’ETF Invesco S&P 500 Equal Weight (RSP) ha registrato un incremento del 2,55%, sovraperformando l’S&P 500 e raggiungendo un massimo storico nella giornata di venerdì.

Anche l’ETF First Trust Nasdaq 100 Equal Weighted Index (QQEW) ha mostrato una performance superiore, con un aumento del 3,5%, superando sia il Nasdaq 100 sia il Nasdaq nel complesso.

Le recenti difficoltà dei titoli a megacapitalizzazione non solo celano la forza sottostante del mercato, ma potrebbero addirittura contribuire a rafforzarla. La vendita di quote relativamente piccole da parte di grandi istituzioni su titoli come Nvidia o Google può generare capitali considerevoli, talvolta pari a diversi miliardi di dollari da impiegare. Questa significativa liquidità rappresenta un fattore in grado di sostenere l’acquisto e il rialzo di titoli a capitalizzazione più contenuta, favorendo una dinamica di crescita per le small-cap.

-

AZIONARIO USA

Chiusure settimanali:

S&P500: +1,68%

QQQ: +1,86%

MDY: +1,67%

Russell2000: +4,46%

- ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): +9,17%

BOUT (Innovator IBD Breakout Opportunities): +5,06%

IGV (iShares Expanded Tech-Software Sector ETF): +4,86%

SMH (VanEck Vectors Semiconductors ETF): +1,95%

ARKK (ARK Innovation ETF): +5,14%

ARKG (ARK Genomic Revolution ETF): +5,16%

XME (SPDR S&P Metals&Mining ETF): +5,53%

PAVE (Global X US Infrastructure Development ETF): +3,58%

JETS (US Global Jets ETF): -1,27%

XHB (SDPR S&P Homebuilders ETF): +3,68%

XLE (Energy Select SPDR ETF): +2,68%

XLF (Financial Select SPDR ETF): +1,72%

XLV (Health Care Select Sector SPDR Fund): +1,64%

-

I PROTAGONISTI

NVDA: Nvidia ha superato le stime del terzo trimestre fiscale, registrando un incremento dell’utile per azione rettificato del 103% e un aumento delle vendite del 94%, raggiungendo i 35,08 miliardi di dollari. Per il quarto trimestre, l’azienda prevede ricavi pari a 37,5 miliardi di dollari, leggermente superiori al consenso degli analisti. Questo trimestre segnerà il debutto delle vendite del nuovo processore AI Blackwell. L’azienda ha annunciato che Blackwell è ora in piena produzione e prevede di superare le precedenti stime di spedizione per il quarto trimestre. Nonostante la volatilità del titolo durante la settimana, Nvidia ha chiuso con un andamento pressoché invariato.

TSLA: il team di transizione del Presidente eletto Donald Trump starebbe valutando l’introduzione di normative federali per i veicoli a guida autonoma, oltre a un allentamento degli standard relativi all’efficienza dei consumi e alle emissioni. Elon Musk, CEO di Tesla, uno dei principali consiglieri di Trump e sostenitore della sua campagna elettorale, ha più volte sollecitato l’adozione di regole nazionali per la guida autonoma. Musk ha dichiarato, come fa ormai da quasi un decennio, che Tesla è vicina al raggiungimento della vera guida autonoma. Un eventuale allentamento degli standard sulle emissioni e sull’efficienza dei consumi potrebbe disincentivare i produttori tradizionali a intensificare la produzione di veicoli elettrici.

GOOGL: Il Dipartimento di Giustizia degli Stati Uniti ha richiesto al giudice federale Amit Mehta di imporre ad Alphabet, società madre di Google, la cessione del browser Chrome e la cessazione dei pagamenti per gli accordi di ricerca con Apple (AAPL), come parte delle misure correttive legali. Questa richiesta segue la sentenza emessa ad agosto dal giudice Mehta, che ha stabilito che Alphabet ha mantenuto illegalmente un monopolio sui servizi di ricerca online, ostacolando lo sviluppo di concorrenti. Resta incerto se la nuova amministrazione Trump potrebbe modificare le richieste di intervento avanzate dal Dipartimento di Giustizia. In un caso simile del 2001, Microsoft (MSFT) raggiunse un accordo antitrust per risolvere questioni analoghe. Il giudice Mehta sovrintenderà alla fase delle sanzioni, che inizierà ad aprile, con una decisione prevista entro agosto. Alphabet ha già dichiarato l’intenzione di appellarsi a qualsiasi sentenza sfavorevole.

-

FINESTRA MACRO-GEOPOLITICA

Le nuove richieste di sussidi di disoccupazione sono scese al livello più basso da aprile, nonostante un aumento delle richieste continuative. L’indice manifatturiero della Fed di Filadelfia ha registrato un calo inaspettato, tornando in territorio negativo, mentre i nuovi avvii di costruzioni residenziali mostrano una tendenza al ribasso.

Il calendario economico della settimana del Ringraziamento presenterà alcune particolarità. Il piatto forte, rappresentato dal principale indicatore di inflazione della Federal Reserve, sarà infatti pubblicato mercoledì a metà mattinata, in controtendenza rispetto al consueto rilascio pre-market. Il rapporto su redditi e spese personali, previsto per mercoledì, dovrebbe evidenziare un aumento del 2,8% su base annua dell’indice dei prezzi PCE core, come indicato dal Presidente della Fed Jerome Powell il 14 novembre. Questo dato implicherebbe un incremento mensile dello 0,3% a ottobre, suggerendo che l’inflazione potrebbe rimanere temporaneamente ben al di sopra dell’obiettivo del 2% fissato dalla Fed.

Tra gli altri dati di rilievo, figurano le richieste di sussidi di disoccupazione, gli ordini di beni durevoli e la seconda stima della crescita del PIL del terzo trimestre. Anche i dati sul mercato immobiliare saranno sotto osservazione.

- TRIMESTRALI

La stagione delle trimestrali è ormai a titoli di coda, ma attenzione a nomi come $DELL, $CRWD, $WDAY e $IREN.

25/11/2024: ZM, A, SMTC

26/11/2024: ANF, BBY, M, DELL, CRWD, WDAY, ADSK, HPQ, IREN

27/11/2024: GOGL, QSG, ARBE, CLGN, HAFN

28/11/2024:

29/11/2024: FRO, MNSO

-

COSA FARE?

I compratori continuano a mostrare i muscoli, con gli indici vicini ai massimi storici e i leader che continuano a rafforzarsi.

Alcuni titoli a megacapitalizzazione sembrano attraversare invece una fase di stasi. Nomi come Alphabet (GOOGL) e Microsoft (MSFT) mostrano attualmente una sottoperformance, mentre Meta Platforms (META) e Amazon (AMZN) hanno rallentato. Nvidia (NVDA), pur trovandosi in una zona di comfort, appare stagnante.

Fondamentale mantenere un approccio equilibrato e flessibile. Dopo i forti guadagni registrati da molti titoli leader nelle ultime settimane, con incrementi settimanali del 10% o 20%, è importante ricordare che questi ritmi non rappresentano un valore sostenibile. È essenziale sfruttare le eventuali opportunità, ma adottare strategie eccessivamente aggressive, come acquisti su titoli ormai estesi o sulla scia della FOMO rischia di rivelarsi controproducente.

-

TERMOMETRO TPRI

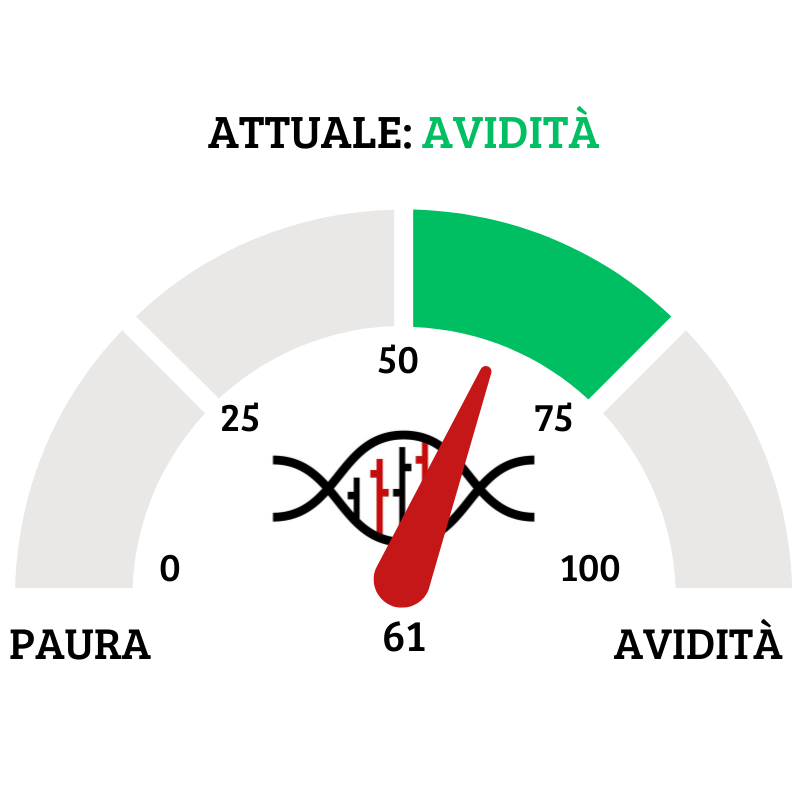

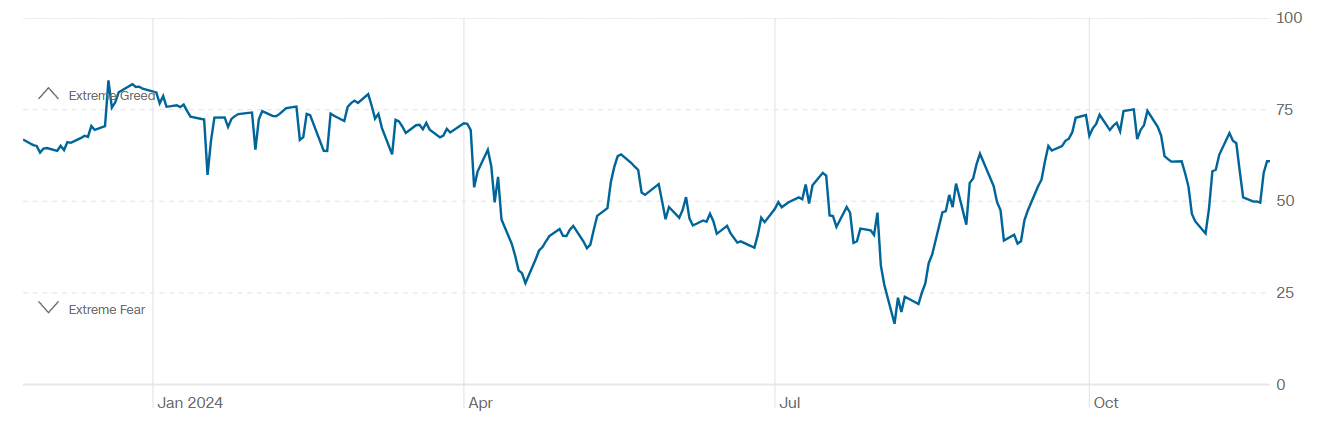

Il Fear&Greed Index sale a quota 61, mostrando l’avidità come sentiment prevalente del mercato. Una settimana fa il valore era pari a 51. Più che da sana avidità tuttavia, l’incremento appare guidato dalla FOMO.

Divergenza $NAAR50 vs $COMP: sale la percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in convergenza con la price action positiva dell’indice.

Put/Call Ratio= 0,85 (0,90) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 15,24

⭕️ PERCENTUALE TITOLI > SMA200D 25/11/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 72,20%, sul Nasdaq100 il 65,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 69,52%.

⭕️ NUOVI MAX 52 SETTIMANE 25/11/2024

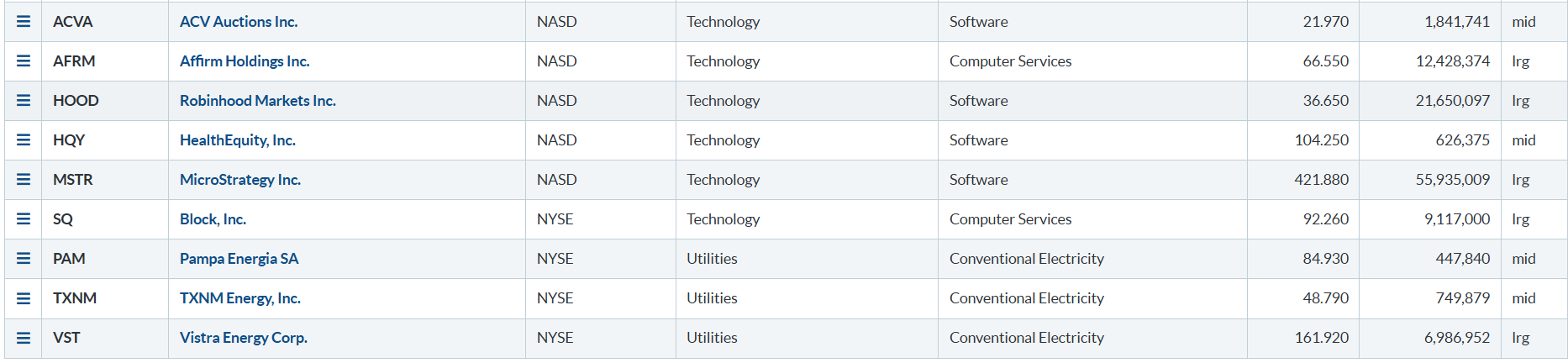

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane. Presenza di fintech, Argentina e bitcoin, mentre mancano le megacap.

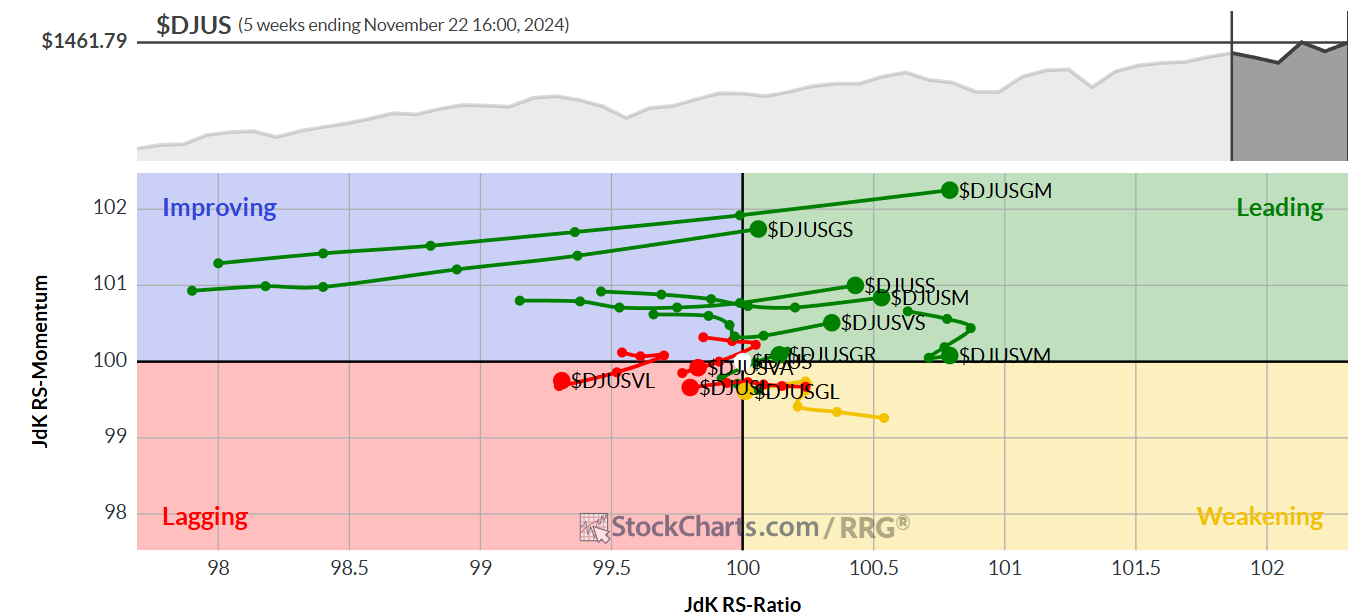

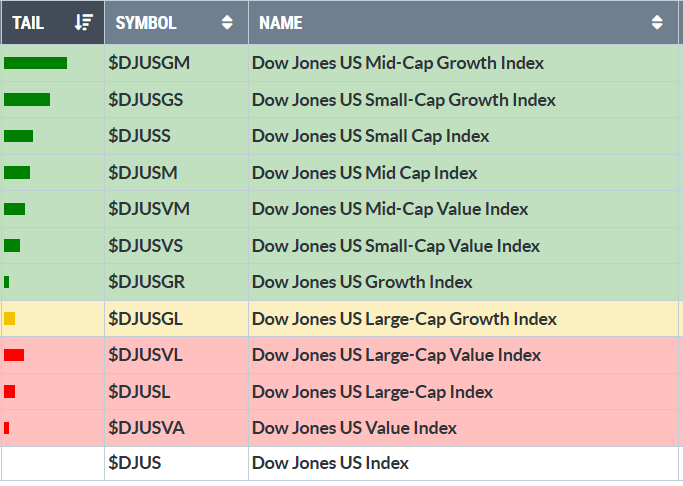

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 25/11/2024

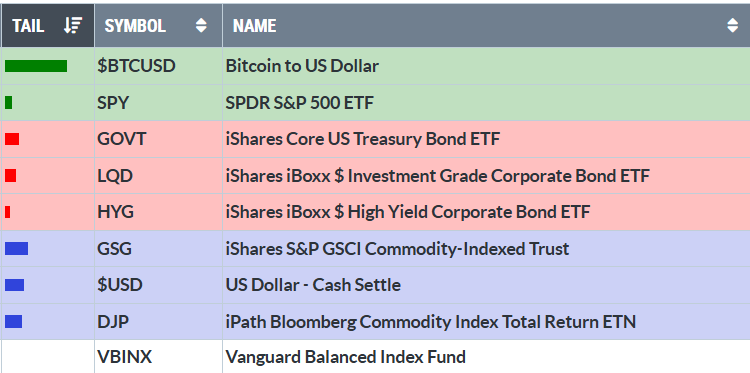

ASSET ALLOCATION

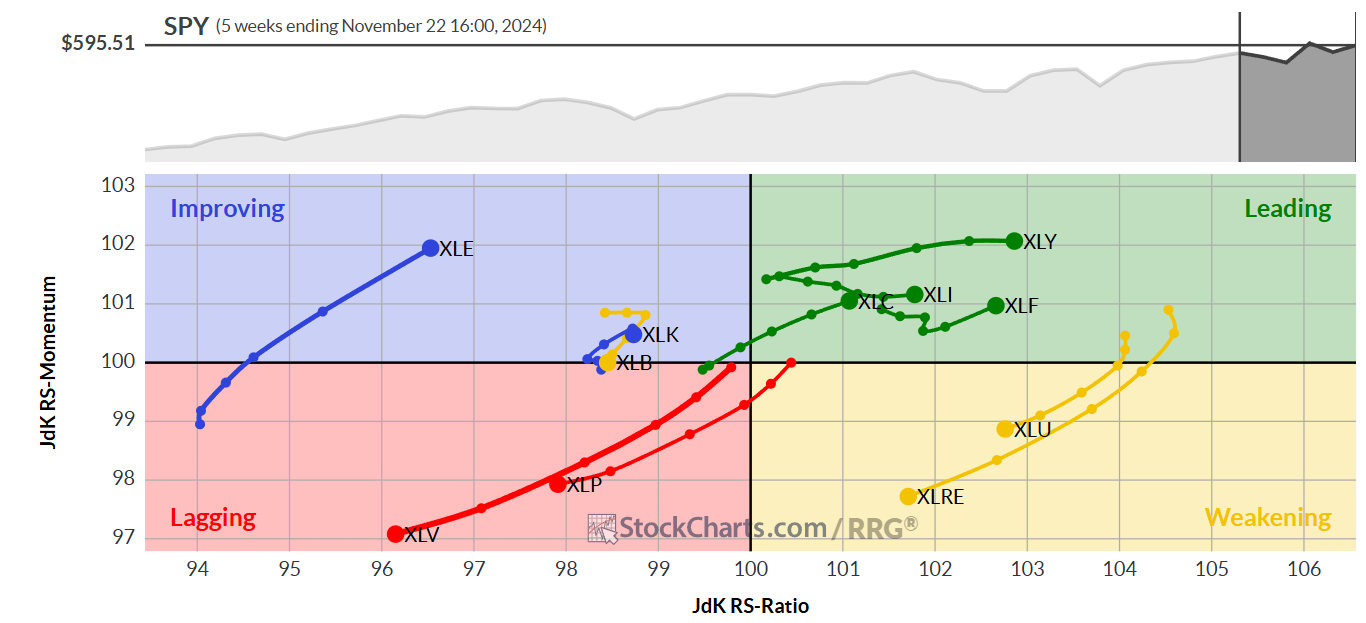

FORZA E MOMENTUM SETTORI S&P500

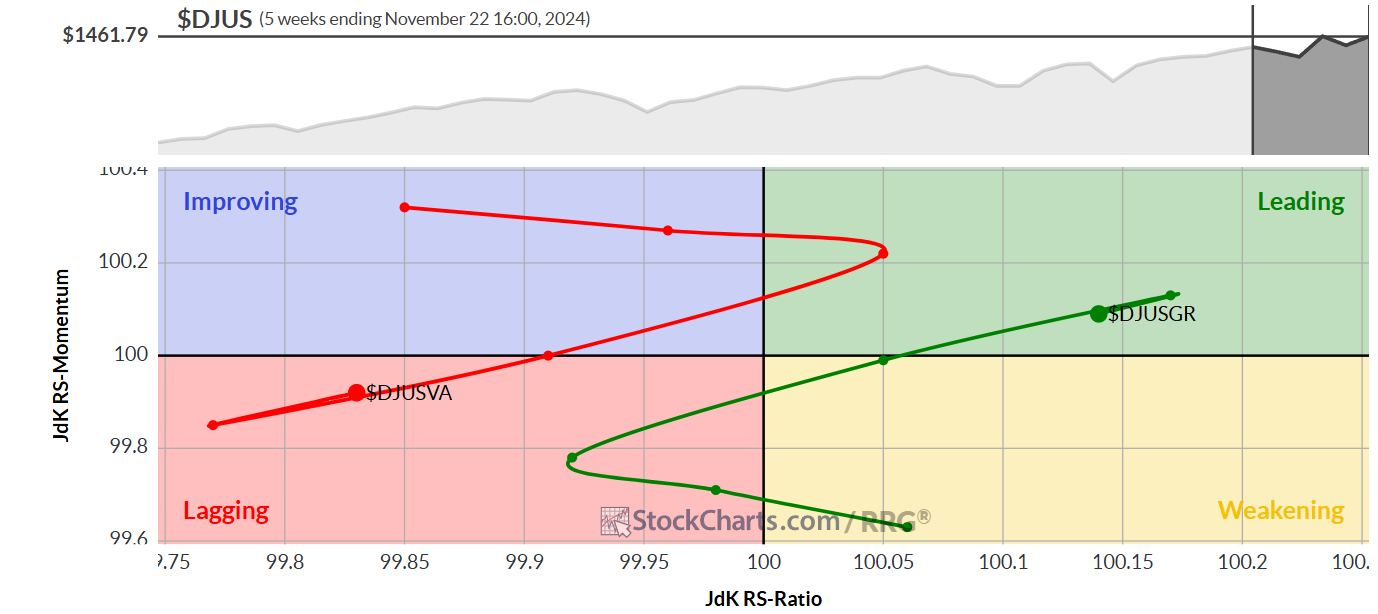

VALUE VS GROWTH

VALUE VS GROWTH (SIZE)

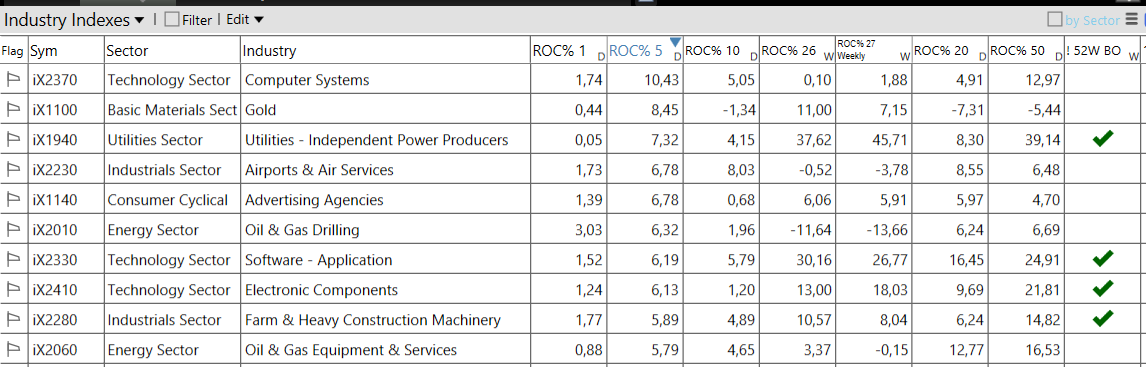

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 25/11/2024

– Basic Materials top sector con un RoC_5,D del +3,27%

– Communication Services bottom sector con un RoC_5,D pari a +0,16%