⭕️ Analisi del mercato: Azionario USA

-

PANORAMICA DEL MERCATO

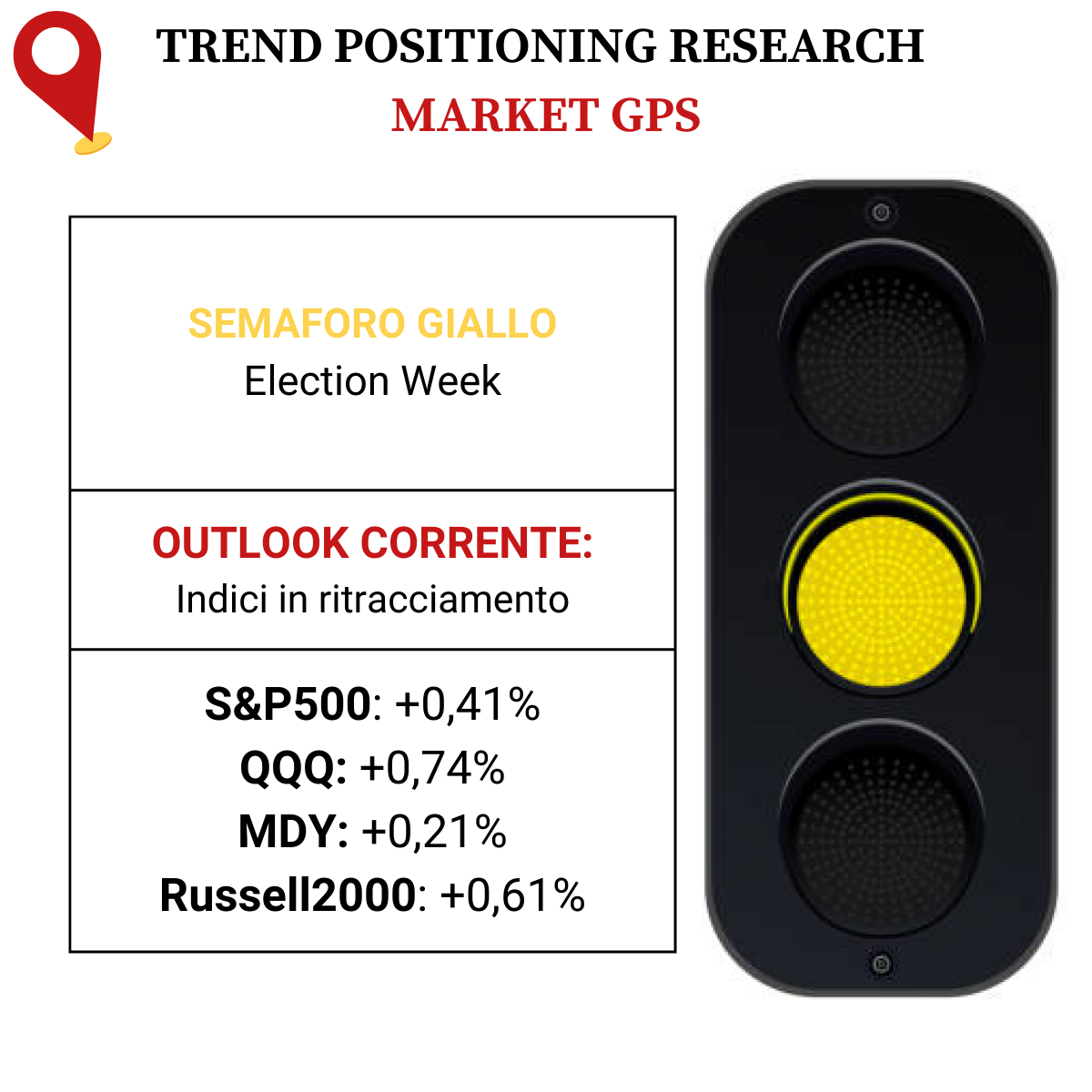

Il mercato cerca di dimenticare lo scherzetto di Halloween e prepararsi alla nuova settimana che vedrà le elezioni presidenziali, la riunione della Federal Reserve e una nuova ondata di trimestrali come eventi chiave.

Fra le aziende che pubblicheranno i risultati ci saranno Vistra (VST), Constellation Energy (CEG), Arista Networks (ANET) e Palantir Technologies (PLTR).

Indici in rosso nonostante alcune trimestrali positive, segno delle esigenze sempre più bullish da parte degli investitori soprattutto per quanto riguarda le guidance e le sorprese. Venerdì, il Nasdaq e l’S&P500 hanno rimbalzato vicino alla media mobile a 50 giorni, mentre il Dow Jones e il Russell2000 le hanno recuperate venerdì, dopo le perdite della sessione precedente.

Il rendimento del Treasury a 10 anni è aumentato di 13 punti base, raggiungendo il 4,36%, il livello più alto degli ultimi quattro mesi.

I futures del petrolio sono diminuiti del 3,2%, attestandosi a 69,49 dollari al barile.

-

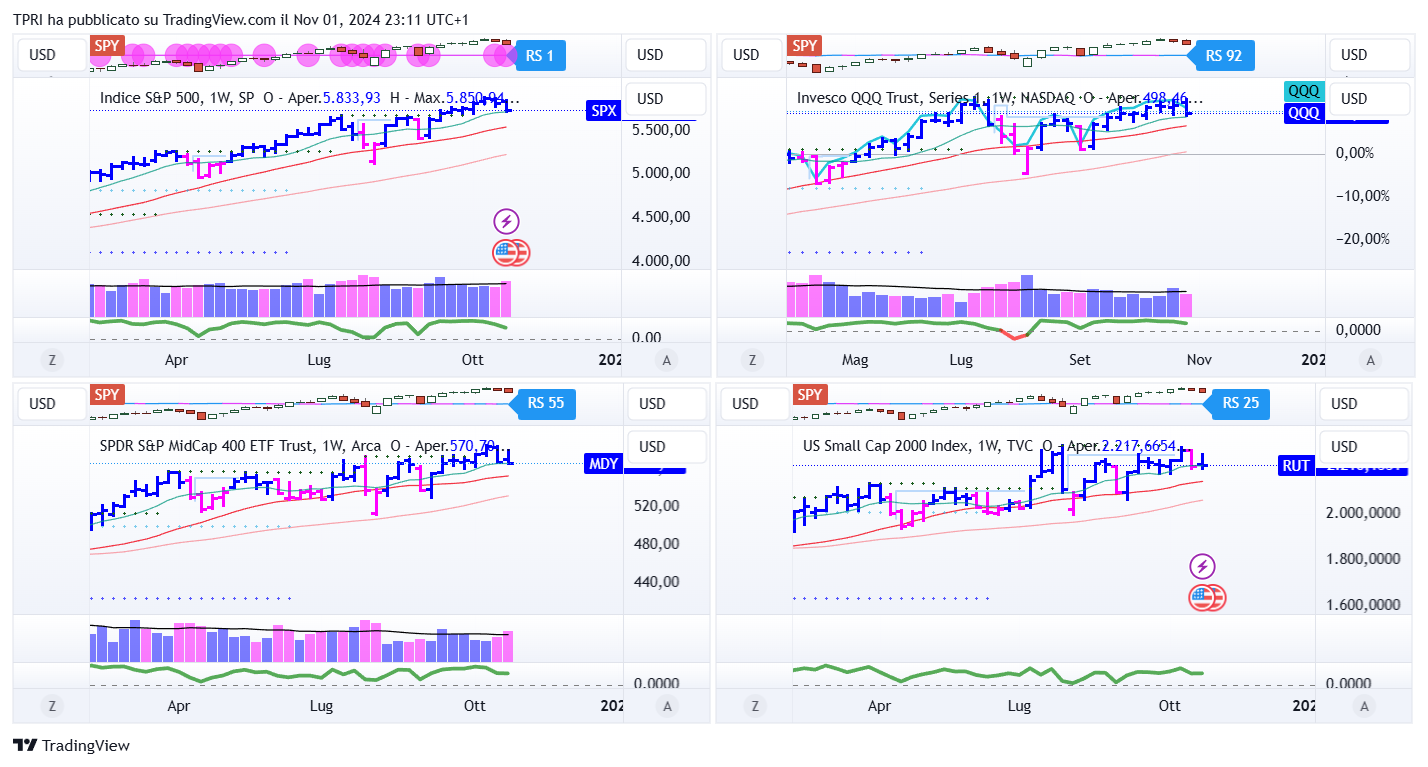

ANALISI DEGLI INDICI

Mercato in rosso nella sessione di giovedì guidata a ribasso da Microsoft (MSFT) e Meta Platforms (META). Venerdì, gli indici hanno recuperato parzialmente grazie ad Amazon (AMZN) e a un report sull’occupazione debole, ma hanno poi ceduto in chiusura dopo il balzo dei rendimenti dei titoli del Tesoro.

Occhi ora puntati sull’esito delle elezioni . Trump Media & Technology (DJT), considerato un indicatore del sentiment pro-Trump, è crollata di quasi il 41% nelle ultime tre sessioni, dopo un’impennata del 338% in poco più di un mese.

Il Dow Jones ha perso lo 0,15%, l’S&P500 ha ceduto l’1,37% e il Nasdaq , che giovedì mattina aveva toccato un massimo storico, ha registrato una flessione dell’1,5%. Il Russell 2000 è salito invece dello 0,1%, ma ha chiuso molto lontano dai massimi settimanali.

Tutti gli indici hanno rispettato livelli chiave sul grafico weekly.

-

AZIONARIO USA

Chiusure settimanali:

S&P500: -1,37%

QQQ: -1,59%

MDY: -0,16%

Russell2000: +0,10%

- ANGOLO DEGLI ETF

FFTY (Innovator IBD50 ETF): -0,99%

BOUT (Innovator IBD Breakout Opportunities): +0,79%

IGV (iShares Expanded Tech-Software Sector ETF): +0,07

SMH (VanEck Vectors Semiconductors ETF): -3,25%

ARKK (ARK Innovation ETF): -2,16%

ARKG (ARK Genomic Revolution ETF): +3,00%

XME (SPDR S&P Metals&Mining ETF): -0,23%

PAVE (Global X US Infrastructure Development ETF): +0,19%

JETS (US Global Jets ETF): +2,71%

XHB (SDPR S&P Homebuilders ETF): -1,66%

XLE (Energy Select SPDR ETF): -1,94%

XLF (Financial Select SPDR ETF): +0,02%

XLV (Health Care Select Sector SPDR Fund): -0,57%

-

I PROTAGONISTI

AAPL: Apple ha superato le aspettative nel quarto trimestre fiscale, con un utile per azione (EPS) rettificato in aumento del 12% e vendite cresciute del 6% a 94,93 miliardi di dollari, trainate dalle forti vendite di iPhone e servizi. Tuttavia, le azioni sono scese a causa di previsioni di crescita delle vendite per il trimestre festivo inferiori alle attese.

MSFT: Microsoft ha superato le aspettative nel primo trimestre fiscale, registrando un aumento del 10% dell’utile per azione e una crescita delle vendite del 16%, raggiungendo i 65,6 miliardi di dollari. Le vendite nel settore del cloud computing Azure sono aumentate del 34%, superando le previsioni. Tuttavia, l’azienda ha fornito guidance inferiori alle attese per le vendite nel trimestre corrente, inclusa Azure, e ha previsto significativi investimenti in capitale per l’anno fiscale 2025. Di conseguenza, il titolo ha subito un calo significativo.

GOOGL: la società madre di Google, Alphabet (GOOGL), ha riportato nel terzo trimestre un utile per azione di $2,12, in aumento del 37%, mentre i ricavi lordi sono cresciuti del 15% raggiungendo $88,3 miliardi, superando le aspettative. I margini operativi sono saliti al 32%, oltre le stime previste. La crescita dei ricavi di Google Cloud, della pubblicità su internet e di YouTube ha superato le previsioni. Le spese in conto capitale sono state di $13,06 miliardi, superiori alle stime.

AMZN: Amazon ha battuto le aspettative nel terzo trimestre, registrando un aumento dell’11% dei ricavi, raggiungendo $158,9 miliardi, leggermente superiore alle previsioni. La crescita di Amazon Web Services (AWS) è stata in linea con le attese. Per il quarto trimestre, l’azienda prevede una crescita dei ricavi del 9%, leggermente inferiore alle aspettative, ma ha fornito una robusta previsione per l’utile operativo, sostenuta dal miglioramento dei margini nel settore retail.

META: Meta Platforms ha superato le aspettative nel terzo trimestre, registrando un aumento del 19% dei ricavi e un incremento del 37% dell’utile per azione (EPS). Tuttavia, la crescita dell’EPS ha rallentato per il terzo trimestre consecutivo. La società madre di Facebook ha espresso ottimismo riguardo ai ricavi del quarto trimestre, ma ha anche leggermente aumentato le previsioni per le spese in conto capitale del 2024, portandole a 39 miliardi di dollari a metà anno, e prevede una “crescita significativa delle spese in conto capitale nel 2025”. Il CEO Mark Zuckerberg ha dichiarato che gli investimenti nell’infrastruttura AI stanno già supportando il business di Meta.

RDDT: Reddit ha raggiunto la redditività un trimestre prima del previsto. Dopo l’IPO del 2024, i ricavi sono aumentati del 68%, raggiungendo $348,4 milioni, superando leggermente le aspettative. La piattaforma di candida ad un ruolo da potenziale protagonista nel Mondo Nuovo.

UBER: Uber Technologies Inc. ha riportato nel terzo trimestre del 2024 un totale di prenotazioni lorde pari a 41 miliardi di dollari, con un aumento del 16% su base annua, leggermente inferiore alle aspettative degli analisti di 41,3 miliardi di dollari. La società ha superato le previsioni sugli utili e ha registrato una crescita dei ricavi del 20%.

AMD/INTC: Advanced Micro Devices ha raggiunto gli obiettivi di utile per azione (EPS) nel terzo trimestre, superando le previsioni di vendita. Tuttavia, le guidance di fatturato per il quarto trimestre sono risultate inferiori alle attese. Intel ha registrato una significativa perdita nel terzo trimestre a causa di spese di ristrutturazione, ma le vendite hanno superato le aspettative. Per il quarto trimestre, Intel ha fornito previsioni positive sia per le vendite che per gli utili.

LLY: Eli Lilly ha riportato un aumento degli utili e dei ricavi nel terzo trimestre, sebbene inferiori alle aspettative degli analisti. Le vendite del farmaco per il diabete Mounjaro e del trattamento per l’obesità Zepbound hanno registrato una crescita significativa, ma non hanno raggiunto le stime previste. In particolare, le vendite di Mounjaro sono state di $3,1 miliardi, mentre quelle di Zepbound hanno raggiunto $1,2 miliardi, entrambe al di sotto delle previsioni degli analisti. La società ha attribuito questi risultati a una riduzione delle scorte da parte dei grossisti, nonostante la forte domanda per entrambi i farmaci.

-

FINESTRA MACRO-GEOPOLITICA

Venerdì i mercati hanno tentato il rimbalzo in seguito a un report sull’occupazione più debole del previsto. L’economia statunitense ha aggiunto infatti 12.000 posti di lavoro non agricoli a ottobre, ben al di sotto delle previsioni degli economisti che stimavano 125.000 nuovi posti. Questo risultato è stato influenzato negativamente dagli uragani e dallo sciopero in corso alla Boeing (BA).

La nuova settimana si preannuncia intensa a causa di eventi di rilievo. Martedì si terranno le elezioni presidenziali, con una corsa serrata fra i candidati.

Inoltre, si svolgerà la riunione del Federal Open Market Committee (FOMC). La decisione della FED sarà annunciata giovedì, con un taglio di 25 punti base considerato quasi certo secondo il CME FedWatch Tool. Le dichiarazioni successive del presidente della Fed, Jerome Powell, potrebbero muovere il mercato.

- TRIMESTRALI

La settimana appena terminata è stata caratterizzata da numerose e forti reazioni negative alle trimestrali, in particolare fra le big cap del tech, ma non solo. I numeri puri in termini di utili, vendite e margini in realtà non sono stati tragici, ma gli investitori sembrano avere delle aspettative molto elevate sia in termini di sorprese che di guidance per i prossimi periodi.

04/11/2024: CEG, PLTR, HIMS, ALAB

05/11/2024: RACE, GFS, SMCI, LUMN, CPNG

06/11/2024: CELH, NVO, ARM, QCOM, ELF, APP, MELI, IONQ

07/11/2024: VST, MRNA, DDOG, DKNG, ANET, SQ, RIVN, TTD, AFRM, FTNT, ABNB

08/11/2024: ERJ

-

COSA FARE?

Il mercato si trova vicino ai massimi storici, ma sembra in una fase di stallo a seguito dell’ondata di trimestrali e delle imminenti elezioni presidenziali. Idealmente vorremmo vedere un’ulteriore discesa che spiani la strada al possibile rally di fine anno.

Tuttavia al momento è significativo il rispetto di alcuni livelli di supporto chiave sui grafici weekly.

Importante rimanere vigili. Se gli indici principali, come l’S&P500, dovessero scendere al di sotto delle loro medie mobili a 50 giorni, potrebbe essere necessaria una gestione delle posizioni aperte ancora più aggressiva.

-

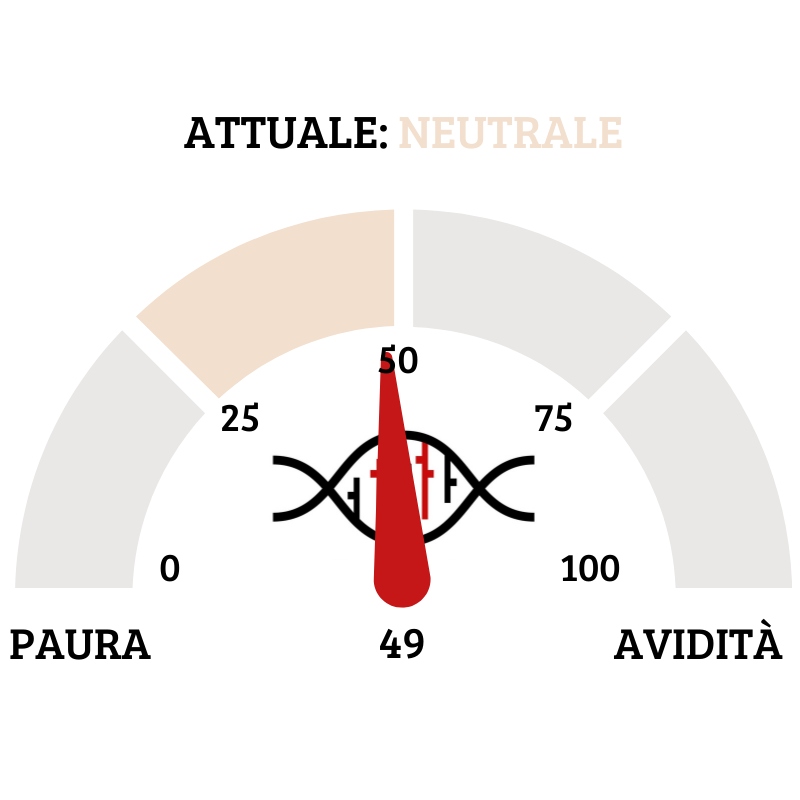

TERMOMETRO TPRI

Il Fear&Greed Index scende a quota 49, mostrando volatilità anche a livello di sentiment da parte del mercato. Una settimana fa il valore era pari a 59. Gli investitori sono passati in poche settimane dall’avidità alla paura, con il riequilibrio raggiunto venerdì.

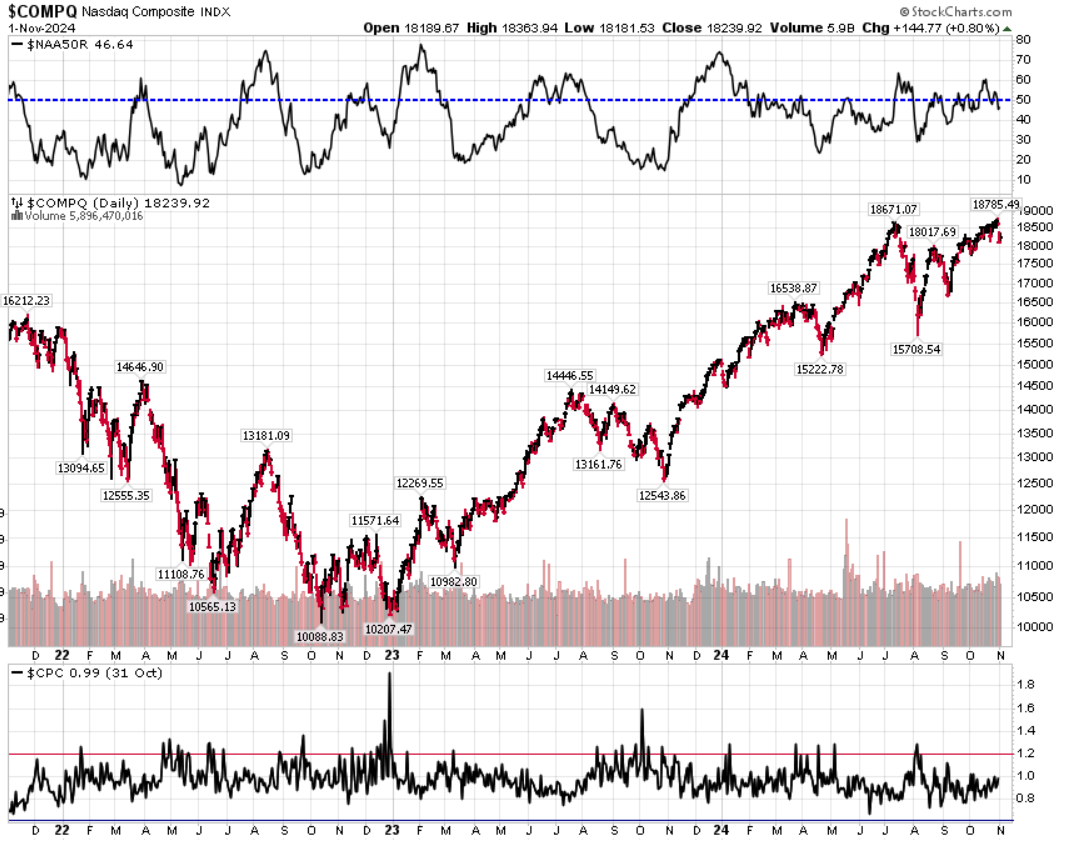

Divergenza $NAAR50 vs $COMP: scende la percentuale di titoli che prezzano sopra la SMA50 rispetto alla settimana precedente, in convergenza con la price action negativa dell’indice.

Put/Call Ratio= 0,99 (0,90) Indicatore contrarian che compara il numero totale delle put tradate giornalmente con quello delle call. Valori sopra 1.2 indicano possibili bottom, mentre valori estremamente bassi indicano l’accumulo di opzioni call da parte dei retail, e quindi una “eccessiva” euforia con possibile ritracciamento in arrivo.

CBOE Volatility Index: 21,88

⭕️ PERCENTUALE TITOLI > SMA200D 04/11/2024

La percentuale dei titoli S&P500 scambiati sopra la loro media mobile a 200 periodi è pari al 69,60%, sul Nasdaq100 il 53,00% dei titoli prezza sopra lo stesso indicatore, mentre sul NYSE la percentuale è pari al 64,24%.

⭕️ NUOVI MAX 52 SETTIMANE 04/11/2024

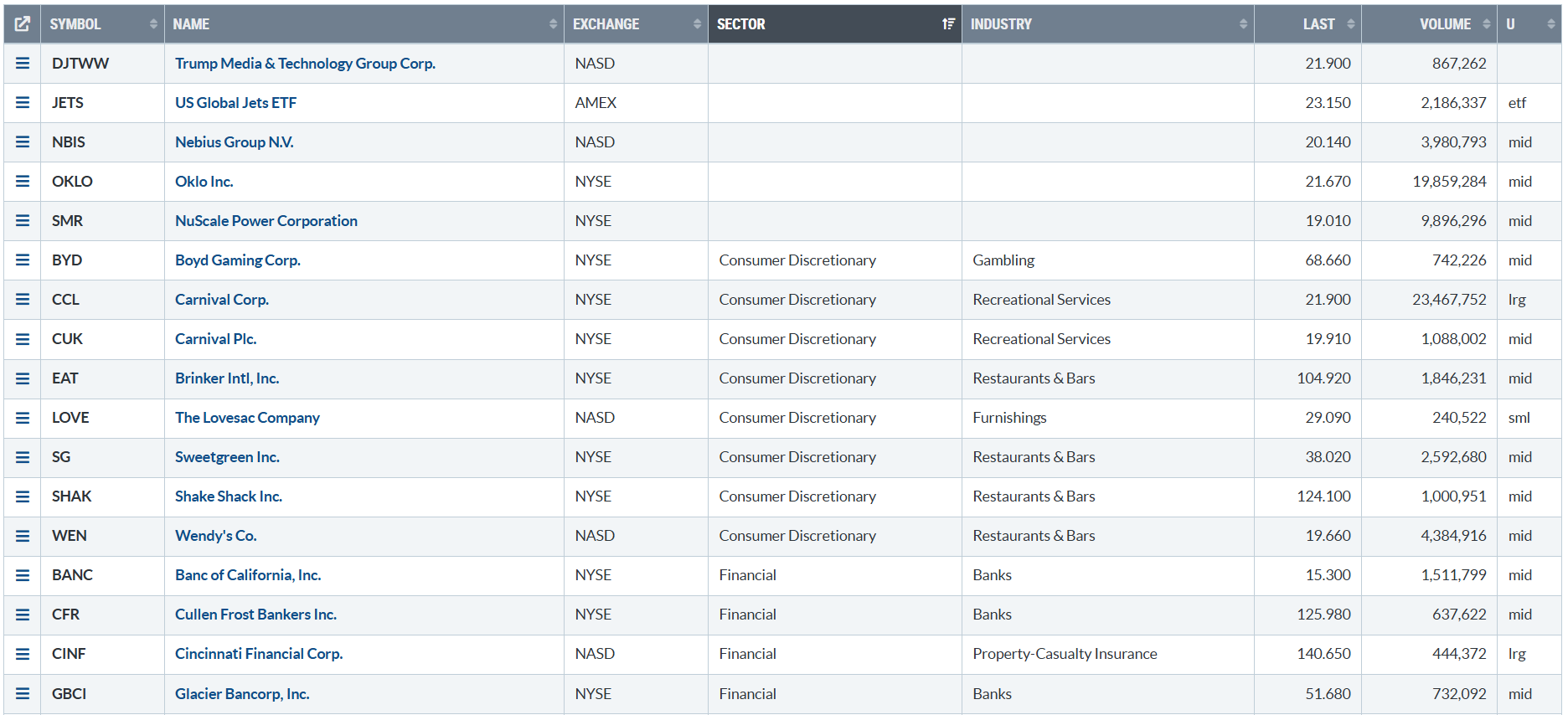

Di seguito i titoli che hanno creato un nuovo massimo a 52 settimane. Nonostante le numerose trimestrali pubblicate si osserva una presenza limitata del tecnologico, segno della reazione deludente da parte degli investitori.

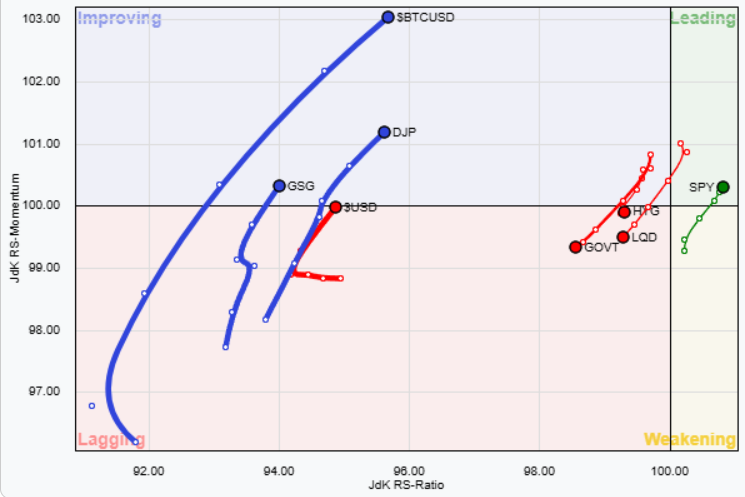

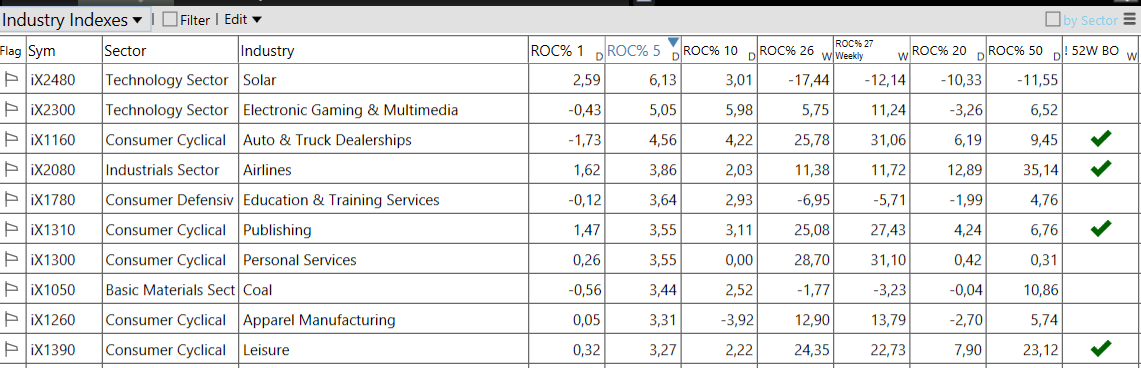

⭕️ ASSET ALLOCATION E ANALISI SETTORIALE 04/11/2024

ASSET ALLOCATION

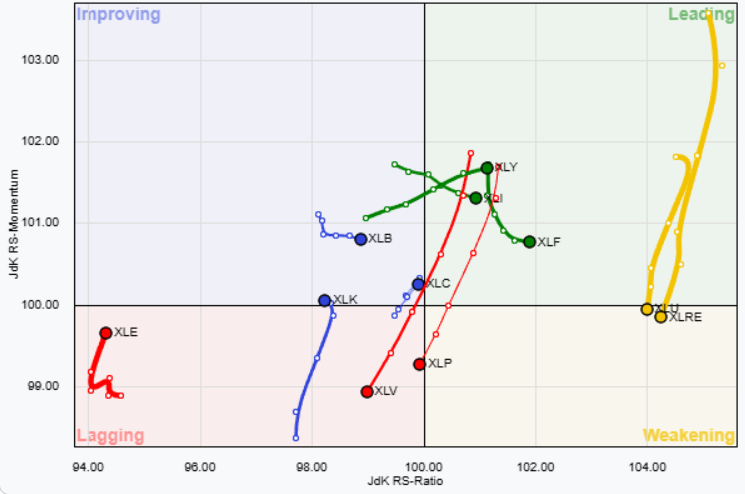

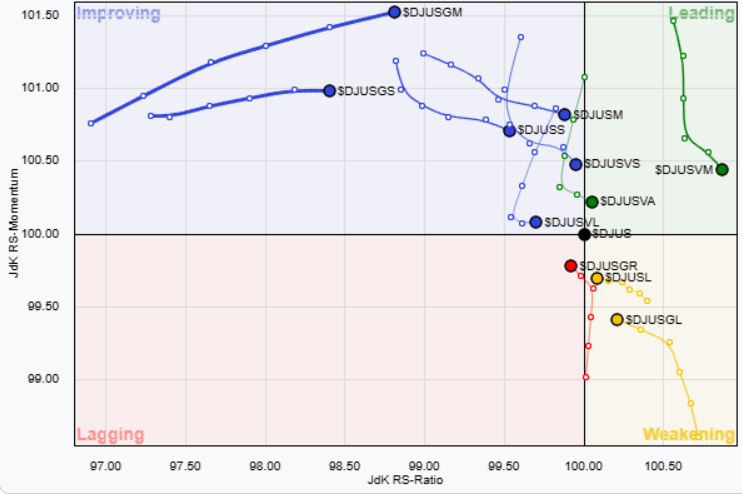

FORZA E MOMENTUM SETTORI S&P500

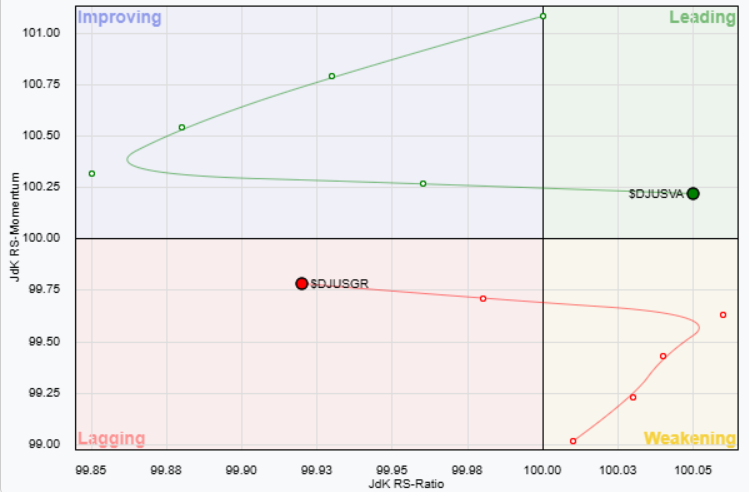

VALUE VS GROWTH

VALUE VS GROWTH (SIZE)

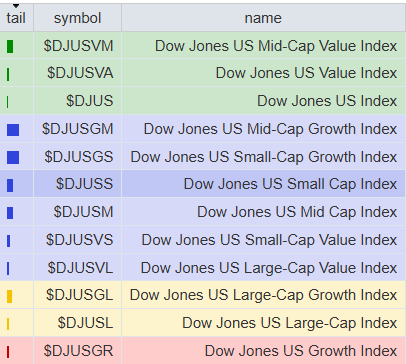

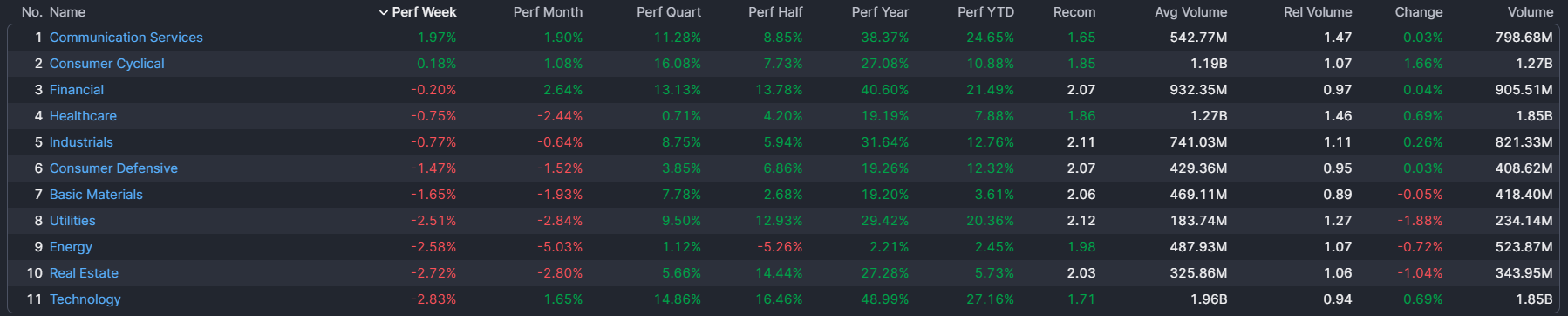

⭕️ WEEKLY PERFORMANCE SETTORI & TOP10 INDUSTRIE 04/11/2024

– Communication Services top sector con un RoC_5,D del +1,97%

– Technology bottom sector con un RoC_5,D pari a -2,83%

La posizione del tecnologico riflette l’impatto negativo della reazione alle trimestrali, mentre a livello di industrie abbiamo ancora una situazione mista e variabile senza una chiara leadership.